对于中国而言,在宽松的货币政策之下,已经不低的房价或再度面临泡沫化的风险,如何将资金导入科技创新和制造业而非房地产市场,将是巨大的挑战。

五一期间,举国度假,但就在五月一日,离岸人民币对美元汇率跌破了7.13,单日大幅贬值了550个基点。与此同时,在新加坡上市交易的富时中国A50期货下跌超过4%。

中国资产再遭背后偷袭,而这一次仍是特朗普“威胁加税”的言论。姜超认为,对于美国金融霸权,我国必须予以高度重视。

其一,美国金融霸权体现在其是全球储备货币地位。

从经济来看,目前美国虽然依旧是全球第一大经济体,但其占全球GDP的比重已经从1960年代最高的40%左右降至2019年的25%。而在商品贸易方面,美国占全球的比重已降至10%左右,在2013年以后就被中国超越而降为全球第二大贸易体。

但在金融方面,美国依然拥有无与伦比的优势。首先是在国际支付市场上,截止2020年3月,美元的份额高达44.1%,超过排第二的欧元的30.84%。其次是在国际储备的份额上,根据IMF的最新数据,其成员国2019年的外汇储备总额为11.8万亿美元,其中美元的份额高达61%,远超排第二的欧元的20.5%。

其二美国金融霸权体现在美元资产的安全性。

当前,全球的美元储备总额高达6.7万亿美元,这还仅仅是各国官方所拥有的美元资产,如果加上私人拥有的美元资产规模还要大得多。而在中国所拥有3.2万亿美元的外汇储备中,很大一部分也是美元资产,仅美国国债的持有量就超过1万亿美元。

其三美元的使用权力极大,美国可以禁止使用美元来交易。

据姜超表示,要从事国际贸易,就必需进行跨境支付清算,而目前全球居霸主地位的是以美元为中心的SWIFT系统。SWIFT成立于1973年,从1977年开始正式投入运营。通过SWIFT的报文平台,全球主要的金融机构可以互联互通,从而完成资金的支付和清算。虽然从表面上来看,SWIFT是一个总部设立在比利时的国际银行间非营利性合作组织,在荷兰、瑞士和美国分别设立了数据交换中心。但在911事件之后,美国通过了法案,要求SWIFT共享数据,以监测非法组织的资金通道,从此以后美国对SWIFT系统的控制能力大幅增强,可以随时将其用作制裁国际对手的武器。

美元的金融霸权使得其能够定期通过放松和收紧国家货币政策来收割全世界。

姜超认为,凭借着美元全球储备货币的地位,美联储也成为全球的中央银行,其利率走势领先于全世界。在过去的20多年,美国经历过三轮完整的利率周期,其每一轮利率的上行或者下行均领先于其他主要经济体。

第一轮利率周期始于1999年,美国从99年6月开始加息,而在5个月之后欧央行才开始加息,而日本央行则是到2000年8月才勉强跟随美国加了一次息。等到科网股泡沫破灭之后,美国从01年1月就率先启动了降息周期,日本央行在2月份立即跟进降息,而欧央行在01年5月份也启动了降息周期。

第二轮利率周期始于2004年,美国从04年12月开始加息,欧央行在1年之后的05年12月开始加息,而日本则是在06年7月开始加息。而等到地产泡沫出现破灭迹象之时,美国从07年9月开始降息,欧日央行都是等到08年10月全球金融危机爆发之后才开始降息。

第三轮利率周期始于2015年,美国从15年12月开始加息,这一次欧洲和日本都元气大伤,无法跟随美国启动利率周期,而中国则是在17年2月正式上调7天逆回购招标利率,也跟随美国开始加息。而在19年7月,美国再次开始降息,而中国央行则是在19年11月开始下调7天逆回购招标利率,也跟随美国进入了降息周期。

这种货币政策是顺应美国的经济周期变化,但是其他国家的经济周期和美国不一定同步,如果跟随美国使用同样的货币政策,就可能导致经济出现过热或者过冷,也就可能会出现资产泡沫,进而在泡沫破灭之后被收割。

举例来看,1984年11月,由于经济增速下行,美联储率先启动了新一轮降息。而在1985年9月广场协议签订之后,日元兑美元大幅升值,使得日本经济在1986年开始大幅减速,日本也从86年1月开始重新启动了降息周期。美国受益于美元贬值和利率下降,其经济在1987年以后明显恢复,因而在1987年美国率先启动了新一轮加息,而日本则沉浸在宽松货币环境中,一直到1989年才开始加息,然而为时已晚,股市和房市的泡沫已经大到无法收拾,结果泡沫破灭之后经济停滞了20年。

这是美国收割日本的典型案例。

不过,也有国家成功抵御了来自美国方面的政策压力,从来没有产生过大的资产泡沫,而且经济保持了稳定增长,它就是德国。

姜超认为,其实在1985年,受到广场协定压力的不仅是日本,还有德国。在1985年之后,德国马克也被迫对美元开始大幅升值。在1985年,1美元最高可以兑换3.3德国马克,而到了1987年末的时候已经只能兑换1.63德国马克,在不到3年之内德国马克对美元汇率几乎升值了一倍。

由于汇率的大幅升值,德国的出口和日本一样在1986/87连续两年萎缩。但不同的是,德国并没有像日本那样大幅放松货币政策。从1985年到1987年,德国央行将其基准利率从6%下调至4.5%,下调幅度为25%;而同期日本则是把基准利率从5.25%下调至2.75%,利率下调了近一半。

而从1988年7月份起,德国又重新开始加息,而日本直到1989年5月才开始加息,比德国差不多晚了一年时间。由于不同的货币政策取向,结果也导致了不同的房价表现。从1985年到1991年,德国的房价上涨了17%,而同期日本的房价涨幅高达51%。最终日本经济在泡沫破灭之后失去了20年,而德国经济则是持续创出新高。

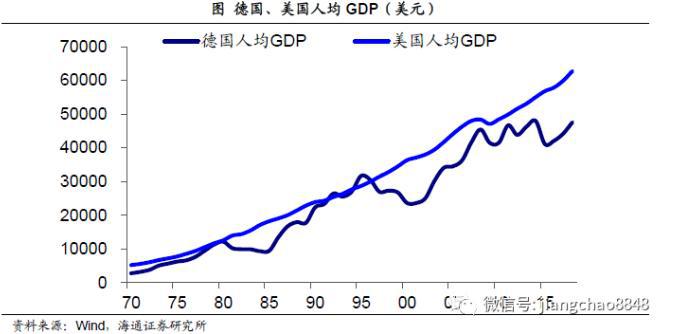

由于经济中不存在泡沫,也就不存在所谓的泡沫破灭,因而德国从来没有被美国通过货币政策的变化收割过,其经济持续增长,人均GDP与美国的差距始终未被显著拉开。

因此,参考来看,中国需要效仿德国的做法,即维护货币政策独立性来对抗美联储的收割。

如今,美国正陷入经济困局,因此美联储再度祭出放水策略,仅美联储今年以来就新增购买了2.5万亿美元的资产,其资产规模比去年末扩张了60%。超级宽松的货币环境有助于对冲疫情的冲击,稳定短期经济增长。

但如果着眼于更长期的经济发展,我们需要对美国宽松的货币政策保持高度的戒备。

因为美国通过提供廉价的信贷,可以刺激全球各国经济再起泡沫,从而将美国经济拉出泥潭。而未来一旦美国经济重新康复,其势必会重新进入紧缩周期,而届时廉价的信贷将会消失,吹大的泡沫将会面临再次破灭的风险。

对于中国而言,在宽松的货币政策之下,已经不低的房价或再度面临泡沫化的风险,如何将资金导入科技创新和制造业而非房地产市场,将是巨大的挑战。