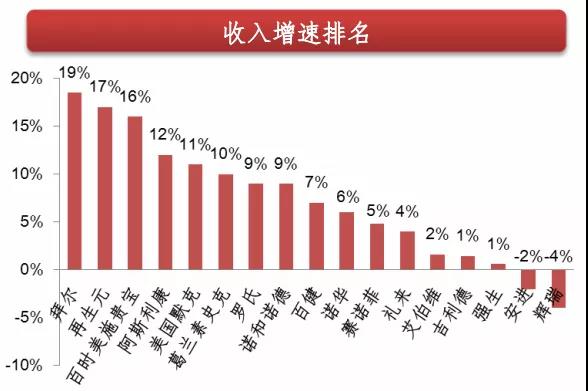

17家跨国药企2019年财报数据(按照销售收入金额排名):强生仍然稳坐销售冠军宝座,罗氏仅次于强生位居第二,再次碾压“宇宙大药厂”辉瑞。但从销售额增速来看,拜耳以19%的增速排名第一,包括拜耳在内共有6家药企取得两位数增速。安进、辉瑞收入出现负增长。

2019年,国际制药行业“热闹非凡”,整合、剥离、并购、重组不断,过往的现金流产品相继专利到期,新的品种开始崭露头角,新旧交替的场景在全球大药企中不断上演。

本文发于E药经理人,作者为杨昕媛;经亿欧大健康编辑,供行业人士参考。

又是一年年报季。跨国药企巨头们纷纷公布2019年的成绩单。E药经理人整理出其中的17家有代表性的药企。

17家跨国药企2019年财报数据(按照销售收入金额排名):

表格数据来源:西南证券

从17家跨国药企的数据来看,强生仍然稳坐销售冠军宝座,罗氏仅次于强生位居第二,再次碾压“宇宙大药厂”辉瑞。但从销售额增速来看,拜耳以19%的增速排名第一,包括拜耳在内共有6家药企取得两位数增速。安进、辉瑞收入出现负增长。

拜耳的高增长主要由农业板块拉动,药品板块增长驱动力来自眼科用药Eylea以及中国区。BMS除自有核心品种增长之外,2019年11月底将新基旗下品种并入报表,由此带来收入的高增长,并一跃成为销售额TOP10药企。

阿斯利康、默沙东的增长则主要由PD-1、PD-L1、HPV疫苗等大品种驱动。 辉瑞的13价肺炎疫苗等大品种增长乏力,乳腺癌靶向新药Ibrance(帕博西尼)独挑大梁难挽业绩下滑颓势。生物制药企业Biotech的“代名词”安进同样面临大品种专利过期、青黄不接的窘境,但研发管线仍然颇具看点。

2019年,国际制药行业“热闹非凡”,整合、剥离、并购、重组不断,过往的现金流产品相继专利到期,新的品种开始崭露头角,新旧交替的场景在全球大药企中不断上演。同时随着中国多项医改政策刺激、人均医疗消费水平提高,多家海外药企将目光投向中国市场,纷纷提及中国区的亮眼业绩,表示将配合中国区的政策,加大中国区投资力度。

2019年,谁最得意?谁最落寞?谁长盛不衰?谁又崭露头角?

罗氏:三大单抗下滑,新产品“后浪推前浪”

营收:651.2亿美元

同比增长:9%

罗氏“三驾马车”贝伐珠单抗、利妥昔单抗、曲妥珠单抗仍然是罗氏2019年卖得最好的三大品种,但已经出现负增长,随着相关品种陆续步入专利悬崖,这种下滑态势将无可挽回。但治疗多发性硬化症(MS)的Ocrevus(Ocrelizumab)和治疗乳腺癌的HER2单抗升级版帕妥珠单抗增速喜人,成为罗氏销售额TOP4和TOP5品种,并成为罗氏新的产品担当。

作为曲妥珠单抗的升级版,帕妥珠单抗+TDM1在2019Q4的合计销售额已经超越曲妥珠单抗,帕妥珠单抗全年收入35.2亿美元,增速29%。另外,罗氏的PD-L1(T药)上市表现不俗,增速达到143%。这两大产品将继续奠定罗氏肿瘤药王者的地位。

罗氏正在向其他疾病领域拓展且成绩斐然,神经系统产品Ocrevus于2017年获批,2019年全年收入37亿美元,在已上市的治疗MS的16种产品中市占比达40%。治疗血友病的Hemlibra(艾美赛珠单抗)同样2017年获批,2019年创造了14亿美元的收入,增速高达516%。

这两个产品的高增长证明了罗氏向肿瘤之外的疾病领域拓展的实力。 中国市场推动了罗氏15%的国际增长,罗氏表示贝伐珠单抗在中国渗透率提升,拉动全年的增长;2020年罗氏将加速T药在中国各项适应证的批准,特别是与贝伐珠单抗联合治疗肝癌。

同时,罗氏在中国推出的艾滋病检测试剂Elecsys HIV Duo可以同时检测抗原和抗体,大幅度缩减患者确诊所需的时间窗口,罗氏是目前全球唯一一家做到这样的检测条件的企业。罗氏对这款产品在中国市场寄于40%的绝对增长速度。

辉瑞:全球除新兴市场均在下滑,13价肺炎疫苗增长乏力全年

营收:517.5亿美元

同比增长:-4%

在中国市场,由于两大主要产品络活喜和立普妥受带量采购影响,专利悬崖现象,辉瑞面临着政策环境剧变的挑战。

国际市场,“宇宙大药厂”的日子也不好过。

2019年,辉瑞除新兴市场实现1%的增长外,其他三大地区均出现不同程度的下滑,其中美国区下滑幅度高达6%。

13价肺炎疫苗作为公司第一大品种,2019年创造了58.5亿美元的收入,但美国境内销售下滑7%,导致该品种全年仅增长1%。 第二大品种为治疗乳腺癌的CDK4/6抑制剂Ibrance帕博西尼,2019年销售额接近50亿美元,增速在20%以上,也由此拉动了抗肿瘤板块同比增长21%;第三大品种阿哌沙班也继续维持高增长,但第四大品种普瑞巴林则持续萎缩,2019年下滑33%。 除了抗肿瘤用药板块的增长和罕见病、疫苗板块的低速增长外,辉瑞普强、消费者保健业务收入分别下滑18%和42%,拖累了公司的整体业绩。为了更好地聚焦创新药,辉瑞将普强业务与迈兰合并成一家新公司,消费者保健业务也将与GSK组成合资公司。

剥离非核心资产之后的“新辉瑞”,将在未来几年缓冲核心品种专利过期的风险。 对于2020年的发展,辉瑞认为13价肺炎疫苗在海外仍有增长空间,尤其是中国区儿童市场的增长,在与沃森生物的较量中,辉瑞认为中国区的增长在市场规模的扩增上面。

此外,辉瑞还将在2020年推出罗氏三大单抗的生物类似药。在2019年,促红素和英夫利昔单抗生物类似药板块为其贡献了超过22%的增速。 拜耳:开局震动医药圈,中国区业绩带动增长全年营收:489.6亿美元同比增长:18.5%

2020年开局,拜耳的阿卡波糖(拜糖平)以0.18元/片的低价顺利进入第二批国家药品集采目录,以此显示其对中国市场的重视和加大参与力度的决心。 2019年,拜耳的药品板块取得了7%的增速,其中心血管、抗肿瘤、避孕、眼科、显影等各个业务板块均取得了不同程度的增长。

心血管产品利伐沙班全年销售额达68亿美元;抗肿瘤药索拉非尼受到仑伐替尼的冲击开始下滑,但中国区销售额较去年有所上升;眼科产品Eylea(艾力雅)全年销售额74.1亿美元,为全球第一大眼科药物。

在中国市场,得益于艾力雅和利伐沙班的销量上升,中国药品板块销售额增长5.6%。拜耳在电话会中表示,2020年将重点关注中国区药品板块的表现,关注价格变化和带量采购影响,但预计将实现25%的增长。

近年来拜耳在肿瘤管线方面的研发投入明显在扩张。2019年用于治疗前列腺癌的小分子靶向药Darolutamide在美国和日本获批上市,治疗间皮瘤的ADC药物Anetumab Ravtansine已经进入临床2期。

诺华:创新药大赢家,未来五年将大力发展中国区业务

营收:474.5亿美元

同比增长:6%

诺华也面临着专利悬崖和激烈竞争的挑战。抗肿瘤药板块因核心品种伊马替尼专利过期,自2015年以来就急速下滑,2019年同比增长7%,但143.7亿美元的收入仍然是占比最大的业务板块。眼科领域,因核心品种雷珠单抗受到阿柏西普的竞争,增速仅为5%。

相比之下,心脑血管产品受到沙库比曲缬沙坦的拉动,增速达到67%;自身免疫疾病药物板块受苏金单抗的拉动,实现25%的增速;神经科用药在3个新品种的拉动下实现了10%的增速,分别为SMA基因疗法Zolgensma(上市半年时间销售额达3.6亿美元)、治疗MS的Mayzent和治疗偏头痛的生物药Aimovig。

2019年,诺华斩获了6个新药获批上市或提交NDA,成为全行业的最大赢家。6个新药适应证分布在眼科领域、镇痛药、升白药、抗非小细胞肺癌和黑色素瘤的产品以及孤儿药。 诺华也在加大新产品在中国的上市力度。

2015~2019年,诺华在中国境内共25个NDA,在中国推出了13个NME,有22个品种进入中国的医保目录。未来4年还计划做到50个以上的NDA,争取2024年在中国业绩翻倍。 默沙东:拆分、K药、埃博拉疫苗,与中国区的高增长全年营收:468.4亿美元同比增长:11% 2019年,默沙东以一项拆分决定结束了一年的纷纷扰扰。

随着2019Q4财报随之而来的,是默沙东决定剥离女性健康、传统药品以及生物类似药业务,三者将组成新公司“NewCo”,这三大业务的收入约占默沙东全年业务的15%。不过这一拆分消息宣布之后,默沙东的股价却随之走低。

默沙东无疑是希望专注在以K药为代表的肿瘤药和9价HPV疫苗为代表的疫苗业务的增长上,以及借此成为一家研发型生物制药公司。2019年,K药全年销售额突破100亿美元,维持50%以上的高增长,目前全球K药相关的临床试验超过1000个,在联合用药方面还在持续拓展适应证,西南证券认为K药将成为全球第一个超200亿美元的单品。

此外在肿瘤领域,PARP奥拉帕尼、VEGFR白相应仑伐替尼均表现不错。HPV疫苗全年收入37亿美元。 K药同样是拉动默沙东中国市场超高速增长的原因。默沙东在电话会中表示,对K药中国区的总体战略是继续发展“自费市场”,默沙东还根据中国市场独特情况调整了患者援助项目,目的是提高患者可负担性。

2019年底,对于默沙东来说还有一件大事发生,即FDA正式批准预防埃博拉病毒的疫苗Ervebo上市,用于对18岁或18岁以上的个人进行主动免疫。这是全球首款预防埃博拉病毒的疫苗。2020年2月,刚果等首批4个非洲国家也批准了Ervebo的注册申请。

GSK重磅产品全线下滑,带状疱疹疫苗逆势而上

营收:437.5亿美元

同比增长:10%

2019年,GSK销售额TOP5品种中有3个都出现了不同程度的下滑。其中第一大产品HIV复方药Triumeq销售额下降4%,这主要是因为将市场让位于二合一药物Juluca和Dovato;治疗COPD哮喘的沙美特罗氟替卡松销售额下滑29%,Ellipta(氟替卡松+维兰特罗)销售额下滑11%,这两大产品的下滑使得GSK的呼吸板块仅有3%的低速增长。

与此同时,由于渗透率增加,GSK的带状疱疹疫苗Shingrix年销售额达23.3亿美元,增速高达131%。市场的迅速扩张使得疫苗供不应求,GSK在电话会中国表示已经提高了产能,但新厂投产至少要到2024年。

无论是GSK天价收购美国癌症药物制造商Tesaro,还是GSK近年来在研发管线上的举动,都表明其进军肿瘤领域的决心。2019年,PARP抑制剂ZEJULA(niraparib)已经向FDA提交卵巢癌适应证一线维持治疗sNDA,PD-1单抗Dostarlimab已经向FDA提交上市申请,用于二线治疗子宫内膜癌。

BMS:加速向抗肿瘤领域转型,新基注入动力

营收:261.5亿美元

同比增长:16%

BMS收购新基之后,于11月底将后者的来那度胺、阿扎胞苷等产品并入报表,合计销售额18.5亿美元,占比23%。新基的产品为BMS带来16%的增速,并抵消了O药增速乏力的窘境。 2019年,受中国市场药品带量采购影响,恩替卡韦美国境外市场下滑幅度达到46%,从而影响了整个新兴市场的增速。

BMS第一大产品阿哌沙班全年销售额79.3亿美元,同比增长23%,也拉动心血管产品线高速增长。但考虑到阿哌沙班专利已经到期,销售额将明显下滑。而抗肿瘤产品线在纳武单抗(O药)、达沙替尼、伊匹单抗的带动下近年来增速明显,逐渐成为BMS最重要的业务板块,再加上获得新基的多款抗肿瘤产品,BMS向抗肿瘤领域转型的步伐加快。

新基的合并不仅为BMS带来现金流产品,也带来了血液肿瘤领域的多款新分子实体。如Orencia被FDA授予突破性疗法称号,用于预防非亲属供者造血干细胞移植中重度急性移植物抗宿主病。

安进:加大研发投入,通过百济神州打开中国市场

全年营收:233.6亿美元

同比增长:-2%

受生物类似药和仿制药的冲击,安进全年销售额同比下滑2%。其中美国地区受冲击较为严重,销售额同比下降5%。为了应对冲击,安进在2019年新增了生物类似药板块,用自己开发的生物类似药来抵御竞品生物类似药的冲击。

2019年,安进的销售额TOP5品种中有2个都出现了下滑,PEG非格司亭在生物类似药的压力下同比下滑28%。但重磅品种依那西普得益于提价的正面影响,保持住了4%的增速;长效德尼单抗持续放量,2019年增速高达17%,这两大支柱产品稳住了免疫用药板块10%的增速,也使得该板块在整个业务板块中占比最大。

在重磅产品相继专利到期的压力下,安进一方面在加大早期产品管线的研发力度,Otezla已经向FDA提交头皮银屑病适应证的补充申请,EVENITY在欧盟实现逆转,获批用于治疗严重骨质疏松;一方面也在加紧推进生物类似药的研发进度。

2019年英夫利昔单抗生物类似药获批上市,利妥昔生物类似药也已经提交上市申请。2019年,安进研发费用同比增长10%。 除了靠自主研发,安进也在通过收购“输血”。2019年11月,安进完成以134亿美元现金收购新基旗下抗炎药物Otezla,此举带来安进的股价上扬。

另外,美国以外市场21%的量的增长,使安进将眼光放在中国等新兴市场。安进在电话会中表示,与百济神州的合作将进一步加速其在中国区的扩张与布局。

吉利德:丙肝药萎缩,抗艾药撑起业绩,瑞德西韦成全球希望

营收:224.5亿美元

同比增长:1.5%

吉利德2019年,药品销售收入可分为艾滋病用药、肝炎用药、抗肿瘤用药、心血管用药、抗真菌感染用药、其他药物6个板块,分别占比74%、16%、3%、4%、2%,增速分别为12%、-15%、41%、-51%、-3%、-11%。

凭借索非布韦等几代丙肝药,吉利德在丙肝药市场大放异彩,肝炎用药整体占比在2015年的鼎盛时期达到63%。随着丙肝市场萎缩以及竞品上市,抗艾滋病用药逐渐撑起了公司的业绩,2019年达到164亿美元的销售额。

Biktarvy是全球目前公认最佳的抗艾滋病药物,2018年2月上市,2019年实现销售额47.4亿美元,带动整个艾滋病用药板块的增长。 丙肝用药整体下滑,但由于吉三代Epclusa进入中国医保,销售额止跌,乙肝药Vemlidy在中国获批并进入医保,销售额同比增长52%。

另外抗肿瘤用药板块增长亮眼,达41%。这是由于吉利德收购KITE公司得到后者的细胞疗法Yescarta保持良好的增长。 瑞德西韦本是针对埃博拉开发,基于美国一例治疗新冠肺炎的成功,瑞德西韦被寄予厚望且已经在中国和全球其他国家开展针对新冠肺炎的3期临床试验。如果试验结果达到预期,参照达菲的成果,瑞德西韦将为吉利德带来数十亿美元的收入。自2月1日以来,瑞德西韦作为治疗新冠肺炎唯一的特效药,一直在带动吉利德股价不断飞涨。