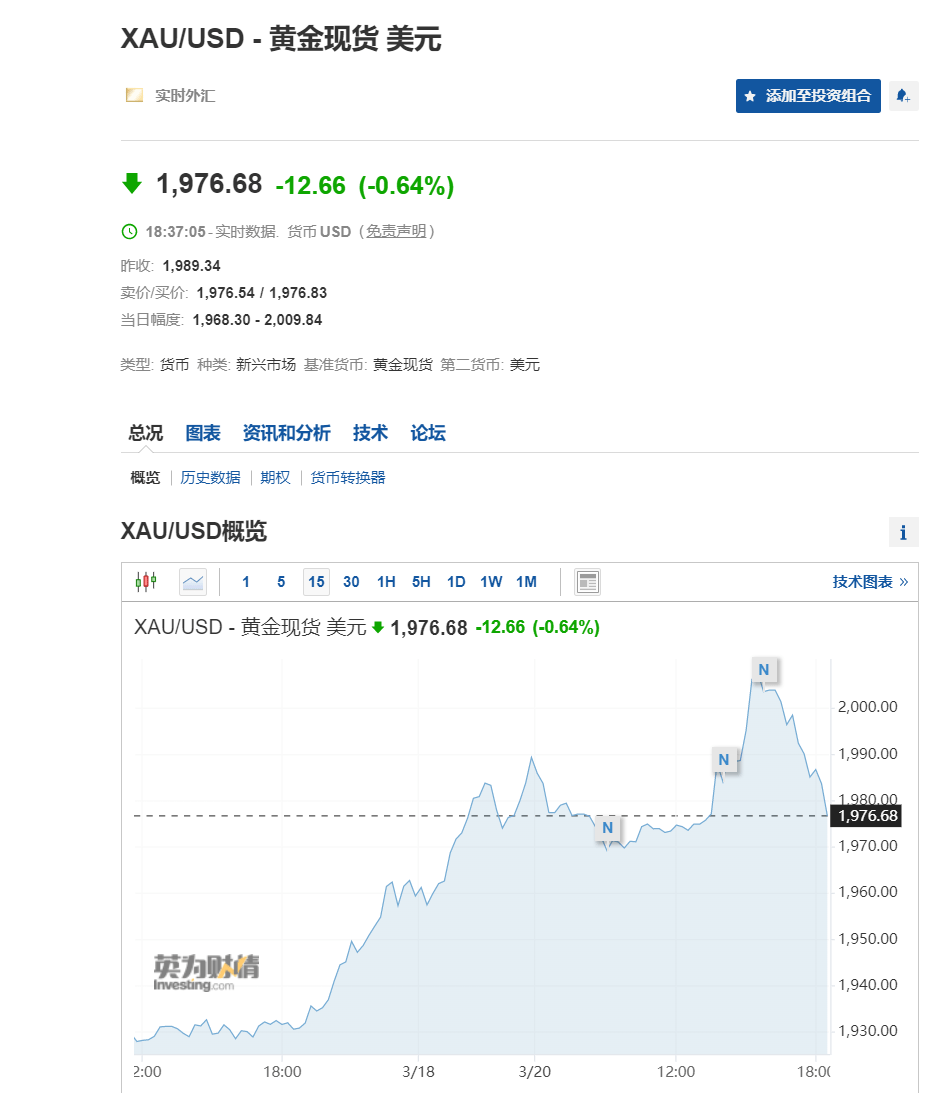

现货黄金盘中一度站上2000美元/盎司,为2022年3月来首次。Comex黄金期货价格触及2000美元上方,距离2020年8月历史最高点2089美元/盎司仅一步之遥,上周单周价格涨幅高达6%。

国际黄金价格持续飙升。

3月20日盘中,现货黄金盘中一度站上2000美元/盎司,为2022年3月来首次。Comex黄金期货价格触及2000美元上方,距离2020年8月历史最高点2089美元/盎司仅一步之遥,上周单周价格涨幅高达6%。

国内黄金期货价格也同步上涨。上期所黄金期货主力合约开盘上涨,盘中触及443.2元/克。截至收盘报445.02元/克,涨3.07%。

二级市场方面,Wind数据显示,截至3月20日收盘,黄金指数(882415.WI)大涨4.68%。

3月20日晚间,上海黄金交易所公告称,近期影响市场运行的不确定性因素较多,市场风险明显加剧,价格波动显著增大。“请各会员单位提高风险防范意识,做细做好风险应急预案,提示投资者做好风险防范工作,合理控制仓位,理性投资。”

金价创近11个月新高

3月20日,现货黄金盘中一度站上2000美元/盎司,为2022年3月来首次,随后出现冲高回落。

COMEX黄金期货价格同样大涨,一度触及2000美元上方,距离2020年8月历史最高点2089美元/盎司仅一步之遥。上周单周价格涨幅高达6%,黄金上次出现单周6%以上的涨幅还要追溯到2020年3月。

嘉盛集团资深分析师Jerry Chen指出,在基本面上,避险需求以及美联储放缓甚至暂停加息步伐的预期,都对金价构成利好。技术形态上,自1615反弹以来金价沿通道上行,上周更是突破了2月高点1960,看上去本周冲击2000美元将是众望所归。不过瑞士信贷的收购案在周一早盘打压了金价,超买回调的可能性也无法忽视。

“金价目前偏离200天均线上方11%左右。2008年以来的数据显示,当偏离度达到15%甚至20%以上时,出现深度回撤的概率大幅提高。” Jerry Chen说。

中信证券指出,硅谷银行事件持续发酵导致市场恐慌情绪升温,避险情绪激增,并推动金价上涨。相较于美联储货币政策变动的不确定性,硅谷银行事件引发的避险情绪以及衰退预期对金价的支撑效应更为明确。若后续硅谷银行事件风险进一步蔓延,金价有望突破2020年前高。

黄金概念股爆发

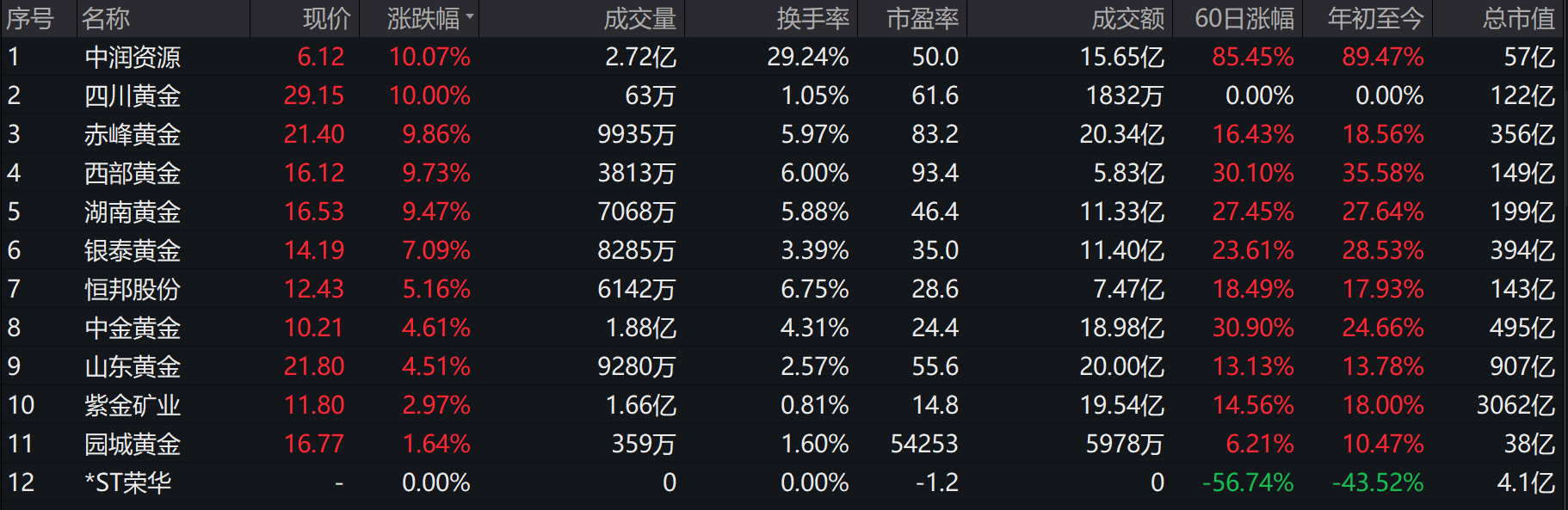

二级市场方面,Wind数据显示,万得黄金行业指数含12只成分股,除*ST荣华停牌外,其余11只个股3月20日均上涨。

具体来看,中润资源(000506)、四川黄金(001337)涨停,赤峰黄金(600988)、西部黄金(601069)、湖南黄金(002155)涨超9%,银泰黄金(000975)、恒邦股份(002237)等涨超5%,剩余个股跟涨。其中,次新股四川黄金上市12日录得12板。

中信证券判断,随着金价上涨趋势确立,市场会更加青睐具备产量和资源量规模优势的黄金龙头股,主要系金价上涨过程中相关企业的盈利弹性和估值回落幅度更大。根据对黄金股的估值体系分析,在金价加速上涨阶段,市值/产量和市值/资源储量是更具时效性的估值指标,在这一框架下黄金业务占比高且产量大的企业或更加受益。

海通证券指出,黄金矿企能够充分受益于金价上行,在业绩弹性的助推下,公司利润上涨幅度会大于金价上涨幅度。一般来说,矿产金业务占比较高、单位生产成本较高或固定费用较高的公司,公司的业绩弹性越强,推荐山东黄金(600547)、赤峰黄金和银泰黄金,建议关注中金黄金(600489)、湖南黄金、四川黄金等。

央行对黄金需求强烈

而在黄金相关资产价格大幅飙升的背后,是硅谷银行、瑞士信贷等欧美银行接连陷入危机,美联储加息预期逆转,美元信用面临考验,各国央行大力买入黄金。

根据世界黄金协会发布的数据显示,2023年伊始,全球央行黄金需求在2022年的基础上实现增长。1月,全球央行官方黄金储备净增31吨(较上月增加16%)。

“展望未来,我们几乎没有理由怀疑2023年各国央行将继续对黄金持积极态度,并继续净买入黄金,只不过具体的购买量仍然很难预测,我们在2022年初的预测就证明了这一点。但我们有理由相信,2023年的央行购金需求可能很难比肩2022年的水平。”世界黄金协会分析称。

中金公司的研报指出,短期看,虽然美国2月就业数据喜忧参半,但由于鹰派预期或已计入充分,美债利率并未再度上行,金价韧性较强。再叠加硅谷银行被接管,反映出美联储加息正在引发美国金融体系风险加剧,美联储加息或将进入尾声。长期看,全球货币体系面临深刻变革,黄金储备的购买需求正在系统性上升。

海通证券认为,全球央行对货币金融自主可控的重视程度逐渐提升,出于稳定币种信用、优化外汇储备资产结构以及保持黄金在外汇储备中占比的目的,预计黄金“超主权”货币的属性将持续凸显,央行购金需求或保持高位。从整体需求角度来看,在传统需求和投资需求的总量保持基本稳定的情况下,央行购金的旺盛或对金价产生支撑