东海鑫宁利率债三个月定开发生了巨额赎回,该产品不得不提高基金份额净值精度应对此事。

近期,由于资金大额赎回、或重仓股/债暴雷等,导致的基金单日净值大幅波动、以至于公告提高基金份额净值精度的情况屡见不鲜。

就在上周五(3月10日),东海鑫宁利率债三个月定开发生了巨额赎回,该产品不得不提高基金份额净值精度应对此事。

无独有偶,德邦景颐、、信诚稳鑫、、平安0-3年期政策性金融债、鹏扬淳享等偏债型基金近期都发生了巨额赎回,并对产品净值造成了扰动。为释缓基金赎回压力,保证产品平稳运作,这些产品也纷纷发布了提高基金份额净值精度的公告。

又有基金发生巨赎

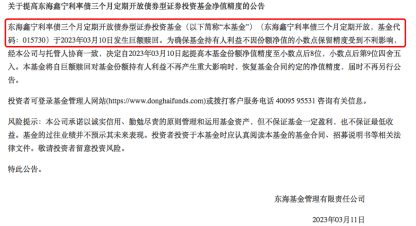

3月11日,东海基金发布公告称,东海鑫宁利率债三个月定开于3月10日发生巨额赎回。为确保基金持有人利益不因份额净值的小数点保留精度受到不利影响,决定自3月10日起提高本基金份额净值精度至小数点后8位,小数点后第9位四舍五入。

该产品将自巨额赎回对基金份额持有人利益不再产生重大影响时,恢复基金合同约定的净值精度。

这只产品成立于2022年8月12日,募集有效认购总户数为320户,成立规模为10亿元。截至目前,东海鑫宁利率债三个月定开成立时长仅在7个月左右,成立至今收益为0.53%。截至去年年底,其规模为8.53亿元,基金经理为邢烨。

3 月 10 日至4 月 7 日(20 个交易日),是该基金第二个封闭期结束后的开放期。也正是在这个开放期的第一天,产品便遭遇了巨赎。随后,在3月13日,东海鑫宁利率债三个月定开宣布该日起暂停申购,原因为“基于投资运作和风险控制的需要,切实保护投资者的合法权益”。

从实际情况看,该产品的机构占比较重。去年11月2日至12月末,有两家机构分别持有该产品份额达3亿份、5亿份,份额占比分别达35.29%和58.81%,合计达94.1%。此次巨额赎回的机构或为其中一家,一旦其中一家机构出现巨额赎回,便可能对该产品净值和运作造成较大影响。

“机构定制”潮背后

事实上,近期发生巨额赎回的产品并不鲜见,且多集中在债基领域。

3月10日,德邦基金公告,德邦景颐于3月8日发生A类份额下的大额赎回。公司决定自3月8日起提高该基金份额净值精度至小数点后8位,小数点后第9位四舍五入。

从去年四季报可以看出,该产品机构投资者占基金份额的比重同样较大,其中有一家机构去年底持有该产品的份额占比达到了58.65%,另外两家机构持有份额占比也分别为22.09%、19.22%。

无独有偶,3月3日,偏债混合型基金——华安添颐公告,其在3月1日发生大额赎回,公司决定提高该基金份额净值精度至小数点后四位,小数点后第五位四舍五入。同一天,信诚稳鑫也发生了巨额赎回,他们无一不是机构占比较高的产品,后者在去年四季度末的单一机构投资者持有份额比例甚至高达99.98%。

而在二月底,东吴鼎泰纯债、平安0-3年期政策性金融债、鹏扬淳享、鹏扬景瑞三年定开等产品也都发生过大额赎回。

资金的大额赎回,往往会导致基金份额净值波动风险、基金流动性风险等特定风险。而一旦单一投资者持有基金份额比例过多,其大额申赎所引发的基金净值和流动性风险则会相应加大。从实际情况看,偏机构定制型的产品多为债券型基金,如果持有份额比重较高的机构大额赎回,会在短时间内剧烈扰动基金净值。

而公募基金在出现巨额赎回后提高净值精度,主要是为了保证投资者之间收益公平性。基金出现大额赎回时,会对净值造成较大波动,若仅按基金合同约定保留小数点后3位,则产品会出现较大的尾差,造成已赎回的和仍然持有该基金份额的投资人所享有权益不一致,因此需要提高基金净值的精度