联博基金获中国证监会核准设立,国内外商独资公募机构扩容至8家。 8家中包括贝莱德基金、富达基金、路博迈基金、施罗德基金、联博基金等通过申报获得公募基金业务许可证的外国独资公募机构。

作者:尹柏

出品:全球财说

3月3日,联博基金获中国证监会核准设立,国内外商独资公募机构扩容至8家。

8家中包括贝莱德基金、富达基金、路博迈基金、施罗德基金、联博基金等通过申报获得公募基金业务许可证的外国独资公募机构。

此外,泰达宏利基金、上投摩根基金、摩根士丹利华鑫基金则是通过股权转让由中外合资转为外商独资。上述三家基金管理人在华深耕多年,经验较为丰富,但其余外国独资公募机构则不尽然。

目前,施罗德基金尚未有产品发行,富达基金首只产品发行在即,而路博迈基金则有一只债券型基金尚在发行中。

但是以贝莱德基金为例,作为首家获准在中国独资开展公募基金业务的外商资产管理公司,于2021年6月11日获得公募基金业务许可证后,便加速发行多只公募基金产品。

可惜的是,贝莱德虽然是全球资管巨头,但在中国却有些“水土不服”,已发行基金业绩表现均不理想。

那么,此次3月9日发行、由公募老将神玉飞掌舵的新品,又能否为贝莱德基金挽回些颜面?

01

3只权益产品均“破面”

投资者信心逐步丧失

资料显示,目前贝莱德基金旗下共有5只产品,其中包括3只偏股混合型基金,以及偏债混合、二级债产品各1只。

虽然贝莱德基金不断提速发行新品,可管理资产规模却呈现下滑趋势。

贝莱德基金的管理规模高点为2021年三季度末首只产品发行后,达到66.81亿元,而至2022年末产品数量虽攀至4只,但规模却下滑至53.98亿元,规模排名也由119位降至126位。

《全球财说》通过盘点贝莱德基金已发行几只产品的基本情况,发现了问题所在。

贝莱德中国新视野(A类:013426,C类:013427)成立于2021年9月7日,A/C两类合计募集约66.81亿份。

截至2022年末,A/C两类合计份额为55.09亿份,虽然规模下降并不明显,但由于该基金净值持续下探,管理规模也不断缩水。

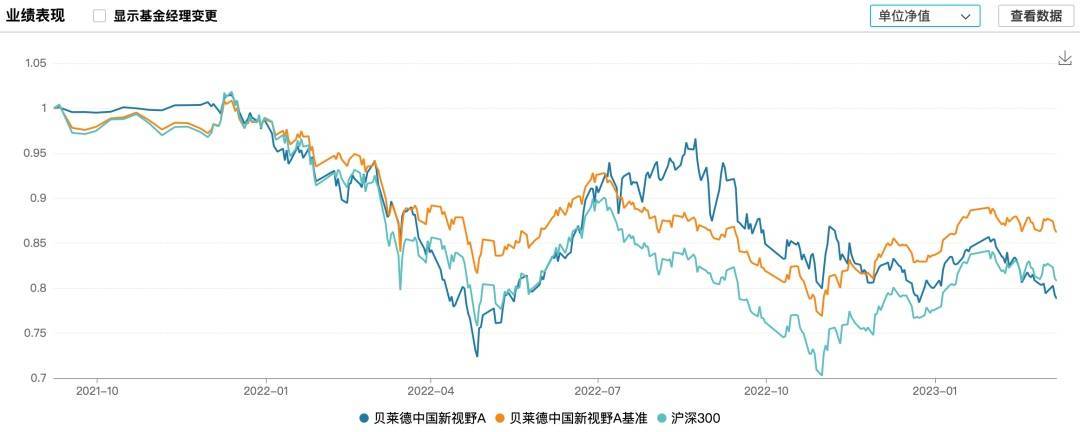

成立后的一年半时间中,贝莱德中国新视野除建仓期间外,净值均低于1,绝大部分时间处于净值破面状态。并且,一度跑输业绩基准及沪深300。

图片来源:Wind

Wind数据显示,以贝莱德中国新视野A为例,截至3月8日最新净值为0.7882,成立至今总回报为-21.18%,这一定程度上与2021年下半年延续至2022年全年的股市震荡有关。

可喜的是,2022年全年贝莱德中国新视野收益为-18.89%,该成绩小幅跑赢同类平均,排名1000|2656。但是,进入2023年却未能把握住经济复苏及市场回暖,年初至今收益严重跑输大市,短期排名滑落至后15%之列。

贝莱德港股通远景视野(A类:014746,C类:014747)成立于2022年1月21日,或是受首只产品业绩不佳影响,该基金仅到募集5.73亿份,是一只小规模产品。

然而,小却并不美丽。成立至今的一年多时间中,贝莱德港股通远景视野净值持续低于1,以A类为例,截至2022年3月8日最新净值为0.8630,成立至今总回报为-13.70%。

此后,贝莱德先进制造一年持有(A类:016117,C类:016118)于2022年8月31日成立,作为封闭期一年的产品,募集规模更加不尽人意。

目前,该基金成立刚好半年时间,以A类为例,期间收益为-8.45%,净值依旧破面为0.9155。

在发行3只偏股混合产品后,贝莱德基金将方向转为债基,先后于2022年11月23日发行偏债混合的贝莱德浦悦丰利一年持有(A类:016678,C类:016679),以及于2023年2月28日发行二级债产品贝莱德欣悦丰利(A类:016711,C类:016712)。

上述两只产品因为成立时间过短,尚无法判断管理情况,但是仅从募集规模来看,投资者对于贝莱德基金并无过多信心。

02

三点原因“败走”中国

神玉飞能否力挽狂澜?

纵观贝莱德基金已经发行的3只主动权益产品,有三个共同点:

一是无法在市场震荡中调整策略,且在回暖后难以把握机会,导致3只产品业绩持续不佳,在年初至今行业趋暖的情况下反而更加手足无措业绩远不及同类;

二是从持仓风格、行业配置、回撤控制等方面,并未体现出过人之处,重仓标的所属行业虽偏向制造业但仍较为分散,基本以外资偏好的白马股为主,导致在年初至今中小盘股表现颇佳的大市中难以录得出色收益;

三是基金经理普遍缺乏国内公募管理经验,可以说均是“新官上任”,以单秀丽、唐华、陆文杰、杨栋、邹江渝的履历来看,虽然均有较为深厚的海外金融机构任职经历,但在贝莱德基金之前,国内公募管理经验均为零,仅有邹江渝曾在联储证券有短暂的资管产品管理经验。上述5人可以说对公募权益产品经验十分匮乏,这也难怪无法精准判断市场趋势,作出较为合适的选择与调整。

并且,贝莱德基金虽仅有3只主动权益产品,但均由2-3位基金经理共同管理,也就是说上述提到的5位基金经理相互交叉,但在均无丰厚经验的情况下,此种管理方式恐会越来越乱。

贝莱德最新公布的四季度以及全年报告显示,2022年末整体管理规模仍达到8.59万亿美元,作为全球规模最大的资产管理集团之一,贝莱德仍在中国出现水土不服的情况。

值得注意的是,即便在已发行产品经营不佳的情况下,贝莱德基金于2023年3月9日再度发行偏股混合型新品贝莱德行业优选A/C。

究竟是什么原因,让贝莱德基金在投资者信心不足的情况下仍坚持发行新基金?

原因就在于,此次拟任基金经理为具有公募背景的老将神玉飞。资料显示,其证券从业经历始于2008年,投资经理年限也超过9年。自2007年加入银河基金后,先后管理过5只基金产品。

自2015年12月17日开始管理代表作银河智联主题A后,至2022年03月17日卸任基金经理,神玉飞的任职回报为137.80%,年化回报为14.86%。

由于多年的宏观策略行业研究和股票投资策略研究经历,神玉飞区别于贝莱德基金上述几位基金经理,拥有较为熟悉且成熟的投资框架,基于自上而下选行业,进一步自下而上选个股。

凭借对于宏观走势及行业机会的敏锐度,以固定年限业绩来看,神玉飞在2019年-2021年期间牛市均表现优秀,相对而言市场震荡调整期则相对薄弱。

不过,自上而下选行业的关键在于对投资主题的把握,但持续踩准市场节奏及行业周期轮动,实则难上加难。

同时,即便神玉飞业绩表现出色,一直以来管理规模却偏小,最高时仍不足40亿元。贝莱德基金想要依靠神玉飞打造明星效应,一时恐难达到效果。

2022年离开供职多年的银河基金,对于神玉飞而言,虽然被外界称为“神博士”,但并无海外经验,日后能否顺利融入贝莱德基金的“海归派”,能否平衡与外资管理人投资风格的差异,还需持续关注。

而对于贝莱德基金,如何提升老产品业绩、如何维护持有人权益、如何提升投资者信心,才是关键。