如果制裁继续存在,我们预计“黑暗船队”将在可预见的未来继续运作。可用油轮数量的减少,吨位供应的紧张,加上俄罗斯石油和精炼产品贸易流动模式的变化,这些都将成为未来原油和成品油价格的支持。

在俄罗斯原油受到初期制裁的两个月后,我们来看看这些限制对全球油轮市场的影响。

同时,报告还分析了2023年2月5日生效的新一轮制裁对精炼石油产品的影响。

影响

在全年12月5日的制裁到来之前,VV看到所有油轮领域的市场租金都在飙升,其中阿芙拉型油轮的等价期租租金创下了125700美元/天的历史新高。

今年2月,俄罗斯成品油出口受到新的限制,但迄今为止,成品油轮市场的反应与原油油轮并不相同。

与原油油轮相反,MR型油轮的租金暴跌至11个月以来的低点,降至10319美元/天,而2022年12月5日的峰值几乎为75000美元/天。

自俄乌之间的冲突升级以来,欧洲对俄罗斯石油出口的依赖程度显著下降。

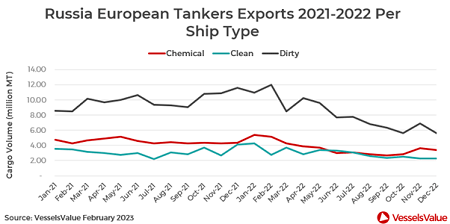

图1:俄罗斯油轮出口(2021至2022年)

截至去年底,俄罗斯向欧洲出口的化学品、成品油和重油的油轮数量有所下降。

与2021年1月相比,去年12月俄罗斯化学品出口量从475万公吨下降至341万公吨,降幅约28%。成品油出口量从358万公吨降至230万公吨,缩减约36%,而重油油轮运输量从859万公吨跌至565万公吨,跌幅约34%。

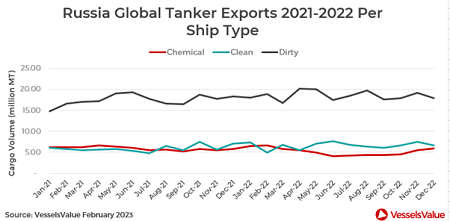

图2:2021至2022年俄罗海运石油货物出口量

流向

VesselsValue 的贸易数据显示,过去两年里,俄罗斯油轮对于化学品、成品油及重油的出口保持相对稳定。俄罗斯石油受到的制裁似乎对其总体出口水平影响甚微。

这表明贸易流已发生变化,正从以前波罗的海和北极航运最重要的目的地——欧洲市场出现转移。

取而代之的是,货物正运往更远的国家,如印度、中国、土耳其和阿联酋,自2021以来,这些国家的俄罗斯石油货物进口大幅增加。

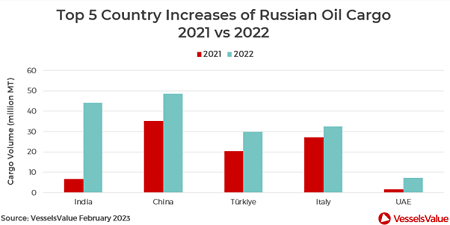

图3:俄罗斯石油货物增长的前5国。

印度去年进口的俄罗斯石油货运量呈指数级增长,同比增长约577%,从2021年的650万公吨增至2022年的4400万公吨。

中国已经是全球最大的俄罗斯石油进口国,其石油进口量也从2021的3500万公吨增至去年的约4900万公吨,同比增长约38%。

土耳其拒绝遵守欧盟制裁令使许多人感到意外。虽然该国不是欧盟成员国,但他们已申请加入欧盟,并且是北大西洋公约组织(北约)的成员国。

与此同时,该国已成为俄罗斯贸易的“中转枢纽”,这使俄罗斯绕过了经济封锁。这一合作促使土耳其石油货物同比增长了47%,从约2000万公吨增至约3000万公吨。

意大利是2022年欧盟成员国内唯一增加从俄罗斯进口的国家,从2021的2700万公吨增加到2022年的3300万公吨,增幅约21%。

这主要由于西西里岛的一家炼油厂,该炼油厂归俄罗斯卢克石油公司所有。最近有消息宣称卢克石油公司已达成协议,将该炼油厂出售给总部位于日内瓦的托克公司。

阿联酋对俄罗斯的进口也从2021的170万公吨大幅增长至2022年的700万公吨,同比增长约313%。有趣的是,出售给阿联酋和中东未披露买家的油轮同比增长了4倍,且买家们在2022年购买的油轮平均船龄为18年。

运输

自去年第四季度以来,被出售给未披露买家的原油油轮和成品油油轮数量大幅增加。

就MR2型油轮而言,2022年报告的交易量为27艘,而2021只有5艘。这些油轮的平均船龄为16年,这是使船舶价值保持稳固的主要因素,尤其对那些收益最为可观的老旧油轮来说。

例如,2022年,45000 DWT、20年船龄的 MR2型油轮交易额从6.56亿美元增至14.66亿美元,增幅约123.5%,为2008年10月以来的最高水平。

由于这类二手船销售的增加恰逢俄罗斯原油受制裁,我们可以假设这些是市场上的新参与者。这些参与者希望从俄罗斯原油贸易中享受到好处,而不管可能会产生的相关影响。

自最新一轮制裁生效以来,在最初几周的交易中,MR型油轮市场再次出现波动。受美国海湾需求增加推动,叠加可用船舶的减少,油轮的租金再次回升,从2月初的11065美元/天上涨至55060美元/天的峰值,周同比涨幅约397%。

MR型油轮的价值自今年年初起略有下降,50000DWT、五年船龄的船舶价值从4415万美元下降至4154万美元,降幅约5.91%,但仍处于2008年以来的高水平。

结语

在出口水平相对不变的情况下,制裁是否会对俄罗斯产生任何有意义的经济影响是值得商榷的。

如果制裁继续存在,我们预计“黑暗船队”将在可预见的未来继续运作。可用油轮数量的减少,吨位供应的紧张,加上俄罗斯石油和精炼产品贸易流动模式的变化,这些都将成为未来原油和成品油价格的支持。