其实两三年内不必为特斯拉业绩担心,这家明星公司的隐忧在于创新的动力和能力退化。 “上半场电动化,下半场智能化”,特斯拉还没有拿到下半场的“门票”。

作者|Eastland

头图|视觉中国

北京时间1月26日,特斯拉(NASDAQ:TSLA)披露的2022年Q4及全年未经审计业绩可谓喜忧参半。喜的是2022年营收814.6亿美元、同比增长51%,归母净利润125.6亿美元、同比增长128%。忧的是四季度营收、归母净利润增速分别为37%、59%,拖了全年业绩的后腿。而且,汽车业务毛利润率25.9%,较2021年Q4下降4.7个百分点。

当地时间1月28日美股收盘,特斯拉涨约11%,本周累涨33.32%,较1月份盘中低点涨近75%;以收盘价计算,仍然比1月3日108.10美元的低点上涨了65%。此前,特斯拉股价大幅下跌,在6个月内下跌了40%以上;整个2022年,特斯拉股价累计下跌了65%。

其实两三年内不必为特斯拉业绩担心,这家明星公司的隐忧在于创新的动力和能力退化。

“上半场电动化,下半场智能化”,特斯拉还没有拿到下半场的“门票”。

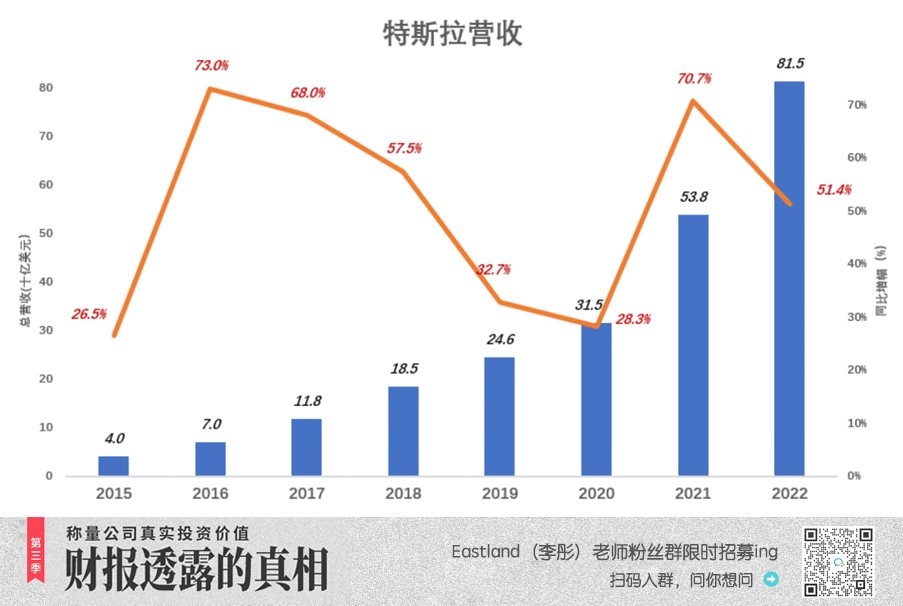

营收、净利、现金流均创新高

2022年,特斯拉总营收达815亿美元,同比增长51.4%。过往八年中,这个增幅排第五。

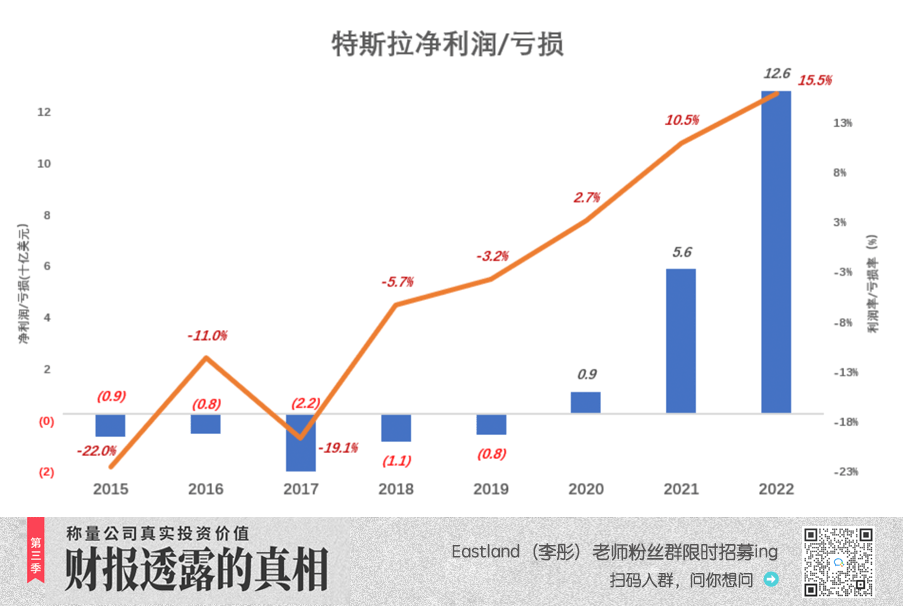

特斯拉创立于2003年,到2020年扭亏,连续亏损17年。最惨的是2017年,亏损22亿美元、相当于当年营收的19.1%;

2020年,特斯拉获得微利;2021年、2022年净利润分别为56亿美元、126亿美元;2022年净利润率达15.5%。

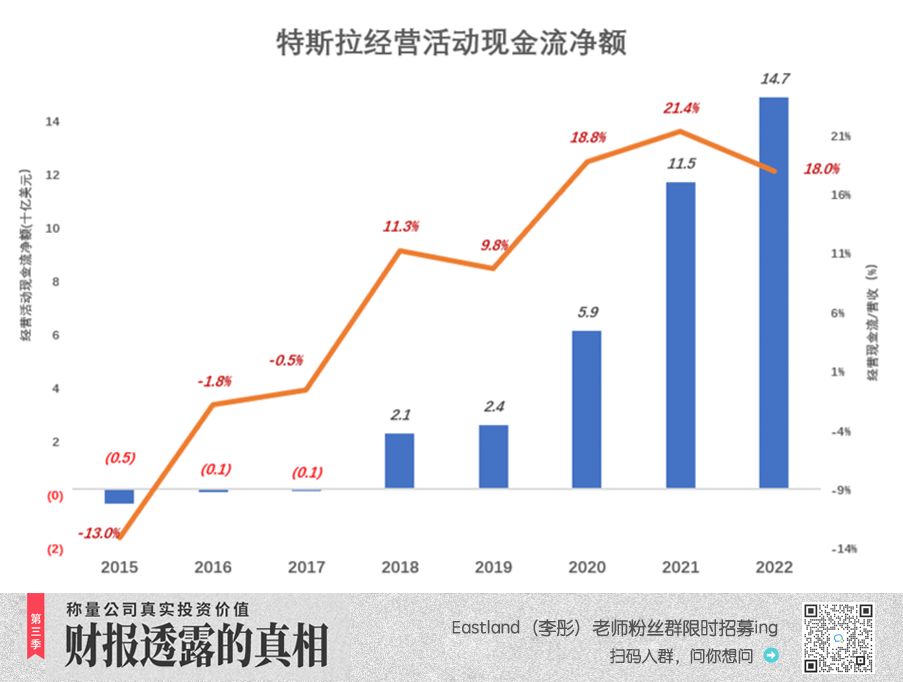

与亚马逊相似,特斯拉极端重视现金流。早在2016年、2017年,经营活动现金流净额已“无限接近于零”;2018年亏损11亿美元,但经营活动现金净流入已达21亿美元;2021年,经营活动现金流超过100亿美元、达到115亿美元,相当于营收的21.4%(高于净利润率);2022年进一步提高到147亿美元,相当于营收的18%。

2020年扭亏以来,特斯拉营收、净利润、经营活动现金流连续创出新高,但过去一年股价一跌再跌。资本市场显然是在担心,这家并非“母胎蓝筹”的新贵盛极而衰。2022年业绩超过预期,缓解了这种担心,股价一周上涨了33.3%。

两款“神车”打天下

2017年7月,Model 3开始交付,但受限于产能对总交付的贡献不大(Q3、Q4分别交付220辆、1550辆)。2017年,特斯拉交付首次突破10万辆,但亏损也创纪录地达到22亿美元。

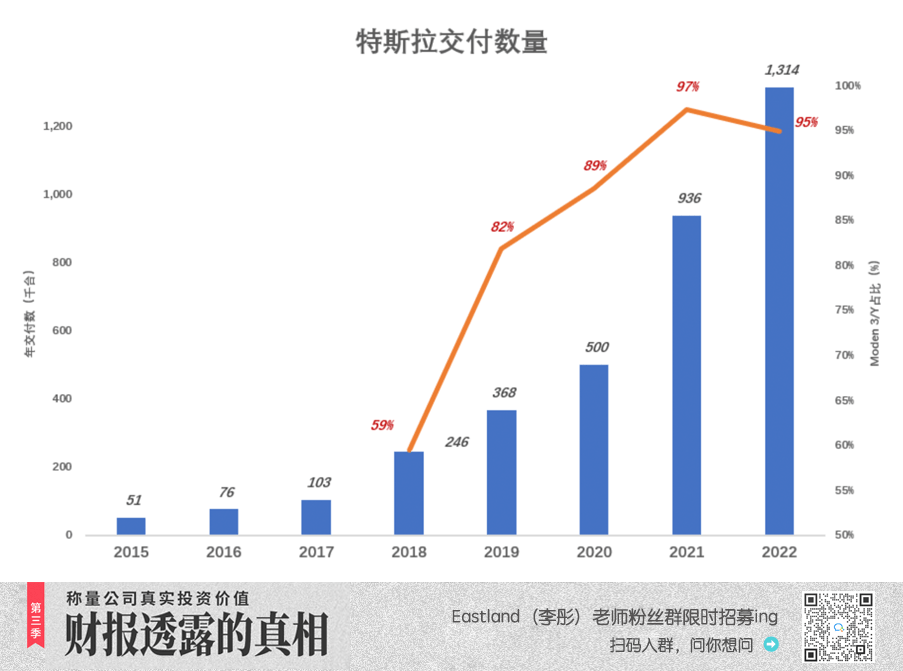

2018年,Model 3初露“神车”锋芒,全年交付14.6万台,占总交付数59.5%。

2019年,Model 3交付突破30万台,占总交付数81.8%。

2020年初,Model Y开始交付、Model 3在上海量产。两大神车“双剑合璧”,全年交付44.3万台、占总交付数的88.6%;

2021年、2022年,Model 3/Y 合计交付91.1万台、124.7万台,分别占当年总交付数的97.3%、94.9%。

从2017年算起,Model 3量产已进入第七个年头,“主力生涯”还看不到尽头。

2023年将要发布的Model Q是一款售价更低的紧凑车型。Model 3的技术、生产工艺、供应链管理能力均有助于Model Q降低研发、生产成本。

以低价占领市场、用低成本保障毛利润率。特斯拉的如意算盘是Model 3/Y/Q“三管齐下”,狠赚一笔。

据悉,Model Q将是一款“纯粹的FSD自动驾驶车型”,不订阅FSD都“不好意思跟人打招呼”。贾跃亭的“买乐视、送两年会员服务”,马斯克有可能借鉴。

特斯拉原本的人设是“极致创新、黑科技、好产品,赚钱不是主要目的”。特斯拉成立以来,连续亏损17年、第18个年头才开始赚钱。如今特斯拉自认为技术“无敌”,新的宗旨是“能赚尽赚、多多益善”。

打造“赚钱机器”

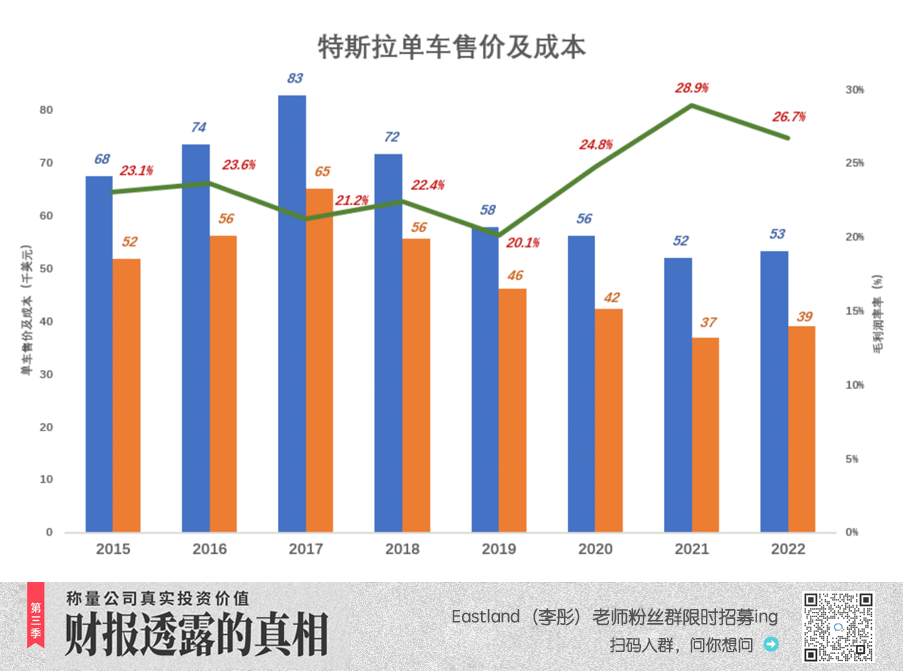

早年,特斯拉的目标用户是中产阶层中的上层,主打Model S/X。2017年,销售均价8.3万美元(剔除租赁业务),远高于奔驰、宝车在美国的售价,毛利润率21.2%。

马斯克看准这群人“不差钱、不看价、只要酷”,不断试探目标用户的承受能力。

2018年Model 3大量交付,销售均价及成本同步回落,而毛利润率稳中有升。

2021年单车售价、成本分别降至5.2万美元和3.7万美元,单车毛利润达1.5万美元、毛利润率28.9%。

2022年,均价、成本分别上升1350美元、2140美元,毛利润率降至26.7%。