世界杯激战正酣之时,啤酒股的暗战也在悄然进行,残酷性丝毫不输前者。 当前啤酒行业五强格局已经形成,在行业增长放缓态势下,高端化逐渐成为破局的制高点,也让本就突围无望的一些区域酒企看到了弯道超车的曙光。 最终鹿死谁手,剧本已经写好。

作者:徐风,编辑:小市妹

世界杯激战正酣之时,啤酒股的暗战也在悄然进行,残酷性丝毫不输前者。

当前啤酒行业五强格局已经形成,在行业增长放缓态势下,高端化逐渐成为破局的制高点,也让本就突围无望的一些区域酒企看到了弯道超车的曙光。

最终鹿死谁手,剧本已经写好。

【华润坐稳“一哥”,青啤奋起直追】

啤酒行业的头把交椅,已被华润坐稳了。

相对于其他消费赛道,啤酒行业已没有多少新鲜故事。尽管各家都在竞逐高端赛道,但规模和资本实力依旧是最大底牌。在经历了各巨头长达十余年的跑马圈地后,华润啤酒背靠华润的全国化渠道和资本运作实力,无疑是最大赢家。

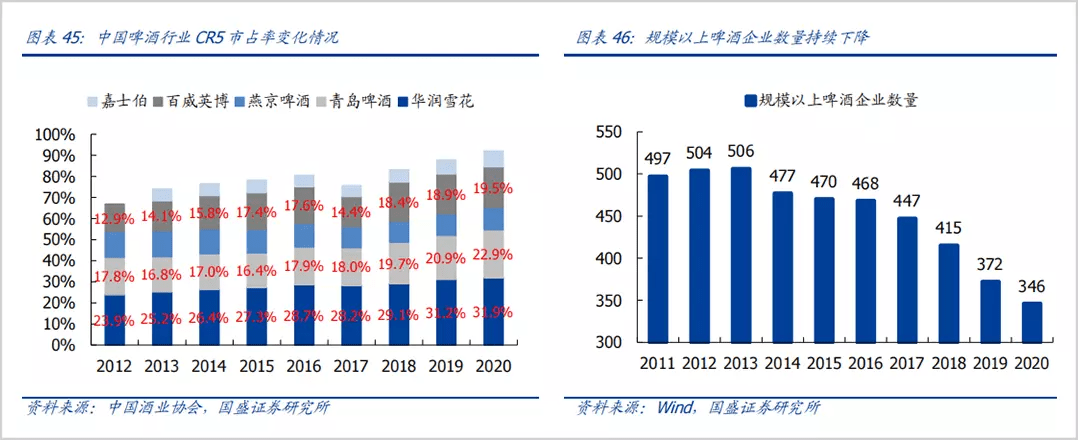

据券商研究,2020年CR5市占率高达92%,而仅华润一家就达到了31.9%,远高于百威英博的22.9%和重啤嘉士伯10%左右等。

但从各巨头高端化发展进程看,华润的高端化相对滞后。吨价在五大头部企业中排名垫底。数据统计,2021年华润销售吨价为3019元,不仅远低于重啤的4601元,甚至低于区域龙头珠江啤酒的3362元。

华润吨价如此之低不难理解,在行业兼并重组时期,中低端的雪花为华润的攻城略地立下了汗马功劳,早在2005年雪花品牌销量就已跃居全国第一,但也导致了较高的中低端占比。2017年中低端占比仍高达90%。

而华润业绩的真正“起跳”是在2019年。面对行业增长放缓,华润寄出了并购“杀手锏”:2019年并入喜力中国成为华润高端化进阶的临界点。

相对于并购前华润的产品结构,在中端次高端市场仅有勇闯天涯在支撑,12元以上的高端市场迟迟未打开局面,喜力的入局则完美弥补了这一点。旗下的喜力、红爵、苏尔等给华润在高端市场征战添了一把火。

财报显示,2021年华润次高端以上销量占比为16.9%,较2017年提升了7.1%,但相较于青啤、重啤等厂商仍有差距,如针对中高端市场的青岛啤酒主品牌,2021年营收占比高达54.6%;重啤中高端营收占比超60%。也说明华润在高端化上仍有潜力。

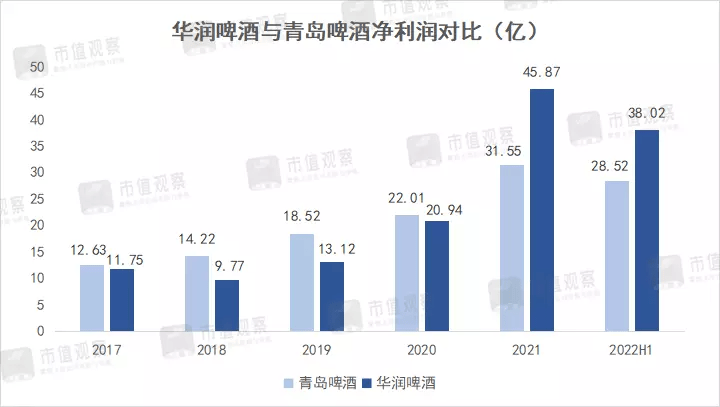

有了喜力的加持,华润2019年后业绩明显进入加速期,至2021年净利润规模从13.12亿增长至45.87亿,增幅近249.62%。即便刨除政府征地补贴等收入,2年间核心净利润增速都在30%以上,今年上半年核心净利润增速再超20%。

与此同时,华润的盈利能力也在大幅改善。毛利率由2017年的33.73%提升至2022年上半年的42.25%,净利率则由3.99%提升至18.1%,仅次于近年来黑马重啤的18.63%。

虽然华润行业龙头的市场地位已经稳固,但仍需直面青啤的挑战。

对比二者业绩指标,从营收来看二者均已迈过300亿营收大关,且差距在不断缩小。2021年二者差距仅有32.2亿。同时青啤净利润增长势头同样迅猛,由2019年的18.52亿增长至2021年的31.55亿,规模增长了70.36%,与华润的规模差距并没有明显拉大。

在青啤自有高端品牌奥古特等和青岛主品牌发力下,销售吨价快速提升,2021年为3742元,超过华润吨价的24%。同时在费用率管理上也好于华润。2021年青啤销售和管理费用率分别为13.6%、5.6%,低于华润的20.2%、10.8%。

在产品上,青岛啤酒主品牌的品牌力并不亚于华润的勇闯天涯,同时在10元以上高端产品中,青啤尽管没有外资产品,但有奥古特、皮尔森、青啤IPA等,产品价格带覆盖同样全面,且2021年高端产品营收占比高达20%。

可以说,对于华润而言,同为第一梯队的青啤依旧是个较为“棘手”的对手。

【燕京掉队,重啤逆袭】

上世纪90年代燕京曾一度成为国内最大的啤酒企业,但由于战略决策的失误,没能及时转型,进而从一线中掉队。

彼时当国内啤酒厂商纷纷引入外资来提升企业运营管理和资本实力时,如1994年SABMiller入主雪花啤酒、2002年青啤引入安海斯布希等,燕京却坚持拒绝外资注资,不仅降低了公司的资本运作能力,在此后行业的兼并大潮中也落入下风。

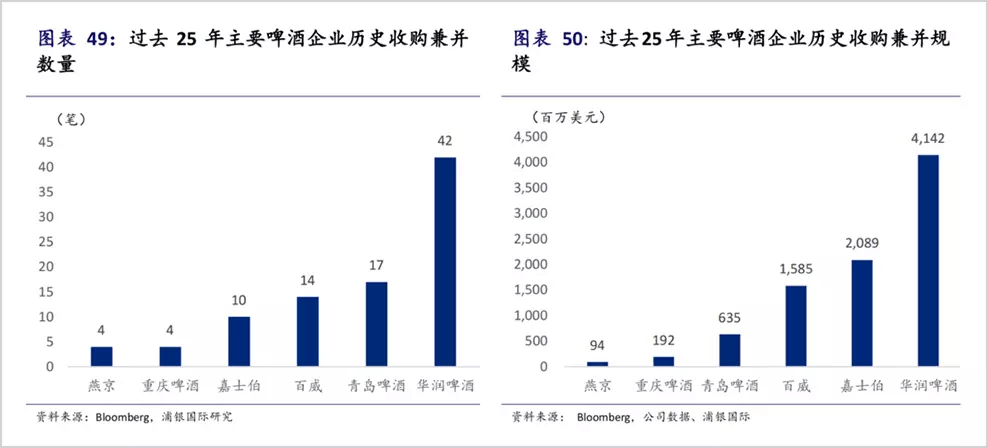

比较过去25年中啤酒行业的收并购,华润以42家并购数量傲视群雄,雄厚的资本实力助其迅速崛起。而燕京仅4次并购在“五雄”中垫底。

收并购的落后导致其全国化进程的缓慢和市场份额的持续下滑。当下燕京啤酒的主要市场集中在华北和华南地区,今年上半年燕京两区域营收占比高达79.05%,而华东经济大省地区占比仅为6.22%。

在市场份额上,据券商统计,燕京啤酒由2011年的11.5%降至2020年的8.3%,而华南地区的核心区域广东,燕京市占率由2008年的10%降至2020年的2%。

拒绝外资入股还让燕京啤酒的产品矩阵失去了国际品牌产品,高端产品线布局也慢人一步。相比于2017年前后就已开启高端化的华润和青啤,燕京直到2019年才推出燕京U8等中高端啤酒。

尽管燕京U8自推出以来销量增长迅速,2021年增长达123%,但整体占比仅为7.18%。但燕京的市场渠道与华润等相比并不占优势,想在高端赛道实现弯道超车的可能性并不大。

与此同时,2013年后行业逐步去产能之际,燕京未及时跟进产能优化,导致产能利用率低,资产折旧率较高,加大了成本压力。

如重啤在2015至2018年间共关闭了8家工厂,华润自2016年后的5年内关闭了33家等。而燕京至今尚未进行产能调整,2021年其产能利用率仅为40.23%,低于重啤的95.55%和青啤的57.63%。而燕京2021年资产折旧率达5.95%,高于青啤的2.99%和重啤的2.92%。

另外,较高的期间费用率也拉低了燕京的净利率。今年前三季度燕京期间费用率高达26.23%,高于青啤的13.83%和重啤的18.57%,虽然燕京净利率相较于2021年明显提升,但也仅为7.21%,在五大巨头中排名垫底。

相对于从第一梯队跌落的燕京,重啤的逆袭则更加可圈可点。其蜕变源于2020年嘉士伯资产注入,从一个地方啤酒厂一跃成为全国性厂商。

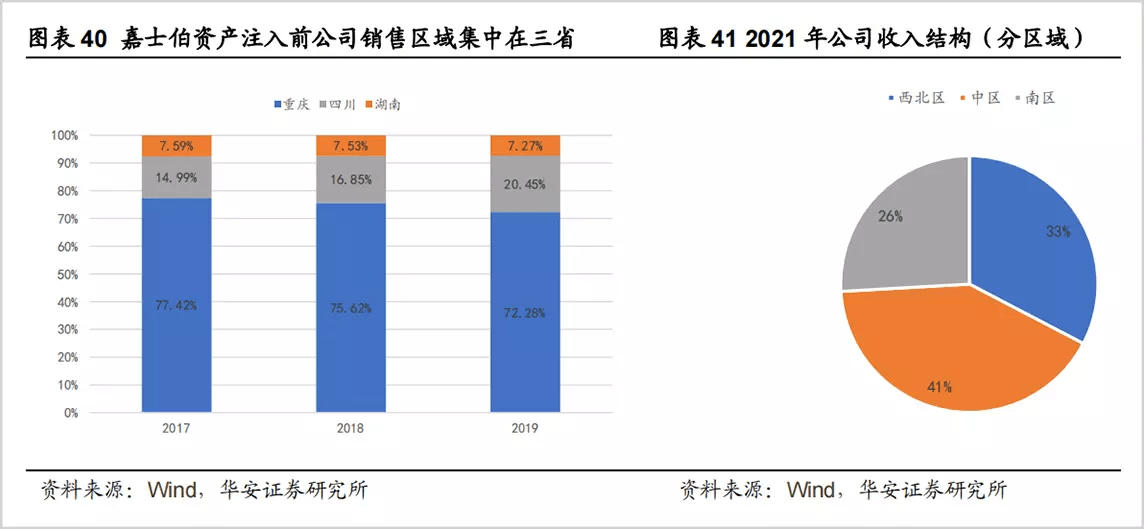

资产重组完成前,重啤主要围绕重庆及周边市场,在重庆本地的市占率超80%,产品以重庆啤酒和山城的中低端为主。在嘉士伯资产注入后,重啤不论在全国化布局亦或产品价格线覆盖上近乎一步到位。

在2021年重啤财报中,南区、中区和西北地区营收占比较为均匀,分别为26、41%和33%;产品结构上除了重啤的原有产品外,还增加了1664、嘉士伯、乐堡等中高端品牌,大单品乌苏也在高端市场不断攻城略地。此外还有嘉士伯此前收购的大理、西夏等区域品牌。

2020年重啤顺利跻身百亿营收俱乐部,仅次于华润啤酒、青岛啤酒之后,并实现了对燕京啤酒的超越。

在盈利能力上重啤也实现了质的提升。在嘉士伯高端产品助力下,2021年公司高档产品占比达36.5%,毛利率也达到了50.94%,相较于2019年的41.69%提升了9.25%,在5大龙头中仅次于百威亚太。

【区域品牌难有机会】

固化的行业格局下,区域品牌若不能如重啤般“借力”走高端化赛道,仅依靠内生力量抢夺存量市场的可能性几乎为零。

最为典型例子当属广东区域龙头珠江啤酒。

作为经济大省,广东在2000年之后的全国化浪潮中成为了兵家必争之地。珠啤不仅要面对省内金威、蓝带等存量“势力”,还有百威、华润、青啤等省外实力派。

对此珠啤选择了固守根据地策略,虽然守住了市场份额,但也错失了全国化浪潮。据券商研究,2020珠啤广东省内市场份额为33%,余下市场被百威、青啤等瓜分。而当前广东省内市场已是一片红海。珠啤唯一道路只有高端化,省外市场开拓十分艰难。

纵观珠啤发展历程,原本有机会与一众啤酒品牌在全国市场一较高下,但资本实力的弱势导致其在收并购上处于劣势。

如相比于华润等全国化龙头,珠啤上市时间较晚,并没有将上市视为全国化的一大推手,而各大龙头早在2000之前便完成了上市融资进程。如燕京和重啤于1997年上市,华润于1998年上市,青啤早于1993年便登陆了资本市场,而珠啤的上市时间则在2010年。

上市计划的延缓及2007年金融危机都放缓了珠啤的省外扩张步伐,当下珠啤的省外市场仅有广西、湖北以及河北等地,然而在这些区域也早被强势品牌占据,珠啤仅为跟随者。

据2022年珠江啤酒中报,以广东为主的华南地区仍是营收的绝对主力,营收占比高达92.38%,其他地区占比仅为7.62%。

在省外扩张上珠啤依旧采取了低价策略的老套路,在消费升级背景下,低价策略已然失效。而即便改变了销售策略,以高端产品为主,省外地区今年上半年毛利率只有26.06%,远低于华南地区的44.57%。

另外,区域品牌惠泉啤酒和兰州黄河同样如此。作为福建和甘肃区域龙头,在走出去问题和高端化问题上面临困局。

如惠泉啤酒,主要市场集中在福建、江西,产品以中低端为主,今年上半年毛利率仅为31.63%,远低于CR5近40%的平均毛利率水平。而面对青啤和华润“入侵”,选择了背靠燕京啤酒这棵大树。但燕京能提供的资源有限,尤其在省外市场开拓上。同时还时常面临投资者关于同业竞争的质疑。

曾有“西北王”之称的兰州黄河面临的困境更大。其营收自2012年见顶后便不断下降,由巅峰时期的8.88亿降至2021年3.09亿,扣非净利润自2018年起常年为负值,毛利率也由最高近40%降至今年三季度的22.86%。为挽救颓势,兰州黄河打起了炒股的算盘,但这根本无法扭转局面。

当下的啤酒业已进入巨头的游戏时代,即便在相对宽阔的高端赛道,想要实现对现有玩家的弯道超车,机会也在变得越来越渺茫。