近年来爆红的培育钻石受到了新世代青年的追捧。随着双十一的临近,无论是在线上还是线下,都有非常大的增长,有的门店甚至实现了 300% 的增长率。然而和销售市场的火爆相比,新概念培育钻石股票三兄弟:力量钻石,中兵红箭、黄河旋风却从今年8月底开始下跌,中兵红箭股价更是近乎腰斩,2022下半年培育钻石上游和下游出现了冰与火的局面,难道培育钻石不香了吗?

近年来爆红的培育钻石受到了新世代青年的追捧。随着双十一的临近,无论是在线上还是线下,都有非常大的增长,有的门店甚至实现了 300% 的增长率。然而和销售市场的火爆相比,新概念培育钻石股票三兄弟:力量钻石,中兵红箭、黄河旋风却从今年8月底开始下跌,中兵红箭股价更是近乎腰斩,2022下半年培育钻石上游和下游出现了冰与火的局面,难道培育钻石不香了吗?

天然钻石逐年短缺,资本灌注加速升温

培育钻石早已不是一个新鲜事物,诞生初期作为工业品主要满足矿产、石油、半导体行业所需,成为消费品代替天然钻石是近十年来年的事。培育钻石的高速发展以及高达60%的毛利润让投资巨头们看到了培育钻石广阔的市场。

2020年11月5日,澳洲西部的阿盖尔钻石矿的关闭标志着全球钻石矿的倒计时已经来到。贝恩咨询公司数据显示,2023-2030年全球天然钻石原石供应每年将减少1%-2%,需求增长为每年1%-2%,供需缺口将持续扩大。而培育钻石成为其替代品的最佳选择。

相比于天然钻石,除了价格,培育钻石最大的优点就是节能环保。与天然钻石相比,培育钻石不会出现天然钻石开采过程中出现的环境污染、过度开采及人权侵害等问题。在能源消耗方面更远远低于天然钻石。这也给了培育钻石带来发展机会。

在全球钻石矿枯竭和节能环保双重大环境的影响下,资本的目光转向了培育钻石这一行业。抢占先机对于产业链上游的布局尤为关键。我国是全球最大的人造金刚石生产国,金刚石单晶产量占全球总产量的90%以上,连续十几年高居第一,并且具有高温高压工业级金刚石的定价权,在发展培育钻石上游得天独厚的优势。在培育钻石需求旺盛的背景下,扩产成为行业大势所趋。

以河南为代表的产业集聚地在2022 年初推出“982 计划”,其中涉培育钻项目 6 个,总投资额近百亿元,规划产能超180 万克拉。中兵红箭 12 万克拉HPHT 法产线已于 2022 年初竣工验收;力量钻石2021年9月24日上市登陆资本市场;培育钻石新贵惠丰钻石从受理到过会仅用时71天创造了北交所最快过会记录,仅用时71天。

这些行业新闻的背后无不透露出积极信号,更让资本有充分的信心在培育钻石领域大干一场。2022年8月,力量钻石、中兵红箭、黄河旋风纷纷发布半年度报告,净利润分别同比增长121.39%,114.61%、192.22%。培育钻石风光无限,热度不减,正如媒体所报道的繁荣盛景即将出现,年轻人实现了克拉自由。然而培育钻石行业的真实情况呢?

培育钻石是个国际圈,环环相扣,一荣俱荣一损俱损

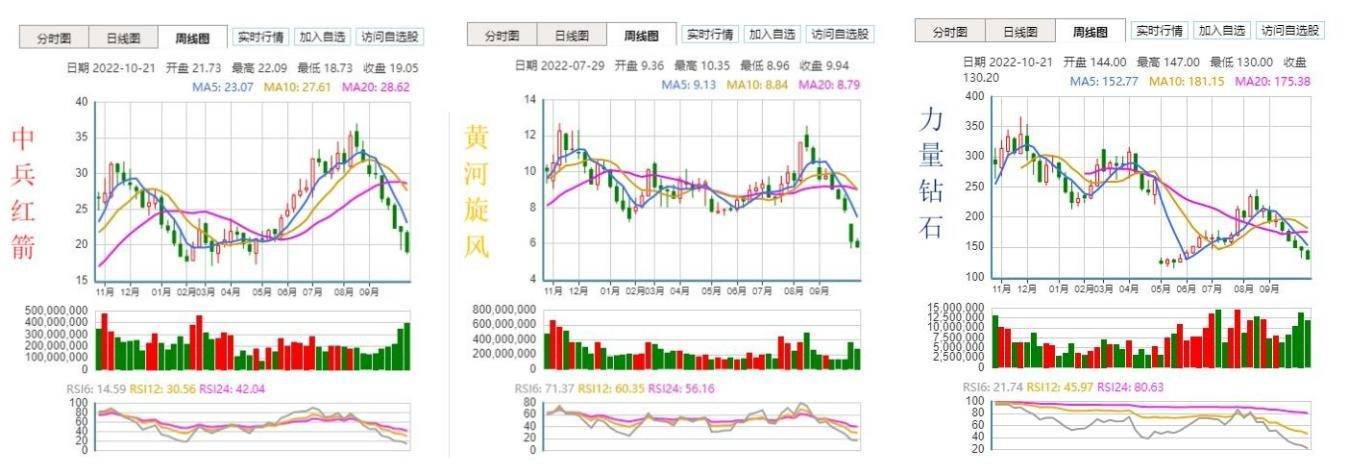

与半年度报告形成鲜明对比的是8月底中兵红箭、黄河旋风、力量钻石股票连续下跌。今年4月26日至8月18日,培育钻石指数走出了一波凌厉涨势,区间涨幅近90%,随后由最高点1472.64持续回落到10月18日的1029.41,2个月累计跌幅超30%。一边是左手业绩飘红,一边是右手股市泛绿。在业界一片大好的情况下,股市却给出了疲软信号。

了解培育钻石行业的话,对股市的走向就可以理解。培育钻石产业链结构:上游看中国、中游看印度、下游看美国。

上游环节包括培育钻石原料供给、设备供应及合成等,产能主要分布在中国,约占全球40%的供应;中游从事切割、打磨、抛光等加工及原石贸易等,中国供应商生产制造的培育钻石原石 95%流向印度;下游为欧美珠宝商从事培育钻石成品钻零售,新兴培育钻石品牌商、培育钻石生产商一体化布局等。

不难看出整个行业的分工流程非常明确,环环相扣,如果其中一环发展过剩或者缺失,那么对整个行业的影响非常的大。

作为产业链中游的印度,虽处于利润率最低的一端,却发挥着承上启下的重要作用。上下游企业一般都通过印度钻石的进口、出口量来判断钻石行业的景气度。2022年印度上半年培育钻石毛坯进出口相比去年都有大幅增长,但从9月份培育钻毛坯进口开始增幅放缓。

一方面是因为受俄乌战争严重影响,印度裸钻进口数量缩减了三分之一导致钻石加工行业的急剧萎缩,规模效应受到影响。故而印度从中国进口的培育钻石总量是下降的。二是受疫情影响,印度钻石贸易商担心整体市场需求,对接下来的旺季预期谨慎。这个信号说明此前贸易商高估了以前市场需求,导致存货增多。

高估市场需求的结果就是2021年印度培育钻石毛坯进口量相比于前几年大幅增长,引起上游产业链中国的生产厂家满产满销,生产设备供不应求,引发资本高度关注,纷纷下场投资或者扩大产能。据业界人士透露,2021-2022年间上游生产工厂扩建速度超过了之前10年的累计总和。这也就是我们在2021年看到国内媒体开始向大众鼓吹培育钻石这个概念的原因了。

身处下游产业链的美国贡献近八成培育钻石消费。每年的第四季度是钻石销售的旺季,然而今年受通货膨胀影响,消费力有所减弱。经济衰退的担忧也再次出现。

美国经济在第一季度萎缩了1.6%,最新数据显示5月份的通货膨胀率为8.5%。根据美国经济咨商局的数据,6月份消费者信心指数下降了4.5,达到2021年2月以来的最低水平。虽然旺季将至,从数据上来看9月美国钻石销量-26.6%,销售额-17.8%。结合中游印度贸易商对旺季来临时的谨慎态度,可能今年“旺季不旺”。

价格隐忧与估值风险-消费者心中摇摆不定的天平

我国虽然在培育钻石产能上处于世界领先地位,但培育钻石在国内消费市场的渗透率极低。初期国内培育钻石的产业链还不是很完整,上游优势过于明显,而中下游产业链相对短缺,商业布局跟不上产能的脚步,而商业造势还要优先于商业布局,这就造成了消费者只看到了概念而没看到产品的尴尬局面。

如今培育钻石零售市场趋于完善,品牌百花齐放。有传统钻石巨头戴尔比斯的Lightbox,更有贴近年轻人喜爱的国内品牌小白光等无数品牌供大众选择时,消费者又动摇了:买还是不买?

为什么会犹豫,还是因为培育二字。在很多消费者的观念里培育=人工=假=不保值。虽然2021年国家珠宝玉石质量监督检验中心推出实验室培育钻石专用证书,其行业重大意义就是从国家层面上认可了培育钻石在珠宝领域的特殊地位,给培育钻石一个合情合理的市场身份。但是消费者仍然持观望态度。

近期将要结婚的小吴带着女友去买钻戒,女朋友对培育钻戒很感兴趣,几番挑选后最终还是买了天然钻戒。“不是钱的问题,我们还是认为天然钻石更保值”小吴解释着。

钻石被称为“宝石之王”,一方面是它的稀有,另一方面是其昂贵的身价。而培育钻石却完全站立在其对立面上,人工的生产方式让它变得不再稀缺,而价格也是天然钻石的五分之一左右,更令人绝望的是培育钻石价格一降再降,更谈不上保值。

据数据显示培育钻石价格已经连续5年下跌,中上品质经加工打磨的裸钻在500-600美元/克拉,而4年前约为1500-2500美元/克拉,未来预计还会降到300美元左右/克拉。稳定的价格体系才能稳住培育钻石在消费者心中的地位。

很多消费者选择购买天然钻石作为收藏保值,买培育钻石仅仅是玩票性质。毕竟天然钻石的“珍贵”已经完全植入了消费者的观念里,培育钻石这个后来者很难改变消费者心理位置,虽然二者在物理性质上完全一致。但消费习惯的培养,消费人群观念的转变都需要更多集群效应。

结语

看到培育钻石在新概念的营销下爆红,我们更应该忧虑。上游产能过剩,中游供求暂缓,下游市场震荡。一个不健全的产业链不足以支撑起培育钻石这个赛道。 在国内外大环境双重考验下,用差异化经营、解决消费需求、产品个性化服务打通消费者市场,刺激产业链条活力运行才是重中之重。相信在经过冰与火的洗礼后,培育钻石的市场能够进入百家争鸣的时代。作为消费者培育钻石带来的克拉自由,我们喜闻乐见。作为投资者,还是那句老话:投资有风险 入市需谨慎