对房企而言,上市前保荐费用通常在3000万港元左右(请一位好点的保荐人费用约500万美金);上市后,每年上市平台维护费用约400万港元,承销费用提2到3个百分点。 在地产上行期间,这点费用就像洒洒水。而今,地产进入寒冬,2022年上半年60%上市房企出现亏损,销售额下滑50%以上。物管行业也同病相怜,市盈率普遍跌到10倍一下,风光不再。

文/乐居财经 曾树佳

一年多来,45岁的钱堃喜忧参半。

喜在三巽集团(6611.HK)成了登上港交所的幸运儿;忧在三巽集团已跌入仙股——0.32港元/股,没有发过一笔债券。

像三巽一样,赴港上市像鸡肋。一些隐形的成本,成了负担,包括在港租办公楼、养香港团队、公关团队和维系市值管理等。

有投行人士向乐居财经算过一笔账:对房企而言,上市前保荐费用通常在3000万港元左右(请一位好点的保荐人费用约500万美金);上市后,每年上市平台维护费用约400万港元,承销费用提2到3个百分点。

在地产上行期间,这点费用就像洒洒水。而今,地产进入寒冬,2022年上半年60%上市房企出现亏损,销售额下滑50%以上。物管行业也同病相怜,市盈率普遍跌到10倍一下,风光不再。

当资本盛宴变成沉重的负累,一些地产商老板肠子都悔青了。尤其是那些没有拿到美元债的企业,上市了个寂寞。虽然上市对企业品牌大有裨益,但一切曝光于阳光之下后,上市就成了一柄双刃剑。

一个现实是,上市风光,冷暖自知。有的人在困在围城里,有的人还在进城的路上奔袭。

悔意

两三年前,地产行业掀起的那阵上市潮,成就了不少中小房企的上市梦。敲锣之日,现场往往掌声不绝,众人举香槟庆祝。如今,这样的场景,已很难见到了。

2019年,调控的信号初漏端倪,但房企在上市的狂欢中,并没有太在意行业深度调整的征兆。那一年,总共有6家房企登上港交所,推崇“阿米巴”模式的中梁、最年轻的上市地产公司新力控股等,都继续在演绎着高周转的逻辑。

期间虽然破发现象屡见不鲜,但这些房企仍庆幸自己能够“上岸”,为自身的发展拓展空间,畅想未来。

隔年,在疫情告一段落之后,地产商上市劲头仍然较猛,2020年共有7家房企如愿登上资本市场。但“三道红线”的出炉,终究为上市热潮的尾声,写下了注脚。

风口过后,房企突然发现,港交所的大门,越来越难叩开了。奥园旗下的中国文旅,多次冲击港交所失败,终究还是归于沉寂。此外,实地集团浅尝辄止,新星宇控股三度递表,也没了下文。

去年至今,仅有一家房企上市成功,那就是三巽控股。而它的上市历程也可为曲折不断,经过四番进击,终于不虚此行。但来之不易的上市,却没有给三巽带来了预想中的惊艳。

上市之后,三巽的股价最高达到5.88港元/股,但后续有所下滑,尤其在今年5月26日,其跌幅达到35.76%,并于6月22日收盘报0.98港元/股,正式沦为仙股。

在地产股市盈率普遍走低的情况下,三巽的市盈率,也从上市初的7.18,降低至目前的-1.98。资本市场对它并不看好,因为其市值已下跌了93.1%至2.16亿港元。上半年,三巽公司拥有人应占亏损为3440万元,每股盈利亏损,导致市盈率呈负数。

类似三巽这样“过山车”的情景,只是行业中的一个缩影。

2020年后才上市的领地,也在今年5月19日,从3.41港元跳水至0.55港元,跌幅达83.82%;祥生因债务危机,同样遭遇过53.91%的较大跌幅。两家上市房企现均进入了仙股的行列。

截至9月9日,领地的股价为0.39港元/股,市值已缩水了92.96%,市盈率从上市初的9.36跌至0.82;祥生的股价为0.4港元/股,市值也减少了92.74%,因经营亏损,其市盈率也已成负数。

新力控股的跌落更为急剧。去年9月20日,新力的开盘价原本还有3.95港元/股,但在几个小时之内,其跌幅便达到87%,直至当日下午3时38分起中途停牌,其股价定格在0.5港元/股,市值跌幅接近9成。

遭遇流动性危机的新力,于去年年底,被从恒生综合指数、恒生港股通指数、恒生港股通非AH股公司指数等剔除。后来,因未能按时发出年报,它又新增了一项停牌因素,多了一层复牌的障碍。

据乐居财经测算,2019年至今,新上市的14家房企,他们上市首日的平均市值为87.99亿港元,截至9月9日,只剩下33.14亿港元;原本平均市盈率为12.17,如今只剩下-2.58,可谓是一片凄然。

除了天保集团、港龙中国市值有所提升之外,其他的上市平台,有9家市值跌去超过一半,7家市值跌去八九成。

现实的处境,给曾经那些挤破头奔赴港股上市的房企,泼下了一盆凉水。IPO的筹集款,或许能稍微缓解某个阶段的流动性问题,但花着钱登陆资本市场、维护上市平台,却遭到了资本市场的打击,这很难不给他们留下创伤。

再者,眼下地产融资渠道收紧,境外债发行难度、成本增大,后来上市的这些中小房企,如果再给他们一次机会,他们或许会重新斟酌上市时机。

一位地产老板直言,“过去上市可以圈钱,现在地产公司去香港公司上市肯定是没意义,不仅花钱自讨没趣,还因为各种监管,融不到钱。”

在他看来,“身边一批2020年中至2021年中上市的小型房企,如果他没有上市的话,这一波不一定会出现流动性危机;但因为他上市了,也发债了,后面风险就非常大,甚至个人的财产也会受到巨大损失。”

降温

物企的上市费用,也不容小觑。还未上市的俊发物业曾自曝,自2020年7月29日启动上市以来,陆续与上市中介机构(如律师事务所、审计机构、券商等)签订了相关服务委托协议,共计已支付127万美元(折合人民币850万元)。

曾经,因轻资产属性,拥有稳定现金流的物管股,备受资本市场青睐;眼下,它也逐渐走下神坛。

2019至2022这四年间,新上市的物管企业,分别为10家、18家、15家、5家,其中大部分通过IPO上市,个别通过借壳、重组更名上市。历经两三年的资本热潮之后,登陆港交所的物企已越来越少,截至发稿前今年只有5家物企成功上市。

现阶段,大部分物企都已上市,扎推冲击资本市场的现象,难以再现。但诸如中相美好、润华物业、众安智慧生活、万物云、龙湖智创生活、万物云等,排队等候的主体,仍有7家左右。

这在某种程度说明,物企上市被阻隔,还有一个重要因素,那就是市场环境。

早在去年5月,港交所表示,将在2022年提高上市门槛。新规中,不仅把上市申请人主板盈利规定调高60%,还要求申请人在三个会计年度的股东应占盈利,必须符合两个条件:最近一个财年不低于3500万港元;前两个财务年度不低于4500万港元。

在此之后,物企递表汹涌,但能成功上岸的寥寥。而地产连绵不绝的暴雷声,也让与之关联甚密的物管股受到了牵连。嗅觉灵敏的资本市场,对它们已没有了起初的狂热。

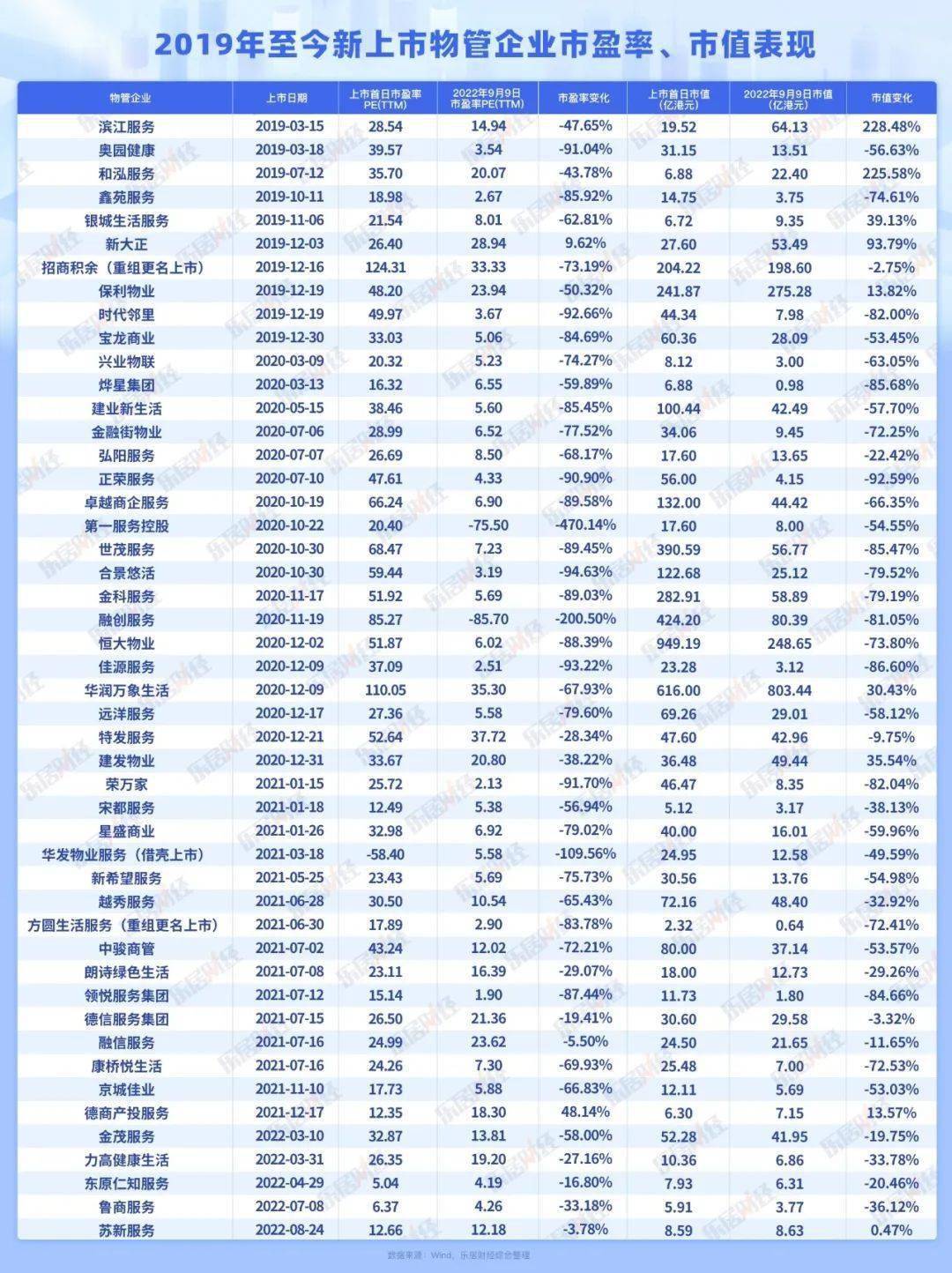

乐居财经统计获悉,2019年至今新上市的48家物管企业,它们上市首日的平均市盈率,高达33.84倍;但到9月9日,仅为7.3倍,同比下降了78.43%,跌幅惊人。其中,只有新大正、德商产投服务等实现了市盈率的提升,其余均有不同程度的跌落,35家下降的幅度甚至超过50%。

市盈率的下滑,往往与股价、市值的大幅下滑息息相关。上述49家物企上市首日的平均市值,曾达到约93.91亿港元;截至9月9日,却仅剩51.95亿港元,同比的降幅为44.68%。

能维持、提升市值的并不多,包括滨江服务、和泓服务、银城生活服务、新大正、保利物业、华润万象生活、建发物业、德商产投服务等,它们大部分均为流动性正常的房企关联公司,或是拥有国资背景的企业。

物管股资本市场的表现,在几年间经历了高岸为谷的巨大变化,让人直呼不可思议。因为去年年初,碧桂园服务与恒大物业,还在为“头马”之争而不断拉锯,赢得了资本盛宴的喝彩声。

2021年2月1日,因将亚太酒店物业收入囊中,恒大物业一度冲破2000亿港元市值,反超碧桂园服务盘中市值1903.11亿港元,撼动了后者物业股“市值王”的霸主地位。但“高光时刻”没持续太久,当日碧桂园服务在收盘之时,再以1895.78亿港元总市值赶超恒大物业,继续领衔物业股。

两天之后,随着恒大物业利好刺激逐渐消散,碧桂园服务再度展现其“王者”雄姿,收盘后总市值达2024.80亿港元,以210多亿大比分超越恒大物业。

这样的场景,只是彼时短暂的狂欢。后来地产下行,物管上市平台的命途多舛,它们普遍受挫,有的被房企攫取资金,有的被甩卖,有的退市,有的还因操作违规被处罚。与来时的鲜花与掌声相比,如今可谓是满目疮痍。

行业已渐渐回归了理性,再加上头部物企入局,马太效应增强,物业股稀缺性大大降低,股市的起伏也让人大跌眼镜。

今年7月27日上午,市盈率最高的还是上市不久的力高健康生活,一度超过90倍。就在外界猜想力高健康生活是否天赋异禀的时候,收盘前一个闪崩,市盈率掉到15.96倍,至今只缓慢恢复到19.2倍。

其实,早有业内人士指出,“力高健康生活估值有虚高嫌疑,后期回落的可能性较大。”由此可见,市场终究还是会逐渐沉淀下来的。

等待

面对资本市场的低迷,蓄力奔赴港交所的主体,变得尤为迟疑。房企是如此,物企更是如此。甚至有地产老板跟物业条线负责人因为“是否在把物企推向资本市场”,而产生不统一的意见,不欢而散。

4月22日,众安集团旗下的众安智慧生活,在两轮递表后,终于敲开了港交所的大门。然而不久之后,它却出乎意料地宣布放弃全球招股。直到3个月后,它才重启IPO,再次冲击资本市场。

更早之前,祥生活通过聆讯后,也未有进一步动作,其明确表示:“基于对近期市场动态的持续关注,经公司管理层综合考量,决策暂缓发行流程,并自主选择发行窗口。”

龙湖旗下的物业平台龙湖智创生活,姗姗来迟,直到今年年初才开始提交招股书。历经两次递表,龙湖CFO赵轶直言上市准备已经就绪,资料已经准备完毕;但他话锋一转,却仍表示不着急。

他认为,“目前市场情绪不佳,龙湖智创生活会关注市场,不着急,反而要把发展的重点转为内生,关注内生的转化率、接管的效率,以及内生的毛利率提升,包括减少对一些低质量收并购的依赖。”

换言之,龙湖并不觉得当下是物企上市的好时机。这一点,王健林也深有同感。

一向注重打铃交卷,迅速跟进招股书的万达商管,如今距离第二次递表已过去5个月,却仍没收到过会的通知。上市不易,若历经曲折,最后却没获得一个满意的估值,也是王健林不愿看到的。

6年前,王健林不满万达商业估值被严重低估,而果断退市。这一次,他可能同样也不想让这种情况发生。

据第一份招股书披露,珠海万达商管的估值约280亿美元或人民币1800亿元,这个估值体量,令许多商管公司望尘莫及。带着投资者的期待,假如万达商管市盈率偏低,那将产生不小的偏差。

不过,也有物企不以资本市场的市值窗口为考虑因素。9月第一天,万科旗下万物云通过港交所聆讯,并披露聆讯后资料集。

万科董事会主席郁亮说,万科不是卖猪仔,用好的价钱把它买掉,而是希望通过上市能够获得更大的发展空间。所以,短期市场的估值不是最在意的,更在意的是通过资本市场能够获得怎么样获得更多的力量,支持万物云进一步发展。

然而,任何上市平台都会注重市值,都喜欢被资本市场看好。郁亮这番话,或许实质上是在表达对万物云的自信,打消投资者的顾虑罢了。