离岸人民币兑美元跌破6.99关口,最低报6.9915,日内跌超200点。

离岸人民币兑美元跌破6.99关口,最低报6.9915,日内跌超200点。

消息面上,当地时间周二,俄罗斯天然气工业股份公司(以下简称“俄气”)周二表示,该公司将把对中国的天然气出口付款方式从欧元和美元改为卢布和人民币。分析认为,俄罗斯与中国贸易量的增加,有助提振市场对人民币的需求。

央行出手稳定汇市 降低外汇存款准备金率2个百分点

8月中旬以来,人民币又发生新一轮较快贬值,到8月29日美元兑人民币汇率已经突破6.9,为2020年9月以来的新高,两周时间贬值幅度接近2.8%。由此引发汇率会否破“7”的猜想,央行再度动用外汇存款准备金率工具,以减缓人民币贬值的势头。

9月5日,央行公告,自9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的8%下调至6%。

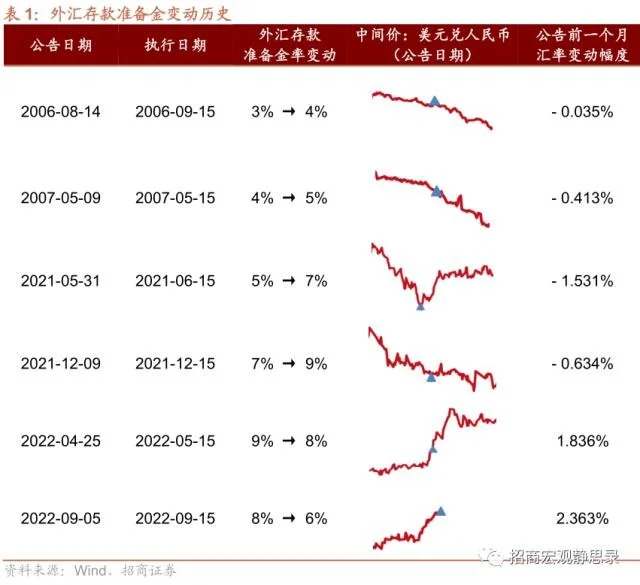

这是今年以来央行第二次下调外汇存款准备金率。今年4月底,央行曾宣布人民银行自5月15日起下调金融机构外汇存款准备金率1个百分点至8%。

据了解,外汇存款准备金率是指金融机构缴存至央行的外汇存款准备金与其吸收外汇存款的比率,也是央行调节外汇市场供求的重要工具之一。下调外汇存款准备金率可以释放外币流动性,从而在一定程度上达到抑制人民币汇率单边贬值预期。当前我国市场主体外汇存款在9500亿美元左右,下调2个百分点的存款准备金率大约可释放190亿美元外汇流动性。

招商宏观研报指出,央行在历史上总共只对外汇存款准备金率进行过六次调整,除了今年的两次调降外,其余四次均是调升。调升的背景是为了对应汇率持续升值的压力。今年以来,随着美元走强及国内疫情对于经济不定期的扰动,人民币出现了一定程度的贬值。人民银行也因此两度下调外汇存款保证金,试图缓解人民币的贬值趋势。

不过从过去的经验来看,类似的政策干预在短期内不会改变汇率走势,只能影响趋势的斜率。对于汇率来说,一旦形成持续的贬值预期,人民币汇率就有可能进入自我强化阶段,阶段性贬值压力不可小觑。

招商宏观认为,人民银行此时下调外汇存款保证金能起到释放外汇流动性,影响人民币贬值节奏,进而维护国内资本市场预期稳定的作用。

央行:人民币双向波动是常态 不会出现“单边市”

9月5日,在国务院政策例行吹风会上,对于人民币汇率问题,中国人民银行副行长刘国强指出,人民币长期的趋势应该是明确的,未来世界对人民币的认可度会不断增强。从短期来看,双向波动是一种常态,不会出现“单边市”。“但是汇率的点位是测不准的,大家不要去赌某个点。合理均衡、基本稳定是我们喜闻乐见的,我们也有实力支撑,我觉得不会出事,也不允许出事。”

刘国强表示,因为中国是开放经济,所以人民币汇率必然会受到各种因素的影响。近期主要是美国加码货币政策调整,美元今年以来升值了14.6%,在美元升值背景下,SDR篮子里其他储备货币对美元都大幅度贬值,人民币也贬值了8%左右。

刘国强补充道,但和其他非美元货币相比,人民币贬值幅度是最小的。比如1-8月欧元贬值了12%,英镑贬值了14%,日元贬值了17%。在SDR篮子里,人民币除了对美元贬值以外,对非美元货币都是升值的。“基本情况是美元升值了,人民币也升值了,但美元的升值幅度比人民币的升值幅度要大一些。所以,人民币并没有出现全面的贬值。”

此外,刘国强表示,除了看汇率也要关注市场运行变化情况。目前来看中国外汇市场运行正常,跨境资金流动有序,受美国货币政策的溢出效应虽然有影响,但是影响可控。这既得益于中国经济长期向好的基本面没有变,经济韧性比较强。“目前我非常相信经济又进入了一个上行的阶段,另外也得益于中国的汇率机制,我们以市场供求为基础的汇率制度改革不断深化,宏观审慎的管理不断完善,汇率的弹性也明显增强,这样就比较好地发挥调节宏观经济和国际收支自动稳定器的功能。”