多家银行理财公司上半年理财业务报告陆续披露,同时,部分上市银行半年报也公开旗下理财公司业绩。券商中国记者梳理各类数据了解到,在经历资本市场大幅波动的上半年,部分国有大行理财公司理财产品存续规模“缩水”,而一些股份行、城商行理财公司存续规模却实现大幅增长。业绩上看,多数已披露数据的理财公司实现净利润猛增。

理财公司最新“画像”来了!

近日,多家银行理财公司上半年理财业务报告陆续披露,同时,部分上市银行半年报也公开旗下理财公司业绩。券商中国记者梳理各类数据了解到,在经历资本市场大幅波动的上半年,部分国有大行理财公司理财产品存续规模“缩水”,而一些股份行、城商行理财公司存续规模却实现大幅增长。业绩上看,多数已披露数据的理财公司实现净利润猛增。

上半年时点一过,行业规模变化立刻显现。券商中国记者独家了解到,进入7月后,包括国有行、股份行在内的业内规模排名前列的9家银行理财公司理财产品规模全数上升,7月“回血”约1.4万亿元。7月环比增幅均较此前扩大,部分公司单月增幅超以往多个月总量,创今年新高。

9家理财公司7月“回血”约1.4万亿

上半年跌宕的市场下,各类金融产品以往规模的高增速难以维系,能实现“稳健扩容”就属不易。

根据各资管行业最新存续规模数据,银行理财持续位于资管行业的规模首位。但其存续规模从去年末的29万亿,经过今年上半年的增长仅微增至29.15万亿,增速放缓。

据信托业协会、基金业协会、保险资产管理业协会公布的数据,截至今年3月末,信托规模为20.16万亿元;截至6月末,公募基金管理规模为26.79万亿元;7月末,私募管理规模为20.39万亿元,券商资管管理规模为7.36万亿元;截至2021年末,保险资金运用余额为23.23万亿元。

但不温不火的局面现在已经改变。券商中国记者独家获悉,6月末时点一过,资金回流的行业惯例立刻显效。9家主要理财公司(“工农中建交”五大行旗下理财公司,招银、信银、光大、兴银4家股份行理财公司)的管理规模(仅以子公司管理口径计)全数上升,单月环比增幅均较之前扩大;甚至多家公司的单月增量超出此前数月总量,增幅创今年以来新高。

券商中国记者综合可信渠道统计,今年7月份,9家理财公司管理规模共计增长约1.4万亿。具体来看,有3家理财公司规模增长2000亿以上,其中最多的一家大行理财公司增长近3000亿元;另有3家理财公司的规模增长在1000亿以上,平均增量为1500亿元。

可以说,银行理财下半年,开局形势良好。另据2022年银行业理财市场半年报,银行理财上半年累计为投资者创造收益4172亿元;截至6月末,投资者数量达9145.40万个,较去年末的8130万个增加近千万人。

6家理财公司上半年存续规模增长超10%

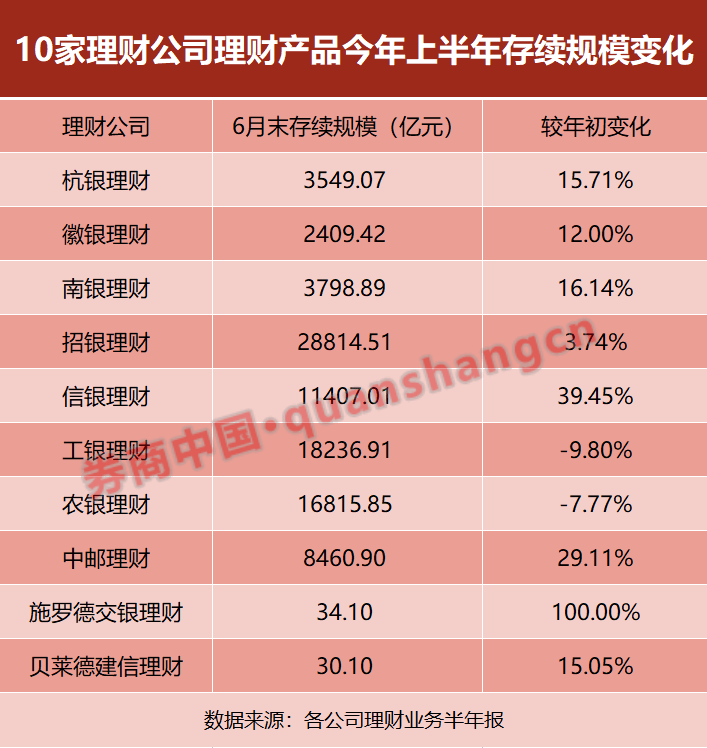

回到今年上半年理财公司的发展情况,近日陆续披露理财业务半年报或母行披露数据的公司已有10家,包括8家国有行、股份行、城商行旗下的理财公司,以及2家合资理财公司。其中,存续规模较年初增长超10%的有6家。

具体来看,券商中国记者梳理数据发现,信银理财、中邮理财、南银理财、杭银理财、徽银理财、招银理财、贝莱德建信理财7家理财公司产品存续余额,较上年末实现增长;工银理财和农银理财2家国有行理财公司存续产品规模,较年初有所萎缩。

今年上半年,招银理财管理理财产品规模暂时位于“头把交椅”,6月末余额达2.88万亿元,但增速有所放缓,半年仅微增3.74%。另一家股份行理财公司——信银理财却成为上半年“黑马”之一,产品存续规模不仅首次突破万亿,达1.14万亿元,其规模较去年末增幅达39.45%。

中邮理财可谓是另一匹“黑马”,作为国有大行旗下理财公司,今年上半年该公里理财产品存续规模一路追赶其它国有行子公司。截至6月末已达8460.9万亿元,较去年末增长1907.84亿元,增幅达29.11%。

然而,身处规模前列的两家国有行旗下公司——工银理财和农银理财,其存续规模却均有所下降。其中工银理财6月末规模为1.82万亿元,较去年末减少1981.13亿元,降幅9.8%;农银理财降幅7.77%,也较去年末减少1416.26亿元,6月末规模为1.68万亿元。

此外,作为城商行理财公司的南银理财、杭银理财和徽银理财,三家存续规模增幅均超过10%,分别较年初增长16.14%、15.71%和12%,6月末规模分别为3798.89亿、3549.07亿和2409.42亿元。

从各大理财公司的资产配置来看,虽然多数公司产品布局仍以固收类产品作为主流,但一个鲜明的特点是,理财公司权益资产的投资比例均实现增长,相较于去年末,权益类投资力度正在加大。而且,混合类产品的布局也有所增长。

具体来看,工银理财、农银理财、信银理财、中邮理财、南银理财、徽银理财存续的固收类理财产品余额占比分别为90.34%、88.07%、96.86%、89.12%、98.6%、99.08%。而中邮理财、农银理财的混合类产品占比均超10%。

根据披露的穿透后资产类型配置情况,截至6月末,农银理财、中邮理财、信银理财、南银理财权益类资产投资余额均超过100亿元。此外,包括农银理财、中邮理财在内的多数理财公司权益类资产投资余额占比较去年末均有所增长。

“权益”VS“固收”?合资理财资产配置各有所好

此次披露的理财业务半年报的还有两家合资理财公司,不过,相较于其他银行系理财公司,合资理财的存续规模显得更为“迷你”。

施罗德交银理财作为又一家开业的合资理财公司,于今年1月正式进入市场,其最新存续余额已超贝莱德建信理财,达34.1亿元。而贝莱德建信理财发展势头也并不慢,上半年存续余额较年初增长15.05%,达30.1亿元。

具体来看,按投资性质来划分“货架”,贝莱德建信理财其权益类产品占据绝对份额,余额为28.48亿元,占比高达94.61%;混合类产品约为1.62亿元,占比5.39%。需要提醒的是,贝莱德建信的产品线目前也已上线了固收类产品“贝裕”,但这只产品是在7月份发行的,一期募集金额达到25.45亿元。

理财资金投资方面,截至6月末,穿透后贝莱德建信的理财资金绝大比重投向权益类资产,这一部分高达91.25%;投向现金及银行存款占比5.16%,投向债券资产为3.59%。

再来看施罗德交银理财。截至6月末,其“货架”比较符合绝大部分理财公司共性,固收类理财产品“唱主角”,余额约为33.83亿元,占比高达99.2%;混合类产品余额约为2745万元,占比仅为0.8%。

理财资金持仓方面,施罗德交银理财的资产持仓则没有披露到细化的品种。截至6月末,穿透后的固收类资产占比为96.4%;权益类资产占比为1.1%;其他类资产(包括公募基金、代客境外理财投资 QDII)占比2.5%。

值得一提的是,若穿透前来看,施罗德交银的理财资金大量投向了由私募基金、资管产品和协议委外构成的资产管理产品类资产,穿透前这部分占比高达92%。

净利暴涨213%!部分银行理财业绩大增

除了理财公司最新存续规模,已披露的部分银行理财公司业绩“猛增”也是理财公司最新“画像”的又一重要特征。

截至8月25日,随着母行发布中报,招银理财、信银理财、中邮理财、平安理财、杭银理财、上银理财和南银理财,以及渝农商理财的上半年“成绩单”均浮出水面。8家公司中有5家净利润增幅超20%,有1家增幅甚至高达212.7%。

其中,招银理财仍属赚钱能力最强的理财公司之一,今年上半年营收达31.86亿元,净利润多达20.66亿元,居于5家公司榜首。值得一提的是,招银理财业绩增速同样不俗,营收和净利润分别同比增长35.5%和32.7%。而今年存续产品实现高增速的信银理财,其营业收入和净利润也表现不俗,分别实现18.92亿元和12.09亿元,同比分别增长26.56%和22.12%。

值得关注的是,部分理财公司作为赚钱能力“黑马”,业绩表现令人惊艳。其中,杭银理财今年上半年实现营收10.44亿元,同比增长194.1%,实现净利润7.41亿元,同比增长212.7%,较去年同期利润翻了两番。目前唯一一家农商行理财公司——渝农商理财上半年实现净利润2.16亿元,较去年同期大赚184.2%。

另外,南银理财和中邮理财的净利润增幅均超过50%,上半年净利润分别为4.24亿元和6.71亿元,分别同比增长52%和50.1%。而今年3月15日开业的上银理财,在开业后不到3个月就实现4.1亿元营收和2.92亿元净利润。

然而,也有理财公司净利润并不如以往,平安理财今年上半年实现净利润3.92亿元,较去年同期的8.2亿元下降约52.2%,上半年净利润甚至落后于杭银理财和南银理财2家城商行理财公司。

不过,一个好的动态已经发生。平安理财总经理张东在今日平安银行中期业绩发布会上透露,平安理财目前的管理规模已经突破了一万亿大关。

此前平安银行半年报显示:截至6月末,平安理财总资产74.56 亿元,净资产71.78亿元。此外,平安理财上半年还布局了绿色金融和ESG投资,推出行业首支日开型ESG混合类理财产品。