如今,3万亿的物业行业又一次站在了变革的十字路口。 向左继续外延式野蛮生长已被证明大概率是条不归路,而向右靠内功打天下,又不是所有企业都具备。 在不确定的世界中寻找确定,是一道艰难的命题。 但和房地产行业一样,唯一确定的是,物业行业的“高质量发展时代”已经到来,而且一定有人能引领这个未来。

◎ 文 / 村长

又一个规模狂飙的时代结束了,这次是物业。

对于一度大红大火的物业行业来说,恐怕没人会预料到,凛冬来得这么快。

2021年上半年整个行业还是一片艳阳天,歌照唱、舞照跳,不少公司的市值还不停创新高,仿佛永远没有尽头。

而到了2021年下半年,一切又都变了。

短短的几个月时间,整个行业5000多亿市值灰飞烟灭,更有不少公司,因大股东的问题而被“消灭”。

许多人追问,行业到底怎么了?又将何处去?

先说几个清晰的结论:

1、行业还是那个行业,一个理论空间高达3万亿的产业,许多业态,服务,盈利模式仍待开发、优化和完善;

2、单纯的外延式规模扩张已走到尽头;

3、内延式高质量发展时代到来,它们当中的部分公司决定行业未来。

01.

资本的觉醒

——

过去一年,港股物业公司遭受了资本的大规模抛弃。其状况之惨烈,不亚于任何一次股灾。

我给大家看看几家头部物业公司的股价走势。

这是碧桂园服务的k线图。

(碧桂园服务k线走势图,截至2022年5月5日)

自2021年6月29日,创下85.2港币历史新高后,碧桂园服务一路下跌到目前的32港币附近,期间最大跌幅超过70%。

与此同时,碧桂园服务的市值也从最高的2860亿港币跌倒现在的1100亿港币附近。

短短10个月时间,1800亿灰飞烟灭。基本上是其母公司当下总市值的1.5倍,也就是跌没了1.5个碧桂园。

再看看另外一大民企巨头雅生活,股价走势也是一路向下。

具体看,股价从2021年最高点的40.3元跌到了现在的12.6元,跌幅达79%。

如今雅生活服务总市值只有164亿港币,要知道9个月前,其总市值一度高达678亿港币。

(雅生活服务k线走势图,截至2022年5月5日)

旭辉永升服务也一样。

2021年,永升的股价在摸到26港币高点后就开始下跌。如今永升的股价仅有10.4元港币,同样是大几百亿没了。

(旭辉永升服务k线走势图,截至2022年5月5日)

当然,也有更惨的。

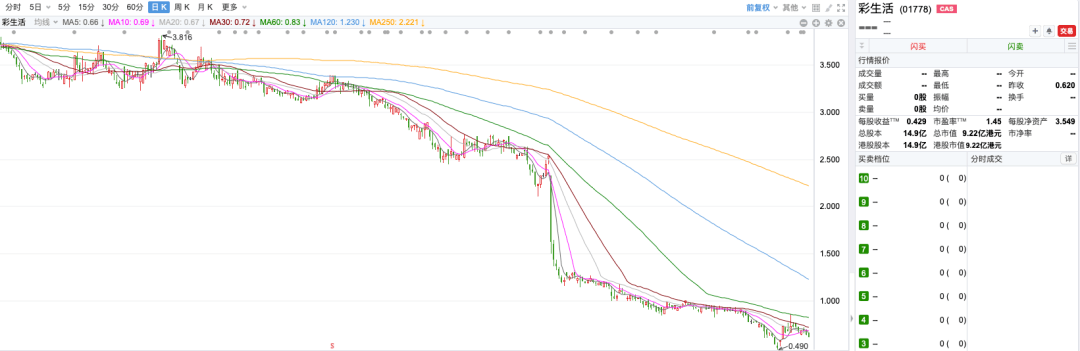

作为曾经的物业第一股,如今的彩生活已跌没了。

是的,你没看错,跌没了。

(彩生活k线走势图,截至2022年4月1日)

在2022年4月1日停牌前,彩生活市值已不到10亿港币。而2015年5月最高峰时,总市值超150亿港币。

跟彩生活一样,过去一年,没了的,还有许多。

比如中国奥园旗下的物业公司奥园健康,目前处于停牌状态,市值大概是13.5亿港币。还在挣扎的佳兆业美好,市值只有8.3亿港币左右。

还有一些是因被并购后消失不见了。比如被碧桂园服务收购的蓝光嘉宝,富力物业等。

有人大跌,有人跌没,也有人少跌甚至不跌。

比如保利物业过去一年的股价表现就相对平稳。

去年其股价最高66.2元,现在为53.8元,并无太大调整。

(保利物业k线走势图,截至2022年5月5日)

华润万象生活,也基本维持了箱体行情。

(华润万象生活k线走势图,截至2022年5月5日)

02.

行业大分化

——

很多人问,物业股为何会大跌?到底发生了什么?

表面的原因有俩:1、港股大调整;2、地产泡沫破灭。

其本质原因在于,物业行业底层发展逻辑巨变,带来行业大分化。

具体表现又有3点:

1、行业分化:

典型特征是头部公司全面大物业化,业务边际从传统的住宅社区扩展到商办、公共服务等领域,并且继续扩展。

2、企业分化:

头部公司从龙头向寡头迈进,强者恒强格局更明显。

部分中型公司因母公司暴雷而被兼并消灭。小型公司则偏向机会主义,再难出头。

3、估值分化:

行业的估值定价逻辑从民企碧桂园、雅生活主导的“规模定价”,向央企保利、华润主导的“高质量发展定价”转变。

以龙头碧桂园服务为例,2021年6月,碧桂园服务的动态市盈率超过127倍,现在只有21倍。

目前,PE估值低于10倍的物企数量从去年6月的7家增加到现在的27家,大多数都是规模小,内生不足、发展质量欠佳的物企。

前面说了,有人被抛弃,有人就会被追捧。

从目前资本市场的表现看,以保利物业、华润万象生活、中海物业为首的“高质量发展”派,还是获得了真金白银的认可。

03.

底层发展逻辑大变

——

前面我们说了,行业之所以会出现大分化,根本原因是物业行业的底层驱动逻辑变了,由单一的外延并购式的规模驱动,转变为内涵式的质量驱动。

国内物业行业进入资本市场后,其估值体系经历了三个时代的变化。

1、彩生活(2014-2015年):梦想时代

2、碧桂园服务(2018-2019年):规模时代

3、保利物业(2019年至今):高质量发展的大物业时代

单一规模论为何突然不香了呢?

1、规模扩张具有不可持续性,天花板愈发明显,尤其是住宅市场。

首先,物业行业本质上是房地产行业的下游产业,物企的在管规模和合约规模,很大程度上来自母公司的喂投。

随着地产行业增长的放缓,乃至萎缩,物业持续高增长也变得不现实。

其次,通过收并购带动规模增长的游戏,也基本到头了。

比如2021年,碧桂园服务花在收并购上的投资达238亿元,行业第一,这也是其营收同比猛增84.4%至288亿元的关键,但能收的差不多都被瓜分完毕了,也玩不下去了。

2、高规模并不必然等于高质量的营收。

地产要的是规模高周转,而物业玩的是一定规模基础上的精耕细作。

这是常识!

通过规模扩张是可以把自己吃成个胖子,但若消化不良就麻烦了。

规模型的鼻祖—彩生活的结局,大家都清楚。

既然纯规模扩张不行,那又该怎么理解以内生式高质量发展驱动为特征的大物业时代呢?

我们来看看大物业企业有何特征:

1、横向延伸产业链,做多业态、做大规模,从住宅社区、到商办再到公共服务等。

2、纵向深挖产业链,做多增值服务、做大“亩产”。

3、以信息化为抓手,实现高效管理和运营。

4、强大深耕市场能力,提高区域密度。

5、基于业务能力和服务口碑,放大品牌效应。

最后,在上述几条的化学作用下,进化成“生态平台”,即全面向“空间+服务”模式迈进。

目前,万科万物云、碧桂园服务、保利物业、中海物业等头部公司都在向这个方向进化。

以保利物业为例:

底层空间:覆盖住宅、商办、公共服务等众多空间,底层空间的收入模式是基础物业管理服务。

表层服务:涵盖美居服务、社区零售、家政服务、房屋租售、房屋装修、社区传媒等众多业态,表层服务的收入模式是各种增值服务,是行业的第二增长曲线。

04.

谁是未来王者?

——

就几家头部物企来看,各家的路子有相同之处,比如都在沿着全产业链布局,全速向大物业迈进,但差异性也很明显。

1、碧桂园服务

论规模和利润体量,它是妥妥的行业第一。

规模的大肆扩张,盈利的大幅增加,它一度被戴维斯双击,估值和市值都不停的历史新高。

但如今的碧桂园服务,却是有些尴尬。因为“规模论”过时后,它正在被“戴维斯双杀”,估值和市值都不停的创新低。

双杀之下,碧桂园面临着两大挑战:

一是融资渠道渐闭,大家都知道,收并购所需的资金弹药主要依靠融资,2019年起碧桂园服务通过增发及可转债,共募资369.6亿港币。

现在随着股价的大幅下跌,市值的大规模蒸发,融资已变得相当困难。而并购一旦减少,业绩增速也会放缓,进一步加重资本的不看好,形成负向反馈。

二是内部整合消化是个大问题。

在管面积迅速激增后,内部的管理压力陡然增大,一些收并购过来的物业,是否能快速地实现品质化转型与精细化运营,是一个不可忽视的问题。

2、万物云

尽管万物云不想与物业行业的同行们为伍,但万物云本质还是一家物业公司。

论规模,如今碧桂园服务是第一,但就地位,万物云不在碧桂园服务之下。

万科的万物云走的是“贝壳模式”,即以科技为支撑,通过为平台上的各方赋能,赚买路钱。

且不说最终成效如何,故事本身还是很合投资人胃口的。

不过,凡事就怕认真思考,万物云模式最大的BUG是:物业和房地产一样,都是民生性行业,而类贝壳的平台又极易形成垄断,进而面临政策打压风险。

另外,物业的本质不是科技,而是服务。科技是可以标准化,但服务不行。因此,某种程度而言,万物云又走不了贝壳模式。

贝壳的核心产品是二手房交易服务,是个相对的标品,有点像“海底捞”,无论是锅底、酱料还是食材,都可以标准化,有无厨子无所谓。

但物业服务顶多是一个湘菜馆,每一个服务都靠人,每一个菜都靠厨师炒,注定无法标准化。

万科一向擅长于讲故事,在未上市前,为了提升估值空间,这个故事会有不少人相信,但上市后,一旦增长和盈利跟不上,恐怕就是另外一回事了。

3、华润万象生活

目前,华润万象生活是最受资本追捧的公司。

因为其有国内当下最好的物业资产——数量庞大的购物中心。这就让其营收质量非常高。

2021年华润万象生活在管面积1.65亿平方,行业排名第15位,营收88.8亿,行业排8位,而其市值则位居行业第2。

华润的问题在于,撑起估值和营收质量的是相对稀缺的商业综合体资产。既然是稀缺的,问题也就来了——规模和体量跑不起来,而且通过并购也很难解决问题。

物业整个行业,规模不是万能的,但没有一定规模却是万万不行的。

4、保利物业

和华润万象生活一样,保利物业也是坚持质量优先。

观察保利物业的商业逻辑和模式竞争力,关键就在“均衡、内生”。

当下头部物业公司的竞争聚焦在五个维度,即指规模扩张、多元业态、组织管理、品质服务,创新产品。

前面给大家总结了,无论是碧桂园服务、华润万象生活,还是万物云,都是强调某一长板,形成“外延式单兵突进增长模式”。

比如碧桂园服务,长板在以并购为核心的规模扩张;

比如万物云,之所以称“云”,强调的是技术手段和组织能力;

再比如华润万象生活,对商办资产的管理是其杀手锏。

而保利则不太一样,同样是聚焦上述五项能力,但保利更强调“内涵式增长模式”。

比如,跟上述三家相比,保利在并购上动作最小,最隐忍,但保利2021年的营收规模也达到了107亿的量级。

我大致算了一下,如果抛开并购部分,保利物业和碧桂园的营收规模大致相当。但是呢,几年前,保利这部分的体量只有碧桂园的一半,发展还是很迅猛的。

比如,保利在住宅、商办、公共服务三大核心业态上齐头并进,规模都已不小,而且比较优势突出;

再比如,作为央企的保利,本身的组织能力也是优势;

当然了,跟外延式相比,保利的内涵式发展周期长,效果显现慢,短期内会在规模和增速上显得不足。但这种模式更能驾驭多城市、多业态、多产业的规模发展。

看几组数据就能明白了。

年报数据显示,2021年公司营收107.8亿元,同比提升34.2%,毛利达20.1亿元,同比上升34.4%,归母净利润8.5亿元,同比上升25.6%。

具体来看,

来自住宅物业的营收42.35亿元,同比增长23%;来自商办物业的营收9.73亿元,同比增长40%;来自公共服务物业的营收14.62亿元,同比增长82%。

怎么理解这些数据呢?

总的来说,保利在传统住宅上,稳步前进,紧跟其他巨头步伐,在商办上加速扩张,增速领先,在公共服务上,全力加速,优势进一步扩大。

再看有着第二增长曲线之称的增值服务部分。

增值服务业务,非业主增值服务收入18.11亿元,同比增长35%;社区增值服务收入23亿元,同比增长31.6%。

其中,美居服务营收4.02亿元,占社区增值服务的比重为17.5%;社区零售营收4.82亿元,占比20.9%;停车场管理营收3.81亿元,占比13.1%;空间运营营收3.88亿元,占比15.9%;社区便民及其他营收7.49亿,占比42.6%。

从相对占比来看,各大业态的势头还是比较均衡的。

再看“内生”,我们在前面说了,碧桂园服务遇到的最大挑战是并购后的消化问题,就是规模可以买、利润可以买,但内生的管理和运营能力是买不到的。

再比如万科,万物云“牵手”戴德梁行,创立商办品牌万物梁行,凭此进入商管赛道后,戴德梁行原先的高管离职的不少,也就是买了人家的人,却买不到人家的心。

反观保利,由于各种业态,各个城市,各种服务都是自己孵化,自己内生的,并为此建立了一整套的组织架构和管理体系,在度过了初期的煎熬后,能力就内化了,很容易复制和扩张,而这又反过来催化公司的进取和生长。

05.

小结

——

如今,3万亿的物业行业又一次站在了变革的十字路口。

向左继续外延式野蛮生长已被证明大概率是条不归路,而向右靠内功打天下,又不是所有企业都具备。

在不确定的世界中寻找确定,是一道艰难的命题。

但和房地产行业一样,唯一确定的是,物业行业的“高质量发展时代”已经到来,而且一定有人能引领这个未来。