150亿欧元资产(约1112亿元人民币)的化石能源(煤炭、石油、天然气),一家全球最大养老金决定一年多内全部抛售。 这是全球投资行业在应对气候问题上最为激进也最为直接的举措,这也是全球主要养老金较大规模的单一撤资行动。

150亿欧元资产(约1112亿元人民币)的化石能源(煤炭、石油、天然气),一家全球最大养老金决定一年多内全部抛售。

这是全球投资行业在应对气候问题上最为激进也最为直接的举措,这也是全球主要养老金较大规模的单一撤资行动。

管理约5300亿欧元(约3.9万亿元人民币)资产的荷兰公共部门养老金(ABP)做出这一决定,让投资界看到了资产集团在碳中和问题上的决心。在其最新外公开声明中,ABP表示将分阶段撤资,大部分预计在2023年一季度内全部撤出。

据了解,ABP作为全球最大的养老金之一,已经成立近100年,是荷兰政府和教育部门工作人员的养老基金。在荷兰,平均每6个人中就有一个人会从该基金领取养老金。

几乎180度转变态度

就在今年夏天,ABP还表示不会简单以出售相关化石能源资产来应对气候问题,而现在这一决定显然是出乎许多人的意料。今年4月的资料上,ABP还表示,投资化石能源的范围局限在收入3成以内来自煤矿或2成以内来自原油的公司。今年6月,ABP董事长科里恩·沃特曼还在一次会议上明确表态,直接抛售化石能源不是办法。

实际上,即使在环保意识最为先进的欧洲,咨询公司美世发布的一份针对12个欧洲国家850个退休金的研究报告显示,只有不到一半的养老金计划考虑到气候变化带来的投资风险。

现在,该基金董事长表示,大批养老金参与者和公司雇主都指出气候问题非常重要,ABP董事会看到了改变方向的必要性和紧迫性,希望为全球气候问题做出贡献。为什么会放弃对化石燃料生产商的投资?ABP表示,主要是因为作为投资股东,没有足够的机会来推动相关公司加速做出相应能源转型。

另一方面,ABP积极推动其它相关化石能源的大宗用户,如电力公司、汽车行业和航空业的转型,鼓励这些公司变得更加可持续。此外,2022年,ABP还将设定一个新的二氧化碳减排目标,进一步收紧投资标准,将继续倡导各国政府进一步提高排放二氧化碳的交易价格,推动结束对化石燃料的补贴。

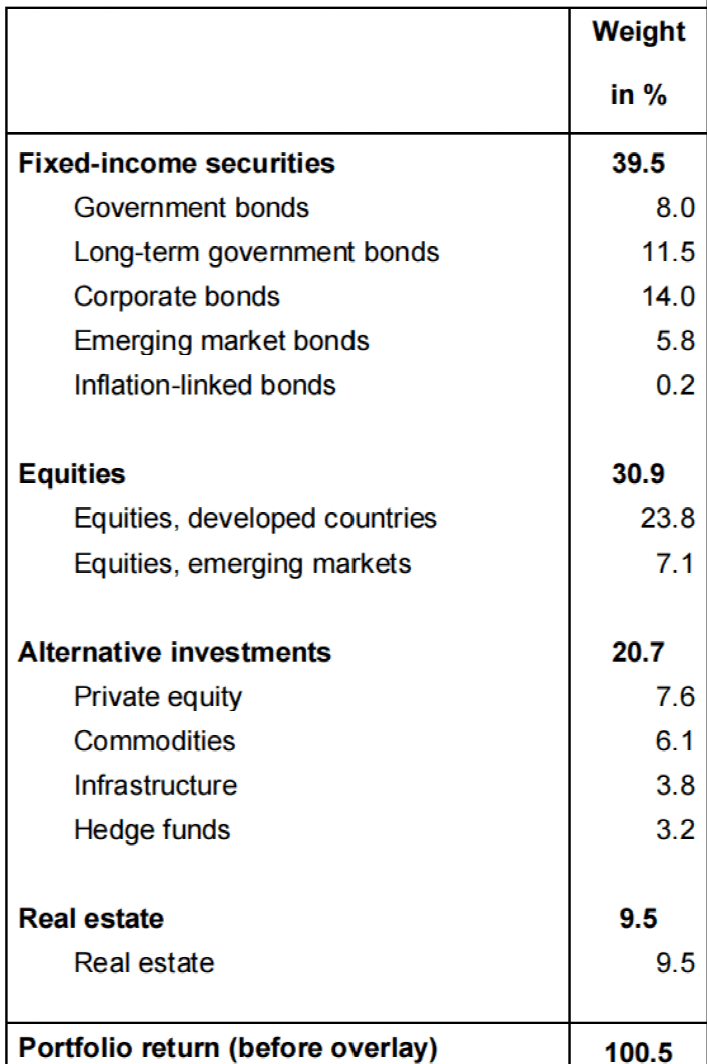

从ABP第三季度的投资来看,固定收益投资占比40%,股票30%,另类投资20%,房地产投资约10%。

从基金业绩表现来看,过去20年该基金达到了7%的年化收益,由于基金大量投资于固定收益,这一表现尚可。从2015至2020年,该基金的收益率分别为2.7%、9.5%、7.6%、-2.3%、16.8%和6.2%。

对相关中资公司影响有限

这些将被抛售的公司约有80家,占到基金规模的约3%。ABP 表示,预计此次撤资不会对长期回报产生负面影响。此次撤资是全球主要养老基金迄今宣布规模最大的撤资之一。

数据显示,过去两年间,中国煤炭行业十分之一的投资资金来自海外,48家国际机构以股票和债券的主要形式提供了总计217亿美元的融资。

荷兰最大的养老基金也在投资中国煤炭,包括政府部门和教育领域职工养老基金ABP和 医疗卫生部门退休基金PZFW。其中,ABP以1.28亿美元的投资额成为全球煤炭撤资清单上中国公司的第20大投资方,ABP出现在不少A股及港股的投资股东名单上。

ABP基金在二季度末持有恒源煤电(100万欧元)、中国燃气(1500万欧元)、中国石化(8700万欧元)、华润燃气(5100万欧元)、昆仑能源(2000万欧元)、久泰邦达能源(100万欧元)、平煤股份(500万欧元)、中石化炼化工程(500万欧元)、上海石化(100万欧元)等。不过由于相对持股分散,单一持股比率较小,对相关公司股价影响应该不会造成冲击。