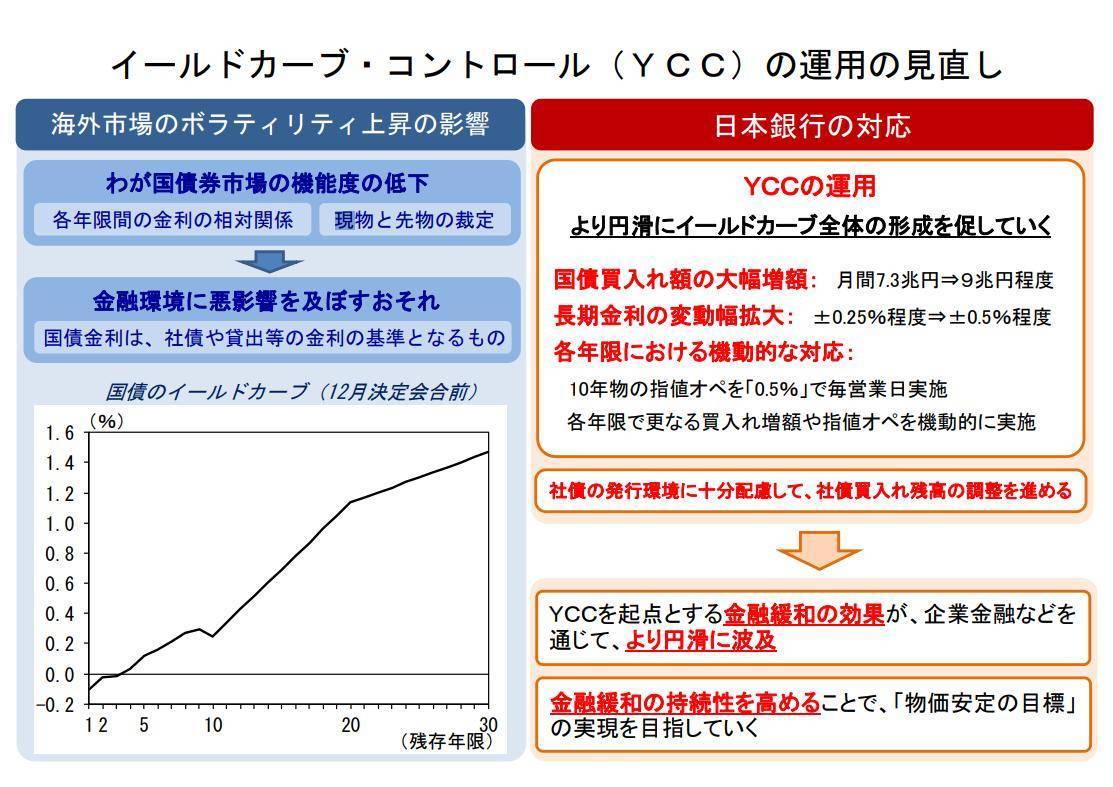

日本央行将10年期国债收益率目标维持在0%左右不变,并将短期利率维持在-0.1%不变。该行还表示,将“大幅”增加每月债券购买规模,从目前计划的7.3万亿日元增加到9万亿日元(约675亿美元)。

美股已经四连阴,A股市场近期也迎来调整,脆弱的全球市场又迎来新的震撼弹。日本央行周二发布政策声明称,调整该行的收益率曲线控制(YCC)计划,将允许日本10年期国债收益率升至0.5%左右,高于此前0.25%的波动区间上限。日本央行表示,此举将增强其货币宽松政策的可持续性。

日本央行将10年期国债收益率目标维持在0%左右不变,并将短期利率维持在-0.1%不变。该行还表示,将“大幅”增加每月债券购买规模,从目前计划的7.3万亿日元增加到9万亿日元(约675亿美元)。

在决议结果出炉后,日本金融市场迅速陷入“大地震”。美元兑日元汇率盘中暴跌近400点,一路失守137、136、135、134、133五道关口,截至发稿跌近3%。

日经225指数直线下坠,暴跌近3%。截至收盘,日经225指数收跌2.46%,报26568.03点。日本10年期国债期货下跌200个跳动点,至6个月低点,并因熔断机制暂停交易。

受此影响,美股期指亦出现跳水行情。

为何引发市场如此大的波动?

YCC是全球利率体系最后一根“救命稻草”

为什么日本央行调整YCC上限会引发市场如此大的波动?分析人士认为,日本央行此前捍卫10年期国债收益率上限的坚定承诺,间接帮助全球保持了较低的借贷成本。而如今,日本央行显然也已经扛不住持续买入国债的压力。

而随着日本央行向市场注入流动性的减少,日元拆借所带来的流动性也必然减少,全球资产会因此出现一些动荡。

日本YCC是继2013年日本央行提出将CPI年率控制在2%目标后,综合考虑经济活动、物价变化等因素,由现任央行行长黑田东彦提出的进一步量化质化的货币宽松政策(QQE),即带有YCC的QQE。YCC当时推出是为了进一步完善QQE政策。对于日本的YCC而言,当10年期日本国债利率触及上限+0.1%时,央行便开始介入市场。

YCC通过购买目标10年期国债,将该国债收益率压低至0%的目标水平,使无风险收益率水平下降,进而引导信贷利率下行,刺激经济增长,因此这也被称为利率上限型管理政策。

国泰君安证券(香港)研报10月份研报就指出,对于全球利率市场而言,日本央行一旦退出YCC,其带来的短期市场震荡将不可避免。众所周知,日元以其极低的利率已然成为世界金融市场的压舱石。一旦日本最终退出低利率,那么全球整体的无风险利率水平也将出现明显抬升,对于全球利率体系而言,YCC几乎可以被认为是最后一根“救命稻草”,一旦YCC退出历史舞台,那么全球利率水平在短期将很可能像“断了线的风筝”一样大幅抬升。

在极端情形下,日本YCC的结束很有可能会成为全球利率重新螺旋上升的发动机。日元利率的上升将会在第一时间传导至世界各大金融市场。而作为亚洲最主要的经济体之一,亚洲新兴国家市场的金融市场将会明显感受到第一波的压力。

日本央行行长黑田东彦灭火:不意味着退出或放弃YCC

北京时间午后,见到市场影响过大,日本央行行长黑田东彦赶紧发声“灭火”。他表示,日本经济面临的不确定性极高,预计明年下半年CPI涨幅将回落,现在讨论退出宽松政策为时尚早。如果通胀接近2%时,可以讨论退出宽松政策的时间。2023财年整体通胀率不太可能达到2%。除非CPI目标在望,否则不会调整宽松政策。

黑田东彦表示,今天的行动不是加息,今天的调整并不意味着退出或放弃收益率曲线控制。不认为需要进一步扩大收益率目标区间。收益率曲线的形状有些扭曲,预计市场波动将缓慢平复。

日本央行也宣布计划外的债券购买操作,日本央行将购买1000亿日元1-3年期日本国债;将购买1000亿日元3-5年期日本国债;将购买3000亿日元5-10年期日本国债;将购买1000亿日元10-25年期日本国债。

新加坡银行外汇策略师Moh Siong Sim指出,日本央行已经扩大10年期国债收益率范围,这比人们预期的要早。这引发了一个问题:从政策正常化的角度来看,这是否预示着未来会出现更多的紧缩转变? Sim表示,之前日元的大幅走软正令政策制定者感到不安,很明显这增加了明年日元走强的可能性。

摩根大通资产管理全球策略师Kerry Craig则表示,日本央行今日出台的举措比他预期的要早,也是日本央行朝着政策正常化进程迈出的一步。然而,这只是第一步,收益率曲线控制政策仍然存在,负利率政策也是如此。如果要日本央行进一步调整政策,通胀需要持续走高,届时YCC政策可能不再必要。

国泰君安证券(香港)此前在研报指出,从技术角度而言,日本央行真想退出YCC也不容易。日本央行持有超过70%的日本10年期国债,其资产负债表超过GDP的250%。换言之,日本央行是日本债券市场中唯一的大玩家,想要华丽退场而不带来系统性的金融风险,并不是一件容易的事。

日本央行调整YCC背后有两大原因

国泰君安证券(香港)研报指出,回顾过去,YCC的提出确实起到了其应有的提振经济作用,日本的出口有了显著的改善。但不能否认的是,任何强有力的政策随着时代的发展都会变成时代的禁锢。甚至有评论认为其已经“名存实亡”——日本10年期国债的二级市场交易量很低,甚至一度出现“零成交”。

当下触发市场讨论YCC的可能终结有两个原因。第一,今年以来,几乎所有货币较美元都出现了不同程度的贬值,而其中日元的贬值幅度之大让人瞠目结舌。美元兑日元汇率在今年从平稳多年的115在10月份一度飙升至150附近,贬值幅度接近四分之一。

而日元贬值的直接原因——众所周知,美国迫于高企的通货膨胀仍在不断加息,而日本在此刻依旧坚守的量化宽松则加速了两国货币息差的走阔,日元的吸引力持续下降也导致了资本流向美元资产。

第二个引发YCC可能退出市场的原因是发达国家普遍出现的高通胀。今年以来,由俄乌冲突推高的能源价格叠加后疫情时代供应链紧张推高的消费品价格上升所致,除中国以外的主要经济体均出现了不同程度的通货膨胀,而各国央行也陆续收紧货币政策以期给火热的通胀降温。

日本央行可以如何应对?

建银国际指出,一种选择是放弃YCC政策,向市场压力投降,与澳大利亚央行在 2021年11月的退出相似。这将使日元松一口气,但这将使日本央行失去信誉,并可能导致金融市场动荡和债务风险的上升。

另一条路径是放弃日元汇率,标志着维持现有政策直至“任务完成”。对 YCC 政策的坚定可能会减少做空日本国债的额度,但可能会进一步拖累日元。

除了做明确的选择以外,日本央行也可以选择暂时先通过讲话影响市场,并在必要时进行汇率干预,等待更多信息。一方面日本央行可以尝试等待美联储周期结束,避免改变YCC政策。另一方面,央行可以等待完成通胀目标的证据(中长期通胀回到目标,而不只反应短期供应因素),在合适的环境下退出YCC政策。

很显然,从黑田东彦的讲话看,日本央行采取的是第三条路径。