国际大宗商品价格从来都是“华尔街+美元”的权力,是华尔街金融财团利用美元霸权劫掠制造业国家的重要手段。历史事实数次证明:大宗商品期货价格暴涨暴跌的受益者是华尔街金融大佬,受害者则是中国等以实体经济为本的国家及其制造企业。正因如此,中国必须高度警惕。

国际大宗商品价格从来都是“华尔街+美元”的权力,是华尔街金融财团利用美元霸权劫掠制造业国家的重要手段。历史事实数次证明:大宗商品期货价格暴涨暴跌的受益者是华尔街金融大佬,受害者则是中国等以实体经济为本的国家及其制造企业。正因如此,中国必须高度警惕。

据《中国经济周刊》记者一线反馈的信息,目前,中国东南沿海的制造业企业已经感受到了原材料价格上涨的冲击,尤其是珠三角的民营制造业企业,他们更显茫然无助。

老套路

华尔街通过操纵大宗商品(生产性资源)价格劫掠制造业国家不是第一次。比较典型的案例发生在2005年到2008年,华尔街恶炒“中国需求”,拉动石油、铁矿石、有色金属价格连年暴涨。当真是中国经济需求过热?

2008年美国金融危机揭露了事实:第一,美国民众用房产反复抵押套现用于消费,从而严重放大美国对中国消费品进口需求,拉高中国消费品生产投资——表面看是中国需求过热,而实际是美国消费过热;第二,尽管美国过度消费加大全球总需求,但石油等大宗商品从未出现供不应求,而价格暴涨更多属于金融大鳄借题发挥的炒作。

比如2008年夏,当国际油价飙升到每桶147美元时,OPCE证实其每天富余产能200万桶。那为何油价暴涨?操纵。美国国会邀请索罗斯等多位国际金融巨头作证:国际原油价格的确是被投机操纵。谁在操纵?去看看当时华尔街的研究报告就明白了。就在美国国会质疑油价操纵之时,高盛、大摩同时再发研报:国际油价将涨至每桶200美元。高盛原董事长、美国前财长亨利·保尔森彼时也站出来和国会唱对台,声称没有证据显示石油价格被操纵。

2008年次贷泡沫崩了,油价泡沫也崩了,高盛、大摩等在大宗商品期货市场害了多少跟风者权且不表,整个过程中,中国制造业企业其实才是最大的受害者。面对大宗商品价格暴涨,中国制造业企业压力骤增:第一,要承受生产成本上涨的压力;第二,要承负国内信贷相对短缺、利率上涨、人民币升值带来的财务压力;第三,要承受市场竞争激烈、上游成本无法向下游传导的压力。

据业内人士计算,2005年到2010年的6年间,采掘工业价格上涨88.9%,原材料价格上涨36.2%,但后端制造业产品价格仅上涨8.7%。

什么意思?前端成本绝大部分需要后端消化,以致中国传统制造业利润不断下降。

这当然也会迫使中国经济转型升级,但那是后话。就当时的结果看:第一,中国经济“内需疲弱”。当金融危机使中国“外需突然归零”之时,GDP增速较大幅度波动,并暴露中国经济“内需比重”过低的问题。为什么中国当时的内需会如此疲弱?彼时中国央行采用紧缩货币手段应对“输入性物价上涨”,但紧缩货币只能抑制内需,无法作用于“美国消费过热”。

第二,利用美元对国际大宗商品的计价和结算权,华尔街金融大鳄通过对资源类企业的股权控制,获取中国等制造业企业为资源现货进口所付出的代价。整个过程,华尔街期货、现货大丰收。

新动机

了解历史是为揭示现实。鉴于发达经济体连续12年实施超级宽松货币政策,尤其是美元水量巨大,世界早就担忧石油等大宗商品价格因此而暴涨,甚至担心全球经济“滞胀”——经济停滞、物价飞涨。比如2009年7月9日,当美国祭出超级QE政策之后,法国时任总统萨科齐、英国时任首相布朗立即联名在《华尔街日报》发表文章,呼吁美国加强石油价格监管。同时希望各国政府采取行动,抑制“危险的油价震荡”,以免在全球努力推动经济复苏之际“破坏信心”。随后,美国政府和期货交易所采取了一系列措施,使得2019年之前的国际石油市场并未出现“不可理喻的暴涨”。

当然,这里还有许多“戏码”。比如,“欧债危机”压低欧元币值等拉高美元指数,再加上市场舆论主要渲染需求不足,这都在一定程度上抑制了油价上涨。

但现在时过境迁,欧、美、日货币连续12年极度宽松之后,它们是否还有过去那样控制石油等大宗商品价格的欲望?或许,“老套路”背后已经有了“新动机”。值得高度关注的是:此次国际大宗商品价格如果再出现“危险的暴涨”,那对中国经济会带来怎样的影响?国际环境的劣变,迫使我们不能不提出这样的问题,不能不对所有“貌似正常的经济现象”给出更多的思考和诠释。

3月25日,国家发改委价格司副司长彭绍宗给出的判断是:我国经济已经深度融入全球经济,国际大宗商品价格的上涨可能通过贸易、金融等渠道向国内传导,但这种传导影响总体上是有限的、可控的。为什么有限、可控?彭绍宗认为,国际大宗商品价格上涨,主要是由于短期供需关系变化、流动性宽裕以及投机炒作等多因素交织的结果。由于目前大宗商品“供需两端”并未出现整体性、趋势性变化,所以价格并不具备长期上涨的基础。

按常规,上述判断具有充分合理性,但我们必须看到的是:当今全球市场可能超乎常规逻辑,而华尔街利用美元“定价霸权”冲击中国经济的可能性不可小觑。

历史地看,炒作国际大宗商品无非两大因素:其一,利用美元利率与美元指数的正相关关系,以及石油等大宗商品价格与美元指数的负相关关系,炒作美国货币政策因素;其二,利用资源产出国的自然、安全、增减产等供给因素,以及资源使用国的生产情况和国际经济热度炒作供求关系。那当下在炒作什么?第一,全球经济“疫后”恢复,必然带来需求回升的预期;第二,因为发达国家连续12年实施极度宽松货币,所以就算美元指数走高亦属不可持续。两者相加,华尔街炒高大宗商品期货价格,极易引发羊群效应。但是,此次大宗商品价格被炒似乎浅露新特点:油价呈现修复性、有节制地上涨,但铁矿石、有色金属、粮食等商品期价却十分放纵,甚至有冲破历史高点的潜质。

为什么会有这样的特征?其实,这恰恰体现了“价格操纵”。我们必须意识到,美国经济和财政目前根本无法摆脱对超宽松货币政策的依赖,而美国经济结构决定其CPI对油价非常敏感、对其他不敏感。所以,华尔街恶炒大宗商品绝不能干扰美联储诉求,“控制油价而放纵其他”或成必然选择。但对中国而言,尤其是对中国的传统优势产业、产业链、产业集群而言,铁矿石、有色金属、粮食等商品价格暴涨所带来的冲击与伤害不可小觑。

需要系统性破解方案

从目前情况看,中国部分制造业企业经营已经面临较大困难:第一,上游原材料生产企业和中间商囤积居奇,期待价格上涨大赚一笔,使得下游企业成本的不确定风险大大增加,也迫使终端用户不敢贸然订货;第二,上游原材料企业惜售,或引发下游企业加价抢货,从而恶性循环——越抢价越涨,价涨更囤货;第三,原材料价格越高,企业购买原材料的贷款需求量越大,但因银行贷款总量控制,无法满足全部企业需要,结果顾东顾不了西,导致部分中小微制造业企业可能要面对资金链断裂的危险。

面对现状,政府应尽快拿出有效措施,否则可能会给中国经济造成伤害。

如何破解?前提是:以我为主、内外兼修。加力推进“以国内大循环为主体、国内国际双循环相互促进的新发展格局”,坚持问题导向和目标导向相统一,坚持中长期目标和短期目标相贯通,坚持系统观念。

在此前提下,笔者的建议是:第一,央行以1∶1的比例“收短放长”,在投放长期基础货币的同时等量回收短期基础货币。如此可在“不搞大水漫灌”的同时,让货币政策边际宽松。如此一方面可扩大商业银行放贷能力,尽量满足制造业企业购买原材料所必需的增量贷款,并以此强化中国经济增长的良性预期;另一方面可以稳定股市良性预期,监管部门通过适度放宽制造业企业股权再融资政策,令企业有能力保持资产负债表健康,平衡融资成本。再有,央行可以加大中小微制造业企业信贷直达力度。

监管部门应采取坚决措施,全力制止原材料囤积居奇。在此过程中,银行应当担负起监控囤货之责,不投放超出产能或订单的原材料购置贷款。

在国储的监督之下,利用期货市场的现货交割库,在中国期货市场开办“常设大宗商品现货拍卖市场”,以强化中国现货需求对国际期货价格的影响力。尽管期货市场理论上应当发挥套期保值、价格发现的功能,但鉴于华尔街对大宗商品价格的“实际操控”,从而迫使中国等现货使用国要有反控制措施,而“常设大宗商品现货拍卖市场”或将强化现货市场对期货市场价格的反作用,有利于国际大宗商品价格回归真实市场需求。

中国可以收集世界各地公开商品供求数据,尤其是石油等大宗商品的供求数据,并以此构成中国“全球数据”发布机制。这不仅是中国经济“双循环”发展需要,同时也是所有发展中国家的迫切需求。更重要的是:这样可以有效打破华尔街通过研究报告左右市场预期的格局。

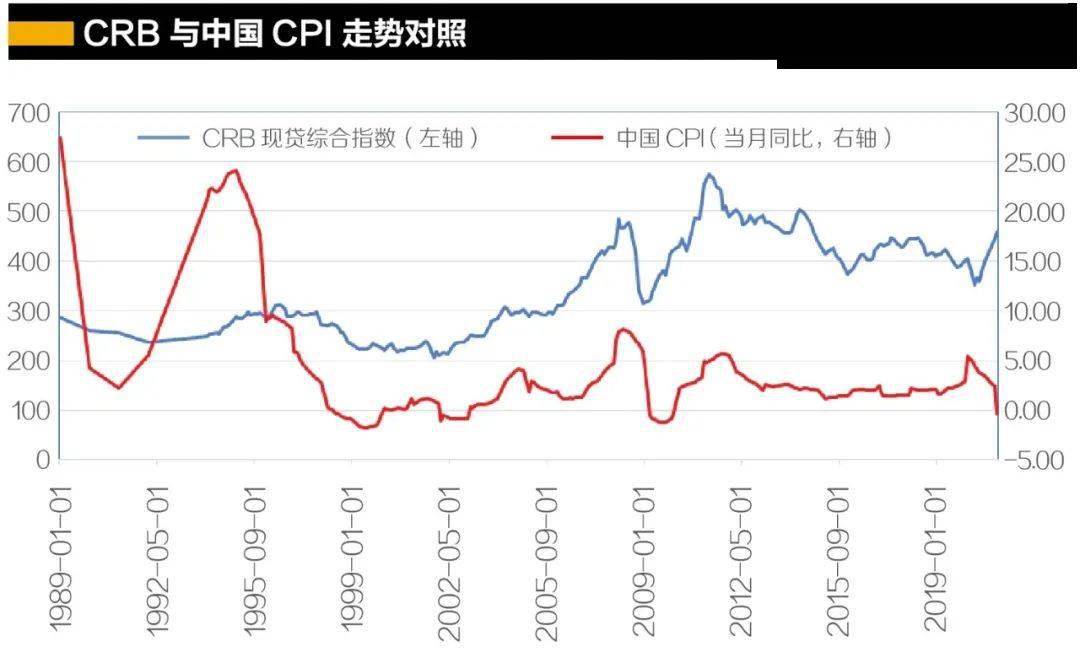

此外,有个必须重点强调的问题:通过观察上图可以发现,加入WTO之后,中国CPI走势与国际大宗商品价格指数(CRB)走势呈现高度正相关关系。这就是说,国际大宗商品价格的涨跌严重影响着中国国内物价水平,这就是“输入性物价上涨”,2001年到2008年表现尤为突出。

历史经验证明,面对“输入性物价上涨”,中国不应以紧缩货币去应对。因为,美国不会因为中国紧缩货币而停止滥发货币,华尔街也不会因为中国紧缩货币而停止炒作大宗商品价格。所以,面对“输入性物价上涨”,各项经济政策必须确保中国经济处于健康、活跃的状态,而绝不是相反。尤其是现在,中国处于复杂的国际经济环境当中,紧缩货币可能将中国经济导入“债务通缩”的陷阱。所以,我们必须保持高度警惕。