“顶流”基金经理刘格菘管理的成长(LOF)披露的2022年四季报显示,该产品12月底规模达到了99.94亿元,较2022年三季度末的105.49亿元下降了5.55亿元,与之相对应的是,该产品四季度净值跌幅为6.17%,过去一年的净值增长率则为-21.49%。

明星基金经理的持仓变动一向是市场关注的焦点。今日晚间,“顶流”基金经理刘格菘管理的成长(LOF)披露的2022年四季报显示,该产品12月底规模达到了99.94亿元,较2022年三季度末的105.49亿元下降了5.55亿元,与之相对应的是,该产品四季度净值跌幅为6.17%,过去一年的净值增长率则为-21.49%。

四季度,该基金持仓结构未见大的变化,前十大仅“一进一出”:新进为其第十大重仓股,此前的第十大重仓股则退出了前十大重仓行列。同时,该产品持有的8只重仓股数量较前一季度保持不变。虽因股价下跌退至第二大重仓股,但整体持股数有所增加,则因股价涨幅逾两成跃至第一大重仓股。

刘格菘认为,资金分流可能是业相对表现不理想的原因之一,他在2022年年初对全球比较优势制造业资产走势的判断与最终结果出现了明显的差异。不过,刘格菘对2023年的市场表现持乐观态度,预计2023年的经济增速与2022年相比也会出现明显提升,制造业资产的表现也值得期待,对其持仓比例最重的光伏、储能方向亦相对乐观。

持仓结构未有大调整,圣邦股份成第一大重仓

截至2022年四季度末,刘格菘管理的广发小盘成长规模达到了99.94亿元,较2022年三季度末的105.49亿元下降了5.55亿元。与之相对应的是,该产品四季度净值跌幅为6.17%。同期业绩比较基准收益率为3.74%,过去一年的净值增长率则为-21.49%。

同期,该基金股票仓位为93.51%,较2022年三季度末的87.73%有所提升,持仓结构并没有进行大幅度调整。

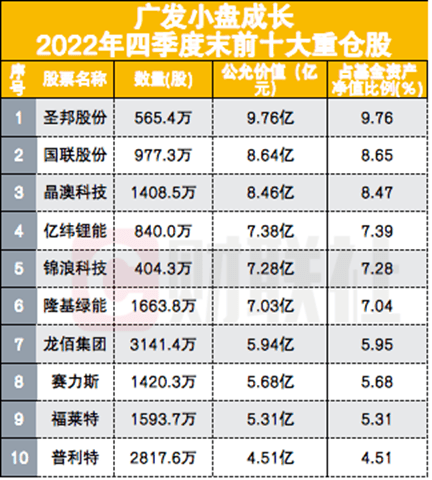

具体而言,截至2022年12月底,广发小盘成长前十大重仓股依次为:圣邦股份、国联股份、晶澳科技、、、隆基绿能、龙佰集团、赛力斯、、普利特。

和2022年三季度相比,刘格菘四季度前十大重仓股“一进一出”。普利特新进为其第十大重仓股,持股数为2817.68万股,公允市值为4.51亿元;此前的第十大重仓股健帆生物则退出了前十大重仓行列。

四季度,该基金重仓的8只股票数量均保持不变。该产品依旧持有圣邦股份565.36万股。由于2022年四季度股价涨幅达到22.51%,这只股票顺利晋升为广发小盘成长第一大重仓股。同期,刘格菘持有的晶澳科技、亿纬锂能、锦浪科技、隆基绿能、龙佰集团、赛力斯、福莱特股票数量亦保持不变。

2022年三季度末,该产品第一大重仓股为国联股份,持股数为952.93万股,如今则增持至977.26万股。不过由于国联股份在四季度跌幅达到18.08%,广发小盘成长持有该股市值随之缩水,为8.64亿元,成为第二大重仓股。

广发小盘成长(LOF)2022年2022年四季度末前十大重仓股

对光伏、储能相对乐观

2022年四季度,以新能源、电子、汽车等为代表的高端制造业资产经历了较为明显的下跌。受益于政策调整的消费、地产产业链四季度表现更好。

刘格菘分析,资金分流可能是高端制造业相对表现不理想的原因之一。“2022年影响市场的外生变量增加,我们年初对于全球比较优势制造业资产走势的判断与最终结果出现了明显的差异。”

刘格菘对2023年的市场表现持乐观态度。他认为,疫情对市场的扰动影响逐渐减弱,生活回归正常化,居民出行、企业生产都会逐渐回归到正常状态,预计2023年的经济增速与2022年相比也会出现明显提升。

与此同时,高端制造业资产经历一年的下跌,估值已经回到历史较低百分位,随着生产、生活的正常化,制造业资产的表现也值得期待。由此,他亦对上述产品持仓比例最重的光伏、储能方向相对乐观。

“2022年底,光伏上游硅料价格明显下跌,产业链价格的下行,使得国内装机需求可能会重回高增速区间,海外需求预计会依然保持较高成长。”刘格菘说道