这个周末,交银施罗德旗下顶流基金经理之一的何帅卷入了一场吃瓜群众的热烈讨论之中。在天天基金讨论区,不少投资人督促何帅多花点精力把基金业绩搞好,不要分神。

这个周末,交银施罗德旗下顶流基金经理之一的何帅卷入了一场吃瓜群众的热烈讨论之中。在天天基金讨论区,不少投资人督促何帅多花点精力把基金业绩搞好,不要分神。

虽然基金经理的私生活不是我们关注的重点,但公募基金经理掌管数百亿散户资金,责任重大,不仅需要以更严苛的标准要求自己,也应接受大众舆论的监督,这意味着公募基金经理必须让渡或牺牲一部分个人隐私。

当然我们今天不想讨论八卦,而是要看看交银“三剑客”之一的何帅的业绩成色如何。

公开资料显示,何帅毕业于上海财经大学,2010年毕业后他先是加入国联安基金,从研究员做起,2012年跳槽至交银施罗德基金继续担任行业分析师。在研究员的硬板凳上坐满5年后,何帅在2015年7月正式开始操盘,成为一名基金经理。

迄今为止,何帅管理过4只基金,管理总规模为217亿元,其代表作是交银优势行业混合(2015年7月至今)以及交银阿尔法核心混合(2015年9月至今),前者过去7年的回报是262.4%,后者近7年的回报是296%,都是非常优秀的业绩。

具体来看,去除2015年大跌后反弹因素,何帅的真正业绩大年只有2019年和2020年。2021年之后,何帅的业绩重新步入下降通道。众所周知,2021年迄今,A股仍然是新能源、汽车等成长股的火热行情,但恰恰是带着“成长股选手”标签的何帅几乎错过了这两年的行情,这两年何帅的业绩曲线明显离成长股越来越远了。

2020年一季度的暴跌和二季度的反弹,何帅的两支基金在二季度反弹还算比较给力,基本收复了一季度的跌幅,但也能明显看出,他的配置重心并不在当下市场主流成长股上。

这是为什么呢?

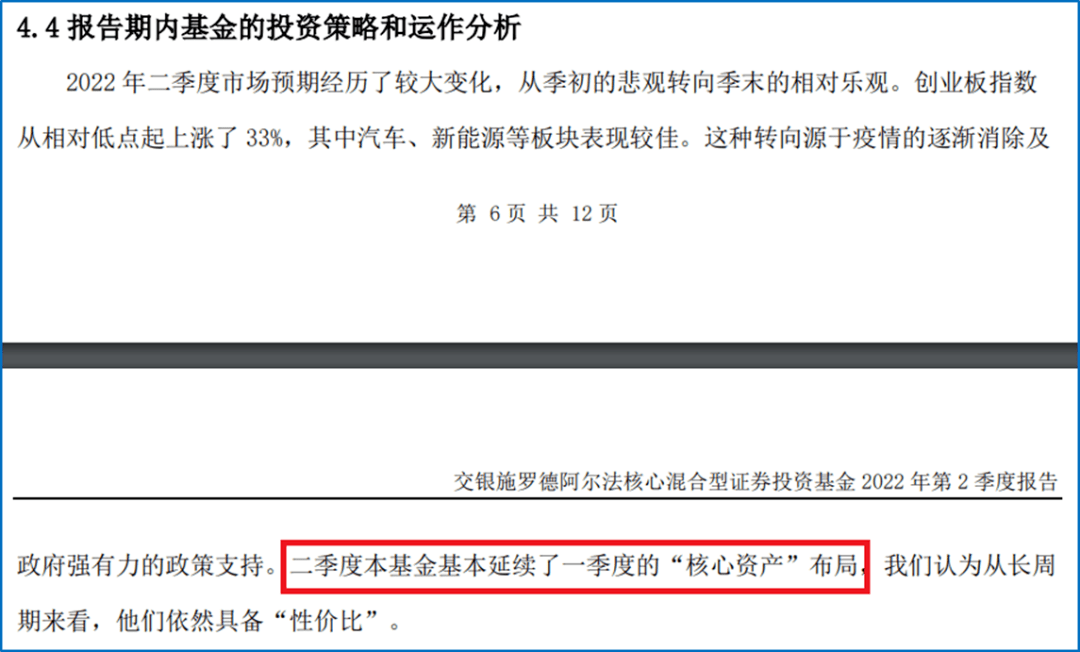

在2022年半年度报告中,何帅简单概括了其二季度的投资思路:基本延续了一季度的“核心资产”布局,从长周期来看,他们依然具备“性价比”。

那么,何帅的“核心资产”到底是什么?

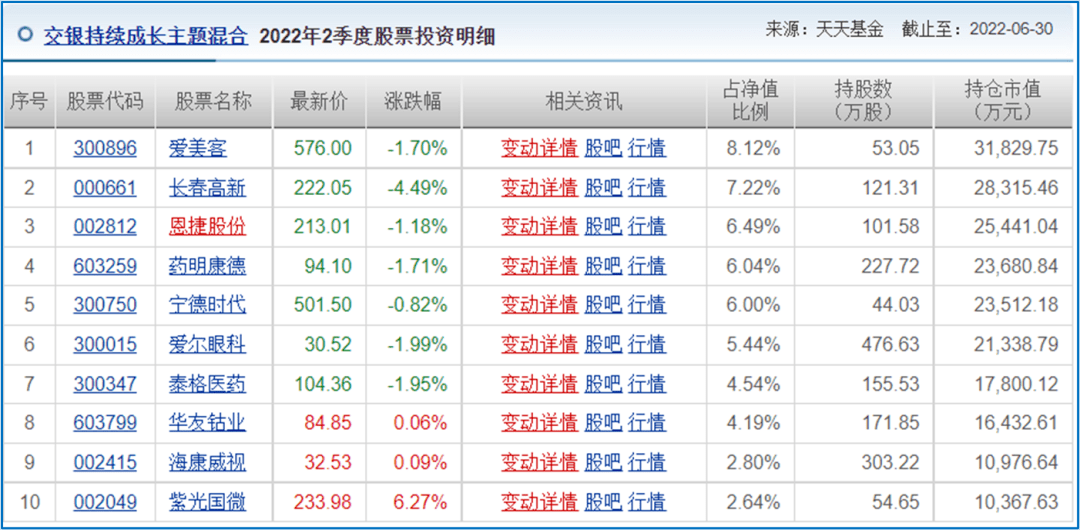

我们来看下交银阿尔法核心混合的前十大持仓股。截至2022年6月末,该基金前十大持仓股分别为医美龙头爱美客、医药股长春高新、药明康德、爱尔眼科、泰格医药、金域医学,新能源宁德时代、华友钴业、恩捷股份,安防巨头海康威视。

值得注意的是,和2022年一季度相比,何帅前十大持仓中的地产股—第一大持仓保利发展和第八大持仓招商蛇口—已经消失。

交银优势行业混合的前十大持仓基本是复刻了交银阿尔法核心混合的配置,而且,一季度的两大地产股也退出了前十大持仓。所以,与其说这是两只基金,不如说是一只基金。

近几年,这种同一基金经理旗下多只基金互相“克隆”的做法非常流行,这种结果不仅导致同一基金经理产品新瓶装旧酒,毫无新意,而且往往导致“一荣俱荣,一损俱损”的局面,大涨时全部涨,大跌时全部跌,更恶劣的是诱导基金经理自我抱团,用新发基金去给自己的老基金接盘。

事实上,何帅不仅上述两只基金前十大持仓属于“克隆”操作,他的另外两支基金—交银持续成长主题混合和交银瑞和三年持有期混合的前十大持仓也完全“克隆”了上述持仓。

既然前十大持仓一模一样,何帅为何不干脆发行一个交银何帅1号基金,将上述四只基金合并成一个呢?为何又要采用不同的基金名称和不同的宣传策略去忽悠投资人呢?

对投资人来说,如果何帅在基金持仓上如此专一是一种美德的话,很希望他在别的领域也能做到如此“专一