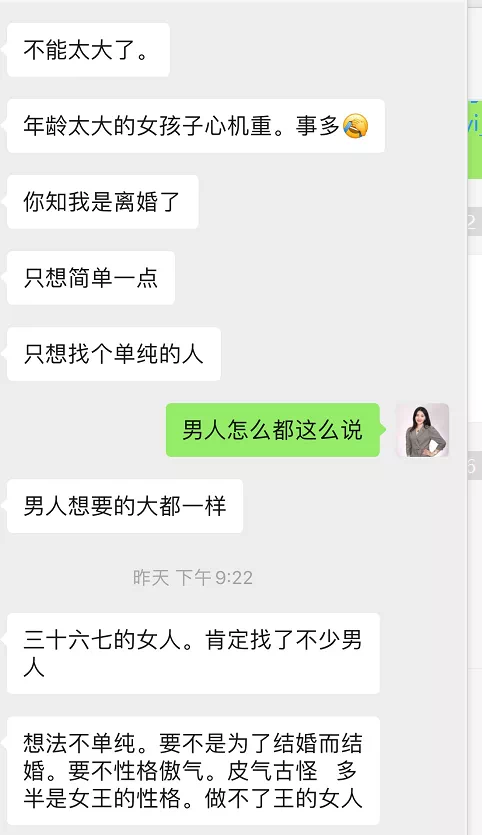

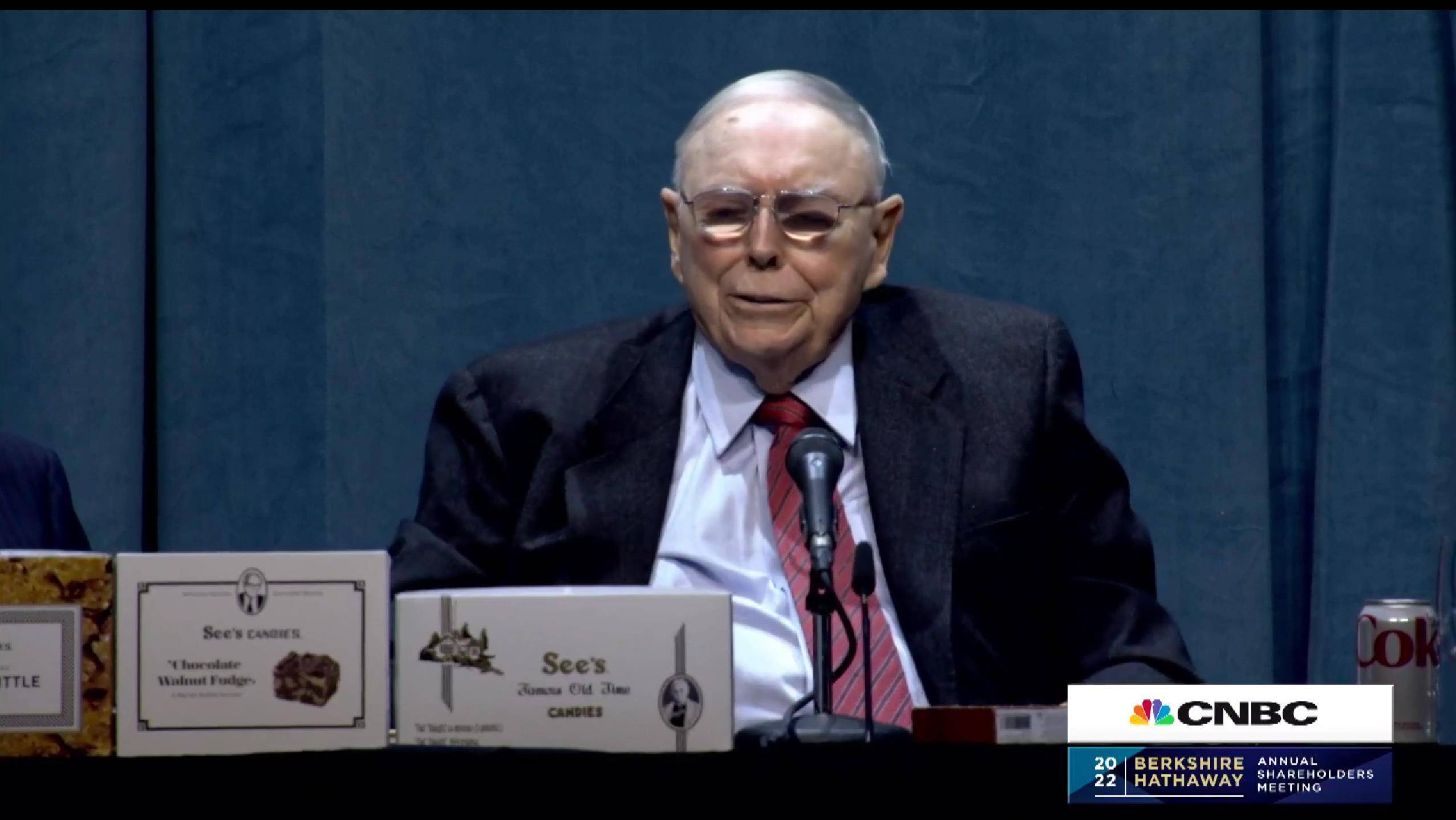

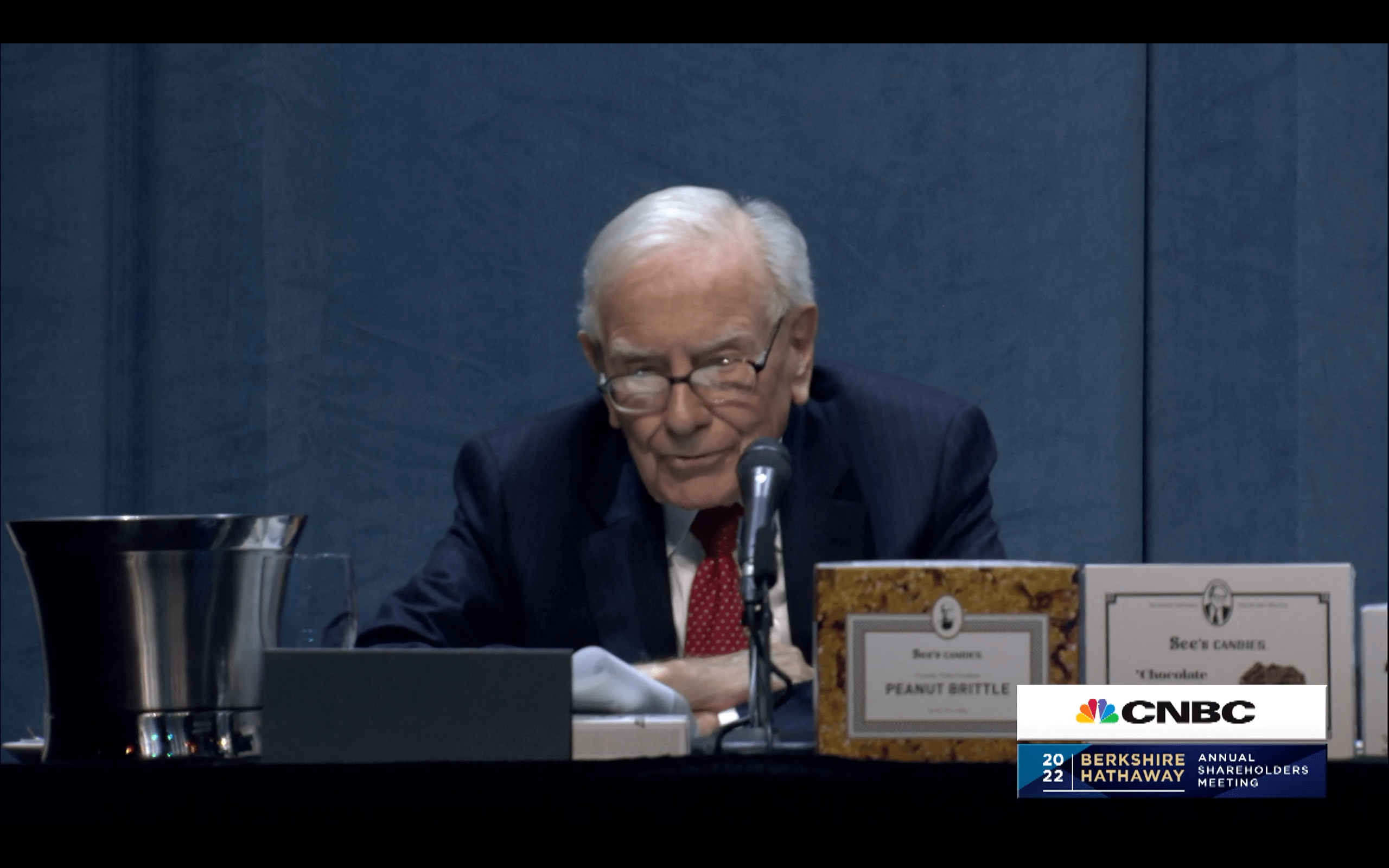

被誉为“投资界春晚”的伯克希尔股东大会开启了核心的股东问答环节。在长达5个多小时的问答中,91岁的巴菲特和98岁的芒格犀利依旧,不断爆出新的金句。 这是自疫情暴发后股东大会首次回归线下。“三年来再次面对面(开股东大会),感觉非常棒。能真真切切地看到股东和合作伙伴,感觉太好了,”巴菲特在开场白时愉快地表示。

图片来源:CNBC截图

当地时间4月30日,被誉为“投资界春晚”的伯克希尔股东大会开启了核心的股东问答环节。在长达5个多小时的问答中,91岁的巴菲特和98岁的芒格犀利依旧,不断爆出新的金句。

这是自疫情暴发后股东大会首次回归线下。“三年来再次面对面(开股东大会),感觉非常棒。能真真切切地看到股东和合作伙伴,感觉太好了,”巴菲特在开场白时愉快地表示。

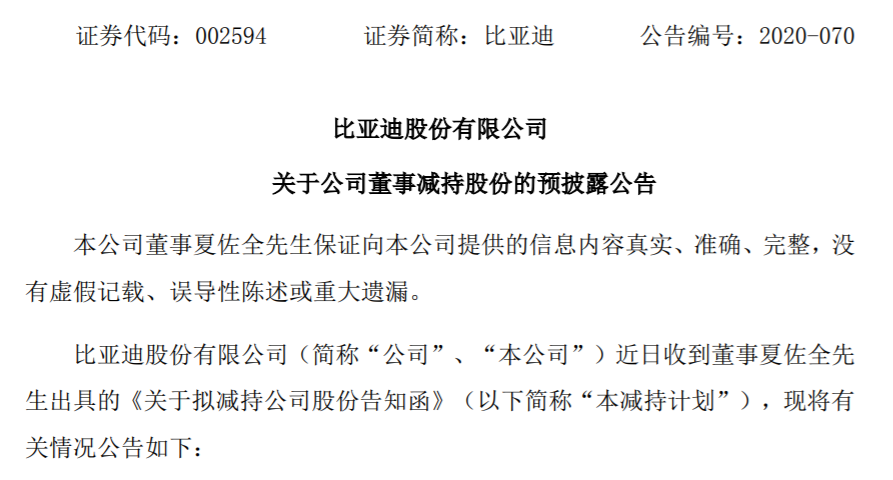

据巴菲特会前预计,今年参加股东大会的人超过4万。除了来“朝圣”的普通投资者,伯克希尔第一重仓股苹果的CEO蒂姆·库克,巴菲特多年老友比尔·盖茨,对冲基金大佬比尔·阿克曼,摩根大通CEO杰米·戴蒙等重磅人物也前来捧场。

图片来源:推特用户@Gautam__Baid

巴菲特的CEO职位接班人、负责非保险业务的副主席格雷格·阿贝尔,“第二顺位”接班人、保险业务副主席阿吉特·贾恩也同二老并坐,参加了上午场的问答。

本次股东大会正值通胀、加息、俄乌冲突等多重因素冲击美股,在美股4月收官日上,三大股指集体大跌,纳指创下2008年金融危机以来的最大月跌幅。

在投资者陷于焦虑和迷茫之际,两位历经市场大风大浪的老人分享的智慧,无疑显得更为珍贵。以下是《每日经济新闻》提炼的股东大会亮点。

股市已成“赌场”

巴菲特和芒格在股东大会上都对股市的投机情绪甩出了严厉的言辞。

“(股市)基本上已经成了赌场,过去几年在华尔街的鼓励下情况更甚。”巴菲特表示。

由于疫情期间高频算法交易和新投资者入场的情况加剧,芒格认为如今的股票市场已经成了一场投机狂热:“电脑用算法交易相互对抗……对股票一无所知的人,接受着懂得更少的股票经纪人的投资建议。”巴菲特则开玩笑地回应说,这都是为了交易佣金。

图片来源:CNBC截图

关注价值投资,而非市场波动

巴菲特认为,自己经常因为挑中上涨股票而收到“谬赞”,实际上他对掐准股市时机从来都不在行。他表示,2020年3月疫情引发股市大跌之际,他就没有出手抄底,从而错失了良机。

“我们从来没有因为市场的走向,或者经济环境的走向而做出买入和卖出的决定,”巴菲特表示,他仍然坚持价值投资的方法,即寻找估值具有吸引力的股票,而不是关注市场的波动。

“我们不知道该在什么时间买入股票,但我们总是希望市场能维持在低位一段时间,这样能够买入更多……这是小学四年级就能学会的事情。”巴菲特表示。

比特币没有价值

巴菲特在股东大会上再次表达了对比特币的质疑,并称即使全世界的比特币以25美元的价格卖给他,他都不会买。

“比特币未来1年,5年或者10年里是涨是跌,我不知道,我只知道它不会产出任何东西。”巴菲特表示,资产要有价值,就要能够给人带来某种东西。农场和公寓是有生产能力的,但比特币没有,其价值仅取决于下家愿意为上家出多少价格。此前,巴菲特曾称比特币是“老鼠药”,没有独特的价值。

芒格对加密货币的敌意也是众所周知。他在股东大会上表示,假如你有退休账户而投资顾问让你把所有资金投入比特币时,你应该直接说不。芒格的发言被认为与美国富达(Fidelity)投资集团有关。本周,富达宣布允许雇员将比特币放入退休账户里面。

Robinhood“正在崩溃”

疫情期间大红的免佣金“散户交易神器”Robinhood也成为芒格集中火力批评的目标。芒格表示,Robinhood的“隐形回扣”商业模式“令人恶心”。

Robinhood虽然不收取用户的佣金,但通过订单流支付的模式,将订单推给交易所或做市商而收取回扣。在2021年初的散户逼空大战中,Robinhood成为散户最喜欢的工具之一。

Robinhood股价本周收盘已经跌到10美元下方,去年7月上市时发行价为38美元。同时,该公司在其活跃用户下降后已经开启了裁员。芒格直言Robinhood正在崩溃,“看看Robinhood发生的事情,从顶峰到谷底,这样的事情会发生难道不是很明显的吗?”

图片来源:CNBC截图

让巴菲特卸任董事长?芒格:史上最荒谬的提议

针对解除巴菲特的伯克希尔董事长职位的提议,芒格表示,这是他听到过的最荒谬的事。

4月19日,美国最大的州立公共养老基金加州公务员退休基金披露称,将投票支持一项解除巴菲特在伯克希尔的董事长职位的提议,但保留其CEO职位。提议认为,巴菲特同时担任董事长和CEO职位“极大地削弱”了两个职位的角色,从而弱化了公司治理结构。

“就好比奥德修斯打赢特洛伊之战回来之后,有人却说我不喜欢你赢得战斗时拿长矛的方式,” 芒格以古希腊神话《奥德赛》做比喻来回应道。他表示:“有些人从来没有经营过企业,什么都不知道——我对这类行为的看法不高。”

而在问答环节结束后,正式的股东大会投票否决了这一提议。

图片来源:CNBC截图

巴菲特:坚信企业文化将长存

有股东问道,在巴菲特和芒格都离开后,新的管理层会延续经营方式吗?巴菲特表示,即使他明天离去,董事会也知道企业文化在经营上发挥了99.9%的作用,伯克希尔会永远保持将股东摆在首位的文化。

“新的管理层,以及之后数代的管理层,他们都是公司内嵌的文化的守护者。股东相信它,员工也相信它(文化)。”巴菲特表示,如果公司文化得到保持,伯克希尔还会存在100年。

大规模刺激导致通胀,但鲍威尔是英雄

在回答关于通胀的问题时,巴菲特表示,疫情期间发出的天量货币刺激是当前价格上涨的关键原因,但他并没有批评美联储的做法。

“在我看来,鲍威尔是一个英雄。原因很简单,他做了他必须做的事情。”巴菲特认为,如果美联储没有在2020年春季刺激经济,情况会变得更糟。

在回应自己此前关于通胀“打劫”了股票投资者的看法时,巴菲特表示,价格上涨造成的损害远不止于此,通胀也“打劫了债券投资者。它还会打劫那些将现金藏在床垫下的人。它打劫了几乎所有人。”

此外,巴菲特还警告称,不要相信那些声称能够预测通胀路径的人,“问题是(通胀)幅度是多少……答案是没有人知道。”

图片来源:CNBC截图

最好的投资是投资自己

一名年轻小女孩股东提问道,高通胀下只选择一支股票时该选什么?

巴菲特表示,最好的投资就是投资自己:如果你能在一件事情上做得特别好,人们就会给你一些他们生产的东西来交换你的技能;找到自己擅长的事情,成为对社会有用的人,就不用担心通胀的贬值压力了。

在动视暴雪的股份增至9.5%

巴菲特周六表示,伯克希尔一直在增加其在视频游戏公司动视暴雪的持股。截至4月29日,该公司已将其在动视暴雪的持股增至9.5%,动视暴雪当天收盘股价为75.60美元/股。

伯克希尔去年第四季度买入了约10亿美元的动视暴雪股份。2022年1月,微软宣布以95美元/股的价格收购动视暴雪。巴菲特曾澄清道,自己刚开始购入股份时并不知晓微软的计划。

巴菲特表示,自微软宣布收购以来,他一直在购买更多的动视暴雪股票,因该股票的交易价格远低于微软的报价。巴菲特称,他不知道美国、欧盟等地的监管部门是否会批准收购,但微软肯定有足够的钱完成收购。

“如果交易成功,我们就能赚到钱,”巴菲特说。他还承认,如果交易破裂,他可能会损失一些。

图片来源:CNBC截图

巴菲特的“买买买”或将告一段落

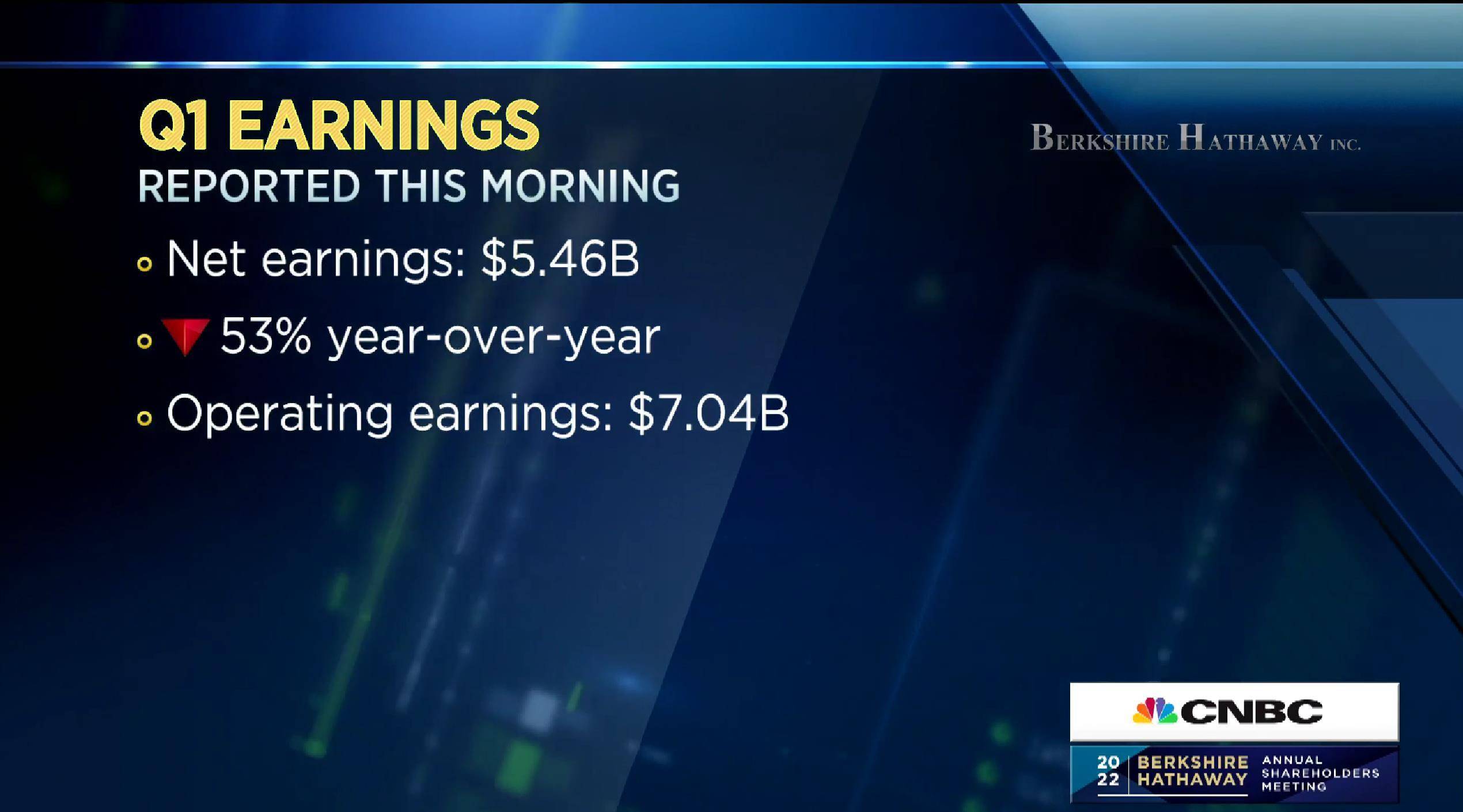

股东问答环节开始前,伯克希尔公布了2022财年一季报。其中,营收为708.1亿美元,同比增长8.77%,但较上一季度略为下滑,成为疫情以来营收首次环比下滑。

开年以来美股震荡下行,持有大量股票投资的伯克希尔也未能幸免,一季度利润较去年的117亿美元下滑约53%,至54.6亿美元。但是经营利润为70.4亿美元,与去年基本持平。巴菲特此前曾一再表示,由于股市容易波动,投资者更应该以经营性利润来评价伯克希尔的表现。

伯克希尔的股票回购放慢了速度,一季度回购32亿美元,较上一季度的69亿美元下降超50%。

由于一季度伯克希尔频繁大手笔投资,一季度末公司账上现金降至1063亿美元,是2018年三季度以来的最低水平。一季度里,伯克希尔先后购入70亿美元的西方石油股票和42亿美元的惠普股票,又以116亿美元买下保险公司Alleghany。

此外,伯克希尔还大幅增持了能源巨头雪佛龙,截至第一季度末,公司持有的雪佛龙股票总值259亿美元,约等于1.59亿股,较上一季度末持有的约3800万股翻了数倍。雪佛龙也成为伯克希尔投资组合的第四大个股,次于苹果、美国银行和美国运通股票。四家公司占到整体投资组合的66%。

巴菲特在股东大会上表示,一季度公司总共买入518亿美元的股票,卖出103亿美元。按此计算,一季度净买入总额为415亿美元,与2021年的74亿美元净卖出形成鲜明对比。

不过,伯克希尔的“买买买”似乎暂时告一段落。巴菲特在股东大会上表示,“我们在三周里急匆匆地花掉了400亿美元,现在我们已经回到更加懒洋洋的情绪中了。”