“投资显然更接近后一种,”张坤表示,考虑一个投资者通常要面对数十年投资生涯,建立稳定的投资体系,保持平和的心态,避免无效的对时间和财富的浪费,以及持续不断学习复用性强的知识,才更有希望在这场无限博弈中不断积累复利

3月30日凌晨,“顶流”基金经理、易方达基金副总经理张坤管理的基金悉数发布2022年报,其持仓中的隐形重仓股和最新观点也随之出炉。

据澎湃新闻记者比对后发现,排名第11至第20名的隐形重仓股中,持仓占比超过1%的“新面孔”竟然是三只美股半导体股——台积电、阿斯麦和超威半导体;此外,海吉亚医疗(06078.HK)获大幅加仓。

大幅增持医药行业

张坤是目前主动权益基金管理规模排名第二的基金经理,截至2022年末4只在管基金的总规模达到894.34亿元。

易方达蓝筹精选是张坤在管4只基金中规模最大的一只,截至2022年末,基金资产净值为570.75亿元。

2022年年报显示,易方达蓝筹精选的股票仓位基本稳定,张坤对结构进行了调整。行业方面,增加了医药等行业的配置,降低了科技等行业的配置;个股方面,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

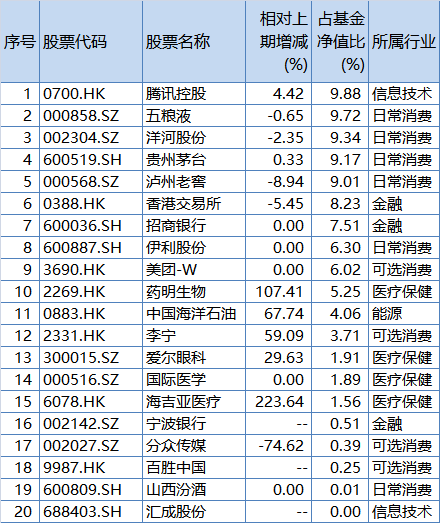

具体到个股,易方达蓝筹精选期末前十大重仓股并没有新面孔,仍然是腾讯控股(00700.HK)、五粮液(000858.SZ)、洋河股份(002304.SZ)、贵州茅台(600519.SH)、泸州老窖(000568.SZ)、香港交易所(00388.HK)、招商银行(600036.SH)、伊利股份(600887.SH)、美团(03690.HK)和药明生物(02269.HK)。

不过,由于基金的前十大重仓股此前已在2022年四季报中披露,因此在基金年报中,更值得关注的是基金经理的隐形重仓股。

2022年年报显示,易方达蓝筹精选排名第11至第20名的隐形重仓股中,相较2022年中报,海吉亚医疗(06078.HK)的持股数量大幅增加223.64%,中国海洋石油(00883.HK)、李宁(02331.HK)、爱尔眼科(300015.SZ)持股数量同样出现增加,而分众传媒(002027.SZ)遭到大幅减持。

易方达蓝筹精选2022年年报前20持仓个股,来源:Wind

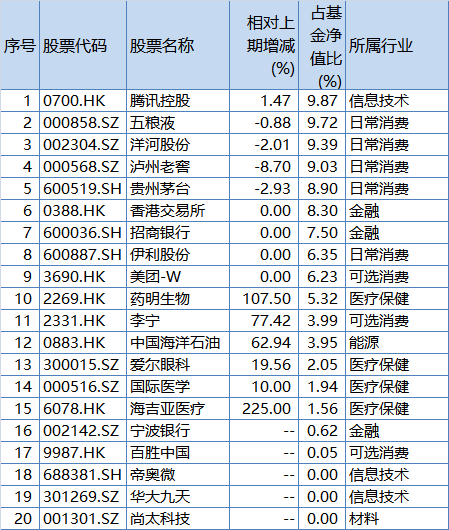

易方达优质企业三年持有基金的2022年年报隐形重仓股变动情况也较为相似,海吉亚医疗获大幅加仓,中国海洋石油、李宁、爱尔眼科、国际医学(000516.SZ)获不同程度增持。

易方达优质企业三年持有基金的2022年年报前20持仓个股,来源:Wind

抛弃脸书和泡泡玛特

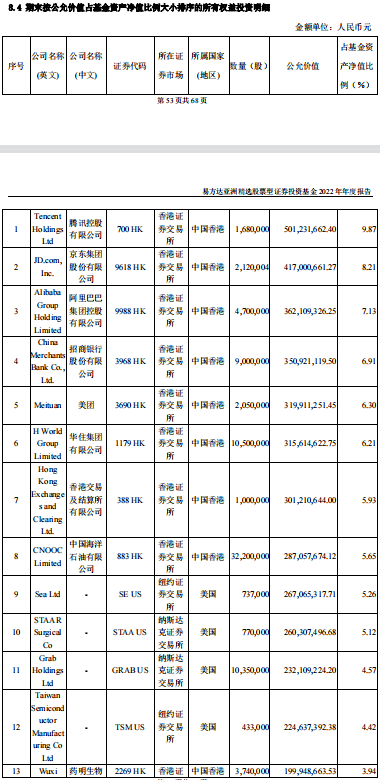

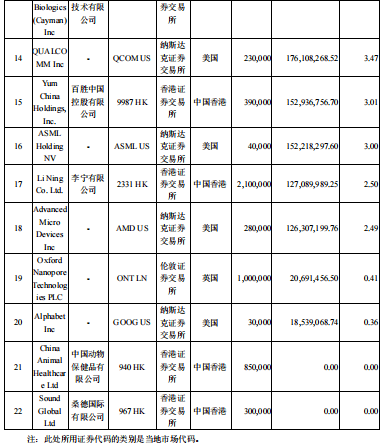

易方达亚洲精选虽然在2022年末规模仅有50.81亿元,是张坤在管基金中规模最小的一只,但其隐形重仓股的调仓力度却不小。

截至2022年末,该基金共持有22只个股,其中有18只占基金净值比例超过1%。除了前十大重仓股外,隐形重仓股“新面孔”竟然是三只美股半导体股——台积电、阿斯麦和超威半导体。

此外,获得加仓的还包括GRAB、药明生物(02269.HK)、高通、李宁和谷歌母公司ALPHABET。

而另一只科技股——脸书和“潮玩第一股”泡泡玛特(09992.HK)没有再出现在易方达亚洲精选全部持仓中。

对于这些调整,张坤在该基金2022年年报中写道,2022年股票仓位基本稳定,并对结构进行了调整,增加了医药等行业的配置,降低了金融等行业的配置;区域方面,组合更加均衡,增加了部分美国、东南亚等区域的优质上市公司的配置比例。个股方面,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

“不考虑间歇性的难以预测的泡沫化,投资者也需要一个较长的持有期才能获得扎实的市值增长”

2022年年报,张坤与投资者“谈心”的篇幅缩减至900字左右,但是仍然金句频出。

张坤首先指出,2022年,股票市场经历了几次波动和下跌,每一次市场的大幅下跌,股票都是在“打折促销”。

在他看来,有些投资者缺少对所持有企业的了解和信心,投资期限也较短;另外一些投资者对企业有更深的了解并且有足够长的持有期,当前者把股票卖给后者时,也把财富积累的机会卖给了后者。

“很多时候,那些不可知的概括性论断吸引了我们的注意力,而让我们忽视了具体的、可知的、有作用的分析。仅仅因为担忧短期经济形势的变化或者规避股市的短期波动,从而放弃买入甚至卖出一家具有长期盈利能力的公司,并不可取,这实质上是用一项不确定的原因去否定了一件更确定的事情。”张坤认为,单纯用所持有股票在某一年的市值变化来衡量投资结果并不合理。

张坤表示,更加合理的评价投资的指标应该是:1.公司每股盈利及每股自由现金流的增长;2.公司的护城河是否维持或者加深了。

此外,在张坤看来,股票相对于债券的最主要吸引力在于两点:1.净资产回报率高于债券的票息收益率;2.留存收益可以以类似高的回报率投资并获取回报。“我们认为评价投资的指标是用来确信股票依旧有吸引力的标准。只有在一个较长的周期里,留存收益才能体现出高回报率的投资成果,因此,不考虑间歇性的难以预测的泡沫化,投资者也需要一个较长的持有期才能获得扎实的市值增长。”

张坤还提到了频繁交易会带来两方面的成本:一是意志力方面,每做一次决定都会消耗一点意志力,频繁的交易会过度消耗意志力资源,从而导致平均决策质量的下降;二是财务方面,以2021年为例,A股上市公司合计净利润约5万亿元,而投资者所付出的交易成本合计达到了4000亿元,占比约8%,考虑较高的换手率水平,投资者高换手带来的交易成本一定程度上影响了长期的复利积累。

文末,张坤将自己对于竞争的两种理解,来映照投资。

他认为,一种是有限博弈,就像体育比赛一样会有结束的时候,在这种比赛中必须全力以赴,强调爆发力。另一种是无限博弈,竞争永远都在进行,讲究持续力,需要能够在其中自我调整和恢复。

“投资显然更接近后一种,”张坤表示,考虑一个投资者通常要面对数十年投资生涯,建立稳定的投资体系,保持平和的心态,避免无效的对时间和财富的浪费,以及持续不断学习复用性强的知识,才更有希望在这场无限博弈中不断积累复利