在成功闯关北交所“发审会”后,一致魔芋宣布二次下调发行底价,两次调整后,其发行底价累计下调了41%。 或受近期新股频现破发影响,多家公司计划调整发行方案,募资总金额缩水。

在成功闯关北交所“发审会”后,一致魔芋宣布二次下调发行底价,两次调整后,其发行底价累计下调了41%。

或受近期新股频现破发影响,多家公司计划调整发行方案,募资总金额缩水。

一致魔芋二次调整发行底价

拟北交所上市公司一致魔芋计划调整公开发行方案,主要涉及发行底价的调整,这已经是公司第二次下调发行底价。

一致魔芋称,根据证券市场的情况和维护股价稳定的需要,公司拟对公开发行上市方案的发行底价进行调整,调整前发行底价为16元/股,调整后发行底价为13.56元/股。除此调整之外,此次发行上市具体方案的其他内容不变。

今年12月8日,一致魔芋上会并成功通过。过会后,在宣布二次调整发行方案的同日,公司向证监会提交了公开发行的注册稿。

此前,公司曾于7月上旬对北交所公开发行方案进行调整,涉及发行数量和发行底价的下调:调整前公司拟公开发行不超过1941万股股票(未选择超额配售选择权的情况下),或者不超过2232.15万股(全额行使此次发行超额配售选择权的情况下);调整后发行不超过1688万股股票(未选择超额配售选择权的情况下),或者不超过 1941.2万股(全额行使本次发行超额配售选择权的情况下)。同时,发行底价由23元/股调整为16元/股。

两次调整后,一致魔芋的发行底价累计下调了41%。按照最新发行底价及计划发行数量上限计算,公司计划募资总额缩水至不超过26322.67万元。

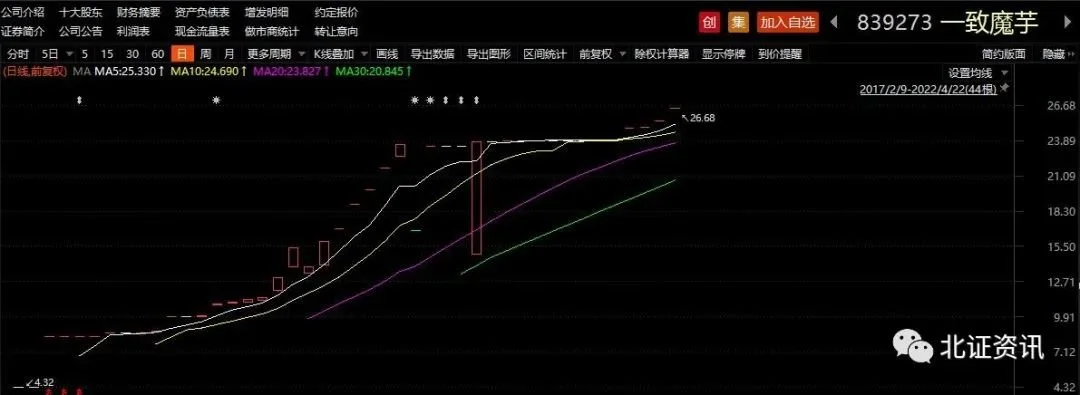

(一致魔芋挂牌新三板以来股价走势图)

目前的北交所新股几乎都以发行底价进行发行,这也意味着一致魔芋下调了发行价格。下调后,一致魔芋的发行底价大幅低于其停牌前一天的股价,申请北交所上市前该股出现了明显的上升行情,股价触及26.68元,创出历史新高。

多家公司调整发行方案

二次调整北交所公开发行方案的并不止一致魔芋,本周一过会的新赣江紧急宣布第二次调整北交所IPO方案。

新赣江同样表示,根据证券市场的情况和维护股价稳定的需要,公司对此次发行上市方案的发行股数进行调整:调整前,全额行使本次股票发行超额配售选择权的情况下不低于1963.63万股(含本数);在不考虑超额配售选择权的情况下,拟公开发行股票不低于1707.5万股(含本数)。

调整后,新赣江此次发行股份数量上限明确,全额行使本次股票发行超额配售选择权的情况下不超过1963.625股(含本数)。在不考虑超额配售选择权的情况下,拟公开发行股票不低于1706.01万股(含本数)且不超过1707.5万股(含本数)。

即将上会的利尔达也宣布调整北交所公开发行方案,调整前公司拟公开发行股票 4000万股(含本数,不含超额配售选择权);包含采用超额配售选择权发行的股票数量在内,公司发行股票数量不超过4600万股。发行区间为 8.00-16.00元/股。

调整后利尔达拟公开发行股票3000万股(含本数,不含超额配售选择权),包含采用超额配售选择权发行的股票数量在内,公司此次拟发行股票数量不超过3450万股(含本数)。发行底价7.00元/股。在发行底价和发行数量下调后,利尔达计划募资缩水至不超过24150万元。

处于审核问询阶段的民士达,已经计划下调发行底价。公司同样表示根据证券市场的情况和维护股价稳定的需要,调整前发行底价为15.00元/股,调整后发行底价为9.22元/股,下调幅度为38.5%。

这些公司调整稳定股价方案

在调整北交所公开发行上市方案的同时,部分公司还计划调整稳定股价方案。

尚在审核问询阶段的华原股份,日前宣布修订稳定股价措施的启动条件,修订后新增了“自公司股票在北交所上市之日起第一个月内,公司股票出现连续10个交易日的收盘价均低于此次发行价格”的条件;此外按照稳价方案,自公司股票上市之日起第二个月至三年内,公司股票收盘价连续20个交易日均低于最近一期经审计的每股净资产,将启动公司稳定股价的预案。