袁芳卸任后持有人该怎么办?医药最近的回调是否到了阶段性底部?中字头的个股有无投资机会?纯债基金收益下跌如何判断是不是踩雷?一起来看。

这周的市场,从指数表现看有点“鸡肋”,上证一直在3100附近徘徊。不过消息面上倒是蛮丰富的一周,明星基金经理卸任、债券基金下跌余波未平、再现暴跌产品、易主席的一番话带动中字头板块利好不断等等。

本周我们依旧选择了一些大家感兴趣的问题,为大家进行解答,比如袁芳卸任后持有人该怎么办?医药最近的回调是否到了阶段性底部?中字头的个股有无投资机会?纯债基金收益下跌如何判断是不是踩雷?一起来看。

提问1

老师,现在纯债也回调,闲置资金用来买什么?袁芳走后,工银圆兴怎么办?接管的鄢耀怎么样?如果更换产品,换成谁的基金比较好?

袁芳离职的确是本周的重磅消息了,毕竟是明星基金经理,持有人较多,大家很关心持有的产品该怎么办。

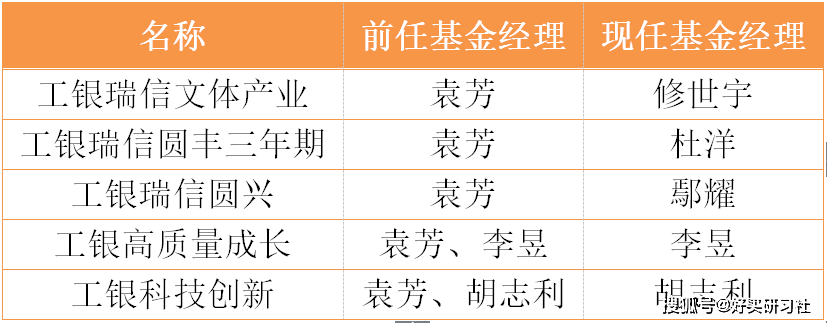

数据来源:wind

袁芳的在管产品分别交给了5位工银瑞信在任的基金经理管理:鄢耀、杜洋、修世宇、李昱、胡志利。其中,李昱和胡志利是和袁芳有共管产品的经验的。

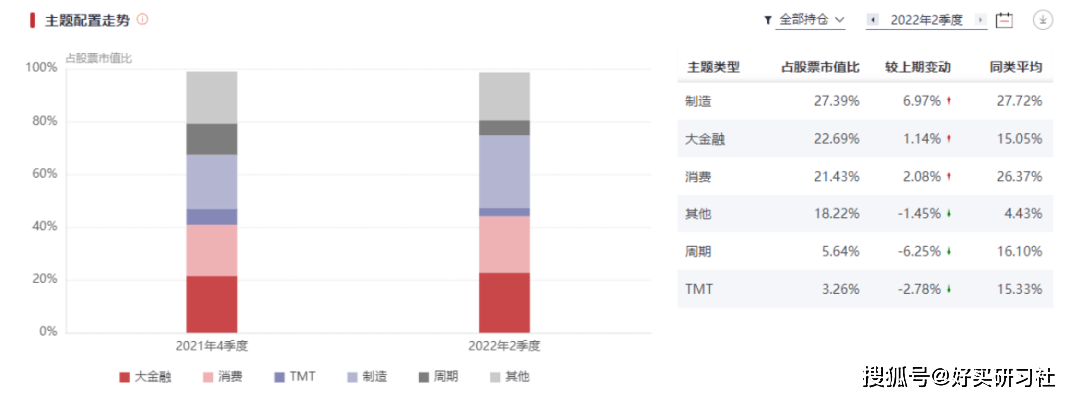

回到工银圆丰这只产品,鄢耀的能力圈和投资风格和袁芳还是不太一样的,袁芳以投消费为主,还有部分军工、互联网、医药、新能源、地产这些行业的少数龙头股,鄢耀则聚焦大金融、大消费、TMT科技成长这些板块,他的代表产品是工银核心优势,可以参考持仓看到这个特点,鄢耀的产品的业绩表现很不错,尤其是2021年下半年。

数据来源:好买基金研究中心,截至2022/6/30

由于擅长的投资方向不太相同,鄢耀大概率会按照自己的所长对工银圆兴现有的投资方向有所改变,业绩不一定会差。另外值得一提的是,鄢耀算是工银瑞信钦点的接盘名将了,今年9月份王君正离职时候,产品也是交给他接管。从这个角度看,很多时候,候补队员反而是最强的。

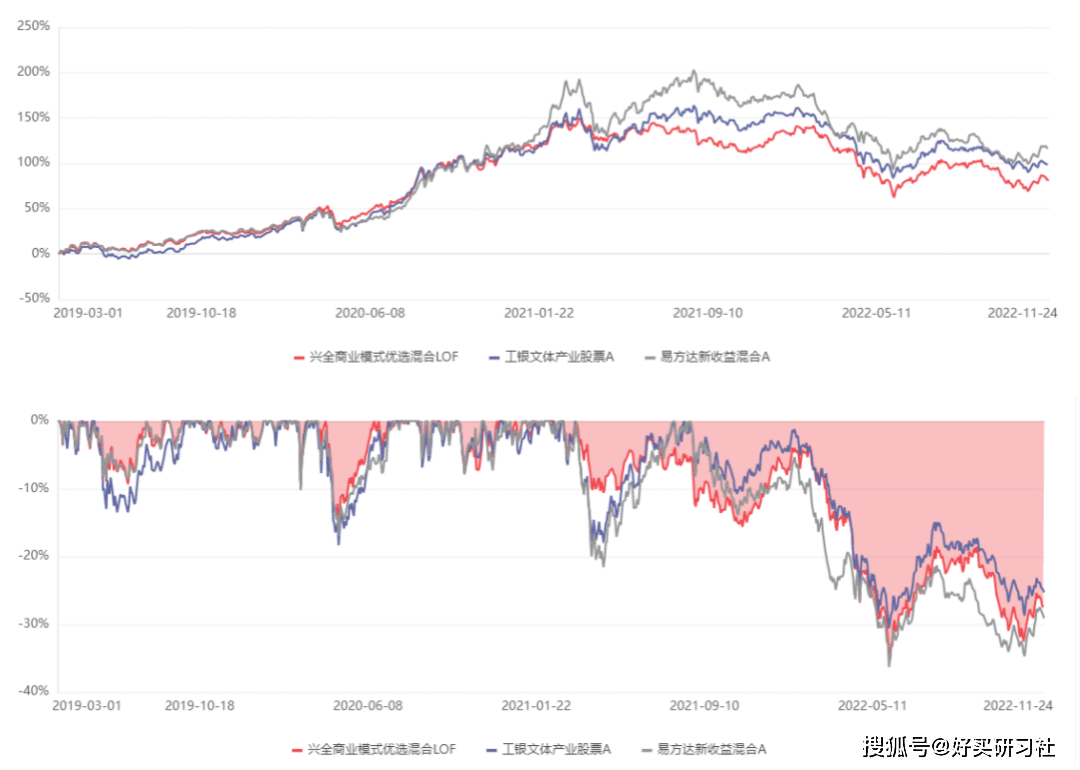

袁芳长期重仓消费、科技两大行业,但也是均衡型选手,换手率较高在300-500% 之间。按照她过往的业绩同类、风险水平相近、行业较为均衡的特点,比较接近的产品有2只:乔迁的兴全商业模式、张清华的易方达新收益。

数据来源:好买基金研究中心,截至2022/11/24

具体来看,相比较袁芳,乔迁要稍微弱赛道一些,且回撤控制更好。袁芳重仓食品饮料和电子,两者合计占了基金将近40%的仓位,乔迁则一般会重仓3-4个行业,单一行业仓位都控制在10%-15%之间;张清华则比袁芳更强赛道些,新能源、医药、电子计算机合计占股票仓位的75%左右,也因为赛道性质更强,回撤要高于袁芳。

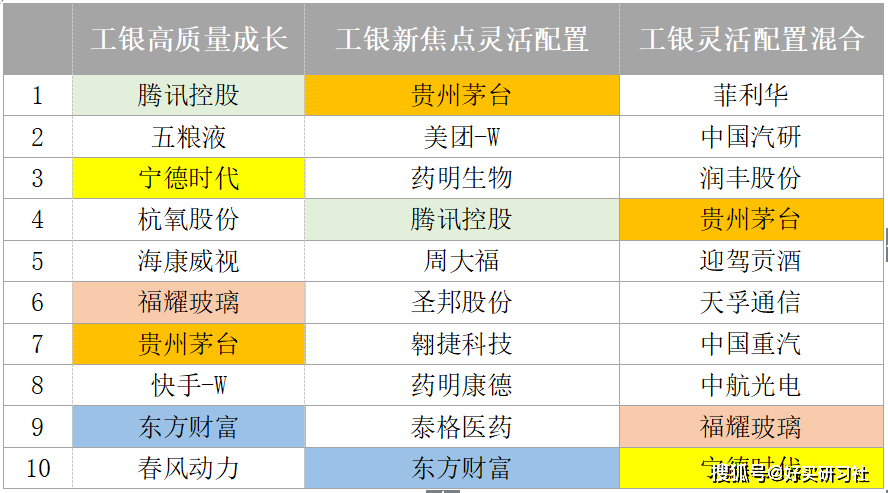

如果依然想买工银瑞信内部的产品,李昱和袁芳有共同管理工银高质量成长将近2年的时间,而且对比李昱独立管理的2只基金和工银高质量成长可以发现,他俩的选股还是有挺多重合的。所以,也可以转化到李昱继续管理的工银高质量成长上。

数据来源:好买基金研究中心,截至2022/9/30

提问2

最近医药板块大幅度回调,是什么原因?疫情多点扩散复发,不是应该利好医药板块吗?医药板块能否定投了?

近期医药板块回调和市场预期变化、资金获利压力有关,而并非基本面变化。一方面,短期医药反弹较多,资金面上出现了交易过热的情况,有调整的需要,另一方面,疫情变化、集采政策变化等消息面因素也有影响,短期不确定因素仍存,医药板块筑底震荡局面仍未得到实质性的改变。

尽管这一周小幅回调,但整体看四季度医药表现还是上涨。大家可能看到之前涨的很好的医药物流、中药板块等是和疫情相关的,但是这个逻辑链反向不一定成立,也就是疫情的扩散并不能直接带动医药板块利好。

我们在分析行业或者个股时候一般要看基本面、政策面、资金面这“三碗面”,近期的回调主要是资金面的,带一点政策面,所以总体可以继续定投的。

数据来源:wind,截至2022/11/23

另外,申万医药生物指数现在的估值约24倍,处在近5年 6.55%的分位点,还是比较偏低估的。从长期来看,医药医疗这个大板块总体上还是属于长坡厚雪的赛道,近5年范围内最低点附近的估值,可以缓慢小笔加仓定投,同时提醒大家,单行业主题基金占权益基金仓位的比例不建议高于20%。

提问3

最近有种趋就是中字头公司价值重估,有没有指数推荐?

周一(11月21日)易主席发声——上市公司尤其是国有上市公司,要“练好内功”,也要进一步强化公众公司意识,主动加强投资者关系管理,让市场更好地认识企业内在价值。”

此后周二、周三连续两天多只中字头个股涨停,仅周四小幅回调。很多伙伴也好奇该类型的基金或者指数有没有推荐。

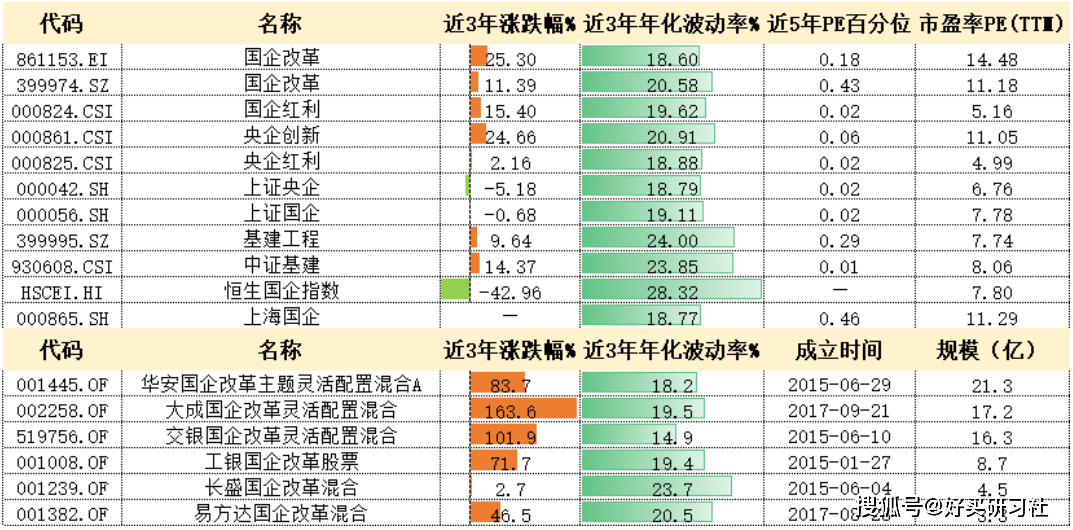

为大家盘点一下含"中"率高的指数,以及它们现在的估值——

数据来源:wind,截至2022/11/22

另外,我搜索了含有“央企/国企改革”字段的相关主题基金(股混类),去掉规模不足3亿的,总共有6只。可以发现,和相关主题指数相比,部分成立时间较早的该类主题基金如大成国企改革、交银国企改革近3年跑出了163%、102%的不错收益,大大超过主题指数和偏股混合基金指数,整体来看,仅长盛国企改革1只基金没有跑赢相关指数。且主动管理产品的波动率和指数相比并无太大差异。

历史上国资委央企上市企业在熊市中较有韧性,但牛市中估值弹性较弱。总结来说即基本面优质但投资价值似平相对有限,但是在当前市场环境羸弱和国企改革持续推进的背景下,上市央企或迎来配置时机。如果对这个概念有兴趣,可以考虑小仓位配置相关主动管理基金。

提问4

我有二三十只混合基金,每年看到绩优的基金就想买,原来的基金还亏损又没卖,请问要怎么精简基金数量?

20-30只是有点多了,一般建议大家股票+混合型基金持有10只左右,即可有效分散风险。

每年买绩优基金这个策略是不建议的,尤其是近几年。近几年市场风格轮动非常快,很多表现好的基金经理非常新锐,管理年限不足3年的比比皆是,经常是“各领风骚仅一年”,所以对于个人投资者来说,这种“追涨”的行为比较容易导致亏损。

因为不了解具体持有基金的明细,建议使用好买基金APP中的【基金PK】工具,如果是相关性高(将近1)的,或者基金穿透后行业占比非常类似的,大小盘、成长价值风格分布类似的,这些都可以合并;如果PK后发现某一个行业或者某种风格占比太高,可以考虑在可容忍的浮亏范围内进行调整。最终的持仓最好是大小盘均衡、成长价值均衡、行业均衡为主的状态。

提问5

如果纯债基金下跌,如何判断是否踩雷?如何判断是否应该卖出还是继续持有?

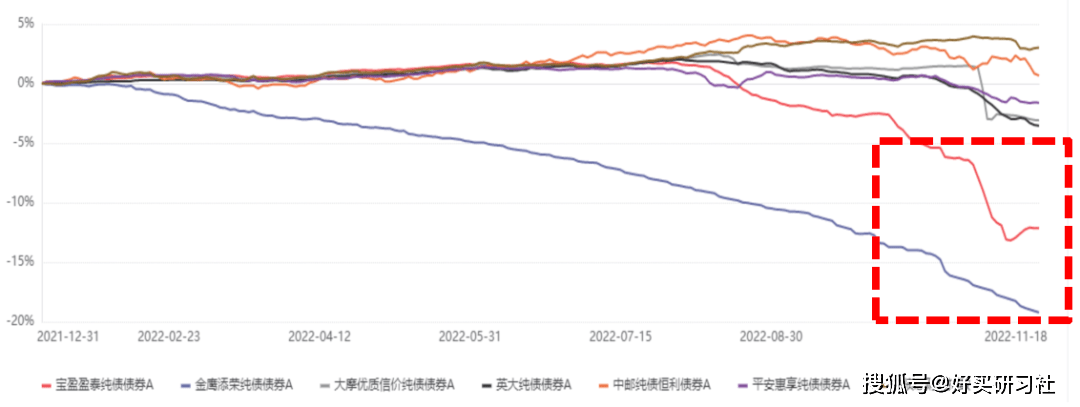

数据来源:好买基金研究中心,截至2022/11/18

如果确定是纯债基金,主要有2种方法可以来判断是由于市场利率环境变化导致的收益下降还是踩雷:

1)和同类同期其他债券基金对比:我们列举了6只纯债基金和中债财富指数,可以明显看到两只纯债基金跌幅达到10%以上,这种短期内的断崖式下跌一般不会是利率变化导致的,而是踩雷了。

而其它几只纯债基金,和中债总财富指数跌幅差不多,说明是和债券市场环境有关,即和利率变化相关。

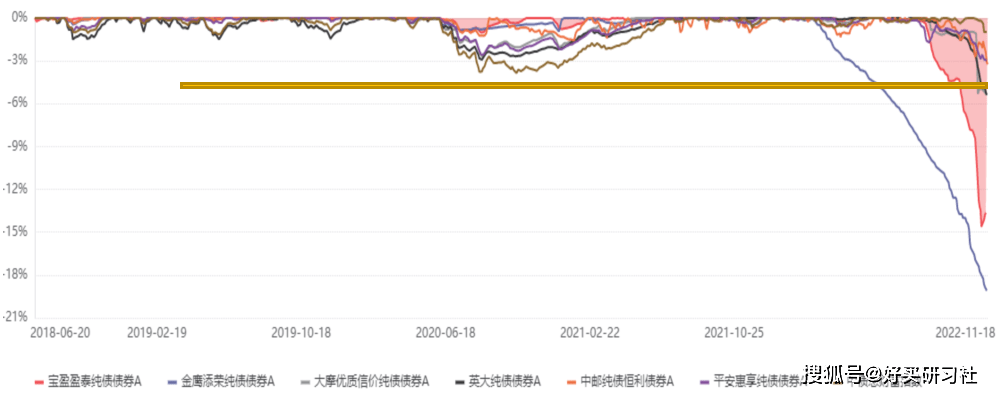

2)和自己的历史比:

数据来源:好买基金研究中心,截至2022/11/18

作为债券基金,历史上大部分时候的回撤水平都不会差太多,但是如果踩雷,回撤就会非常明显了。上图还是前述6只产品的回撤对比,可以看到,每只产品历史上的回撤基本在5%以内,但暴雷后回撤达15%以上。

踩雷的基金一定要卖掉,不要留恋。

而如果是受市场利率影响导致的下跌,如果回撤控制地较好,那不用担心,可以继续持有。

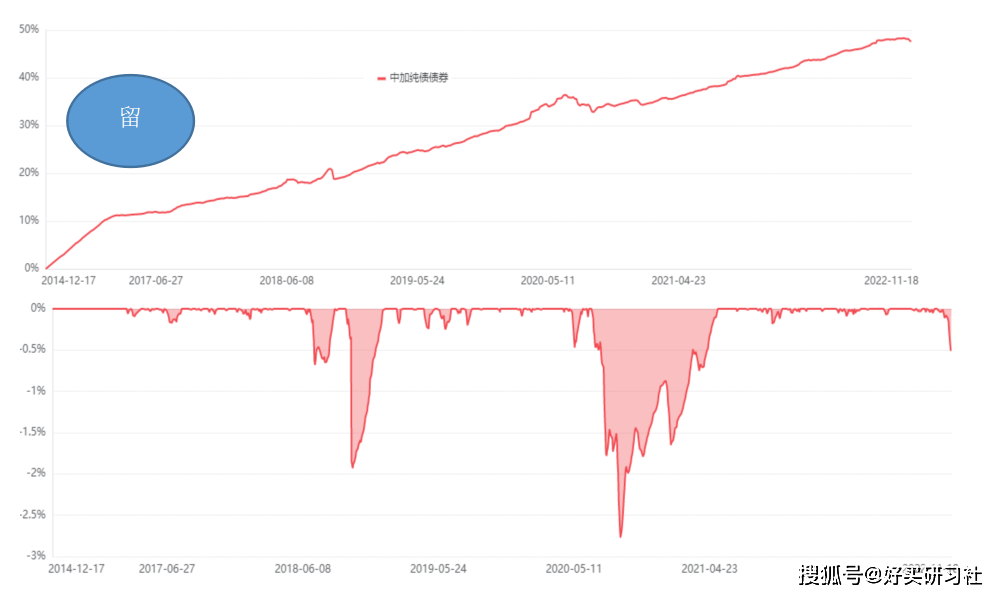

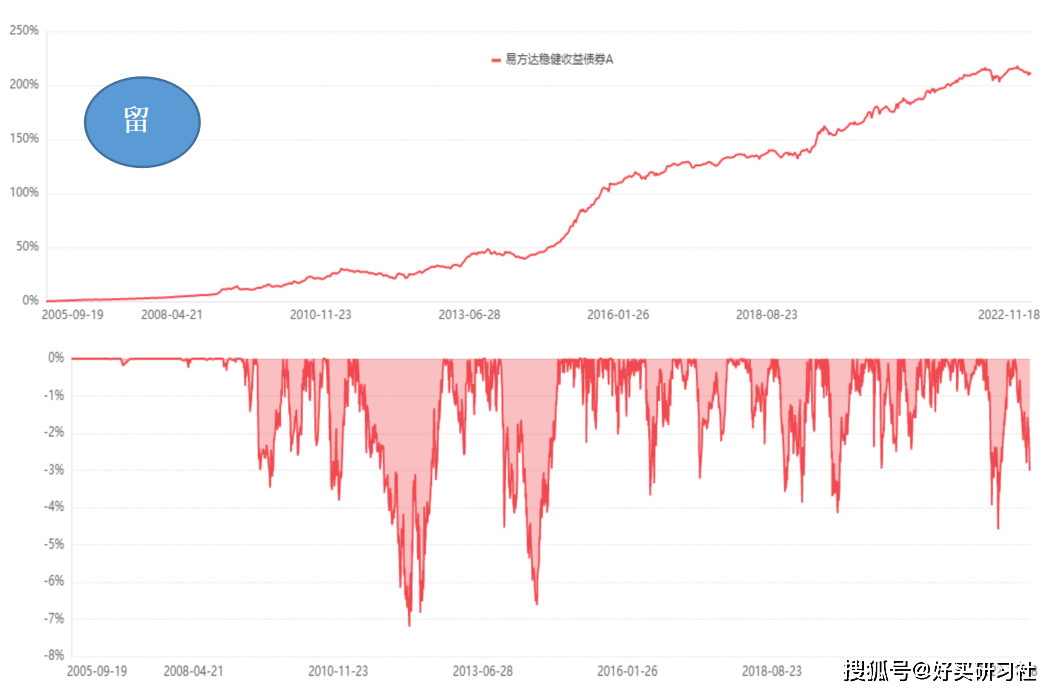

以中加纯债、易方达稳健收益债券两只产品为例,二者在近期的债券风波中风险控制都很强,回撤很小。

数据来源:好买基金研究中心,截至2022/11/18

其中,中加纯债近期的回调仅0.5%左右,收益曲线非常平滑,持仓主要是永续债、政策性金融债、短融券、中期票据等国家信用背书的低风险债券。再如易方达稳健收益,这是一只含有10%-15%权益仓位的产品,虽然最近也有2%-3%的回撤,但是就对应股票仓位来说,回撤算是控制地很好了,而且2005年以来历史最大回撤仅约7%,整体的风险收益比较高。