比如,后面还看好光伏吗?半导体还会继续回调吗?上投摩根的明星基金经理孙芳离职,她的继任者如何?债基下跌,要止盈吗?赛道基金的买卖时点是不是主要看赛道估值的历史百分位,跟股债利差关系不太大?

本周,大热的新能源板块突然熄火,通信、半导体等成长板块也受到重挫,让投资者不知所措。在本周四下午的专场答疑中,我们收到许多投资者发来的问题,这里挑几个具有代表性的和大家聊聊。

比如,后面还看好光伏吗?半导体还会继续回调吗?上投摩根的明星基金经理孙芳离职,她的继任者如何?债基下跌,要止盈吗?赛道基金的买卖时点是不是主要看赛道估值的历史百分位,跟股债利差关系不太大?

提问1

老师你好,请问下半年还看好光伏吗?有20%仓位,10个点盈利,要止盈吗?

光伏作为绿电,发展前景仍然非常广阔,投资价值也会进一步凸显。只是目前,上游硅料价格猛涨,中游的组件厂的盈利能力已经受到影响,而下游的建设需求也受到一定程度的压制。上下游发展极不平衡,赛道内个股出现严重分化,行业可能面临洗牌。加上光伏板块已经涨了很多,估值炒的比较高了,短期的回调风险比较大。你的持仓中,单一光伏赛道的仓位都已经20%了,比较高,可以考虑部分止盈。

提问2

半导体还会继续回调吗?

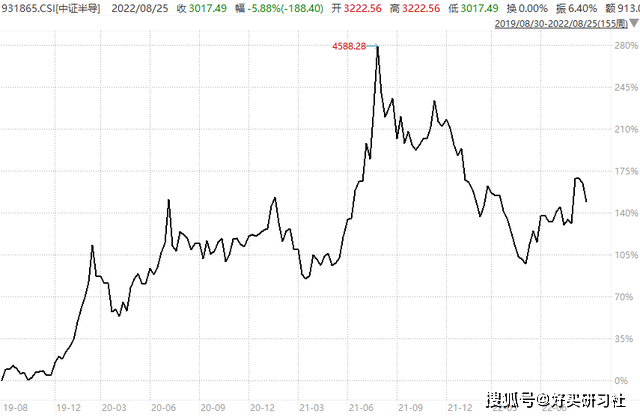

也不是没可能啊。半导体行业的压力还是蛮大的,整个行业都处于周期下行阶段,半导体芯片砍单、降价的风暴扩大、台积电三大客户下调了订单量等等,导致目前市场对半导体有些担忧。

但这个行业投资的是长期,波动也要大一些,如果你能接受,并且做好了长期持有的准备是可以投资的,否则不必眼红这个赛道的收益。

如果你想买,但纠结的是什么时候可以进场,在仓位允许的情况下,现在定投也是OK 的。因为目前位置很低,即便继续回调,你的成本也不会太高,定投还能帮你继续收集便宜的筹码。如果不回调,那就是买在了相对低点。

数据来源:wind,时间截至2022.8.25

如果你已经有仓位了,想着卖出,那建议再忍忍,毕竟现在卖有点亏,卖了之后大概率后面你是买不回来的(你会因为总想着再等等而错过)。但如果仓位重,忍不了,那怎么舒服怎么来,趁反弹卖掉换个心安也没问题。

提问3

老师好,赛道基金买卖时点是不是主要看估值历史百分位,跟股债利差关系不太大?谢谢!

在买赛道基金时,主要看该行业指数的估值水平,低估买入,高估卖出,不过也可以结合股债利差综合判断。

股债利差反映的是整个市场的情况,比如股债利差处在高位,说明股票性价比很高,当时的市场跌的差不多了,通常这个时候,大部分行业的位置都比较低(毕竟个体共同构成整体),因为市场不好的时候,赛道也很难独善其身,可以考虑加仓。当然,不排除部分行业与市场的步调不同。相反,市场好的时候,赛道也更有可能分一杯羹。总的来说,赛道和市场是互相影响,互相验证,应该结合着去看,就跟我们买个股也不能忽视了大盘一样。

提问4

上投摩根核心优选的基金经理孙芳离职,挺可惜的,老师怎么看继任者?

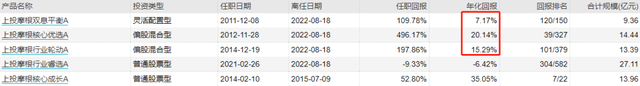

孙芳自2003年入行,2011年底开始担任基金经理,从业经验近20年,基金管理经验也超过10年了。上投摩根核心优选是她业绩最好的一只基金,主要投的是科技,还有一些消费,管理近10年来,年化回报20.14%,与全市场基金相比,这个成绩非常好了。唯一的缺点就是回撤太大,2021年初的回撤超过20%,今年的回撤超40%,很容易拿不住。

孙芳历任基金

数据来源:wind,时间截至2022.8.26

这只基金的继任者是倪权生,虽然是2019年才加入的上投摩根,但他从2015年就开始管基金了,管理经验很丰富。此前在浙商基金的业绩非常出色,加入上投摩根之后的成绩也还不错。

代表基金是上投摩根成长先锋,2019年12月底任职以来,年化回报19.04%,同期同类排名前36%。向上弹性不如孙芳,但向下风险比孙芳的低。

数据来源:Wind;数据截止日期:2022.8.26

这和他的投资理念有关。倪权生是上投摩根均衡派的代表,从不要求一年维度下的极致排名,而是希望能保持较长时间,每年都能排在前三分之一的分位数。所以,他不会在某一个行业或者风格上暴露太多风险,整体看风格较为均衡,有时候适度偏成长一些,有时候适度偏价值一些,能够适应各种市场风格。目前偏成长,对科技板块布局较多。同时,他比较看重估值,当估值高了,就换成性价比更高的标的,因此回撤控制的也不错。

倪权生历任基金

数据来源:Wind;数据截止日期:2022.8.25

提问5

老师你好,最近债也在跌,请问纯债基回撤不会大吧?手里的债基有5个多点的盈利,需要止盈吗?

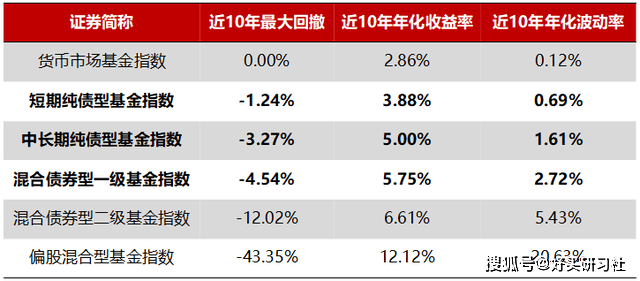

其实还好呀,万得中长期纯债基金指数只有很小的波动。不知道是不是你持有的基金遇到了特殊情况。

两种情况会导致纯债基金出现较大的下跌。

一是基金有可转债仓位。可转债的股性较强,如果有可转债,基金的波动就会大一些,当然收益弹性也会大一些。如果是这种情况,不用担心,最近股市波动大,带有转债仓位的债基出现波动也很正常,就看你喜不喜欢这种类型的基金了(说明:今年5月债基类型被重新划分,纯债基金中投资可转债的被归为一级债基或者二级债基,你买的有没有可转债仓位,以基金持仓为准,可以看看基金的定期报告,里面会写可转债的配置情况);

二是基金踩雷了。如果踩雷,基金的净值会在一两天内出现剧烈的波动。可以查一下基金持有债券的新闻,看看有没有踩雷信息。如果踩雷了,可以考虑卖掉。

通常来讲,纯债基金还是比较稳的,长期看是一条稳步向上的曲线,我们此前统计过,过去十年间,万得中长期纯债基金指数的最大回撤是3.27%,也就是连4%都不到。虽然现在国债收益率处于低位,继续下行的空间不大,债基的机会也不大,但债基我们更多的是作为长期资产配置工具,平滑组合波动,所以债基择时意义不大,不着急用钱的话,拿着就好了。当然,如果你此时组合股票类资产的配比较低,倒是可以降低债的配置,增加股的配置。

数据来源:wind,时间截至2022.3.21

本文完,如果喜欢就点个“赞”和转发吧。

本文系好买研习社原创,如需转载,请在文章开头注明来源于“好买研习社”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。

免责条款:本文内容为基于公开资料研究完成,并不构成投资建议。投资者应审慎决策、独立承担风险。