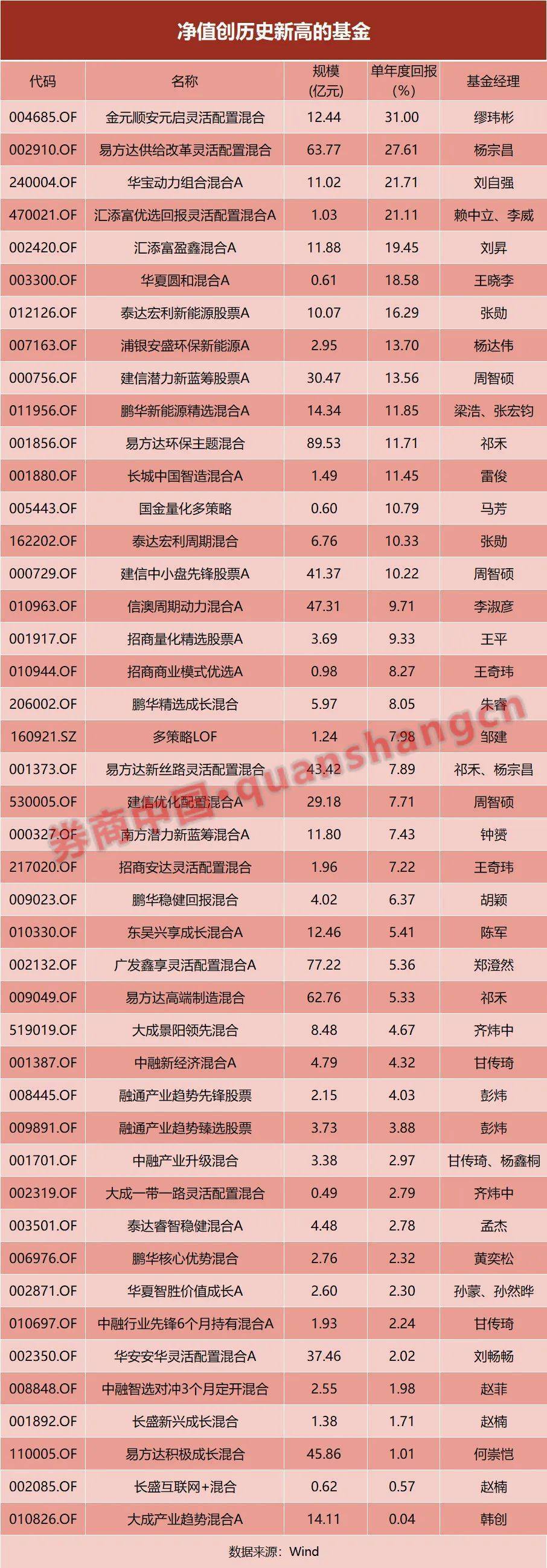

Wind数据显示,截至8月16日,剔除成立不足1年的基金,最新股票仓位比例超50%的主动权益基金中,有44只产品净值创下历史新高,这意味持有上述基金的持有人均实现了盈利。这些基金有何特点?净值逆市的秘诀是什么?

在震荡市中,仍有不少权益类基金净值不断攀高。

2022年以来,沪深300指数下跌14.64%,权益型基金整体表现也不佳,其中普通股票型基金、偏股混合型基金和灵活配置型基金指数分别下跌11.78%、11.25%和6.76%,在各类资产排名中靠后。

好在近期市场企稳,人气逐渐恢复,一些优秀基金经理依靠超众的行业配置与选股能力,带领旗下基金产品净值创下历史新高。Wind数据显示,截至8月16日,剔除成立不足1年的基金,最新股票仓位比例超50%的主动权益基金中,有44只产品净值创下历史新高,这意味持有上述基金的持有人均实现了盈利。这些基金有何特点?净值逆市的秘诀是什么?

44只主动权益基金净值创下历史新高

今年已过去大半,A股市场走势震荡,结构化行情显著,对基金经理的管理能力提出更高要求。数据来看,主动权益基金走势也极为分化,年内净值表现最高与最差的相差近100%,多数基金净值回报年内仍未翻红。

今年的市场行情下,能够杀出重围,为基金持有人提供正回报的基金产品尤为稀缺,基金净值不断创出历史新高的基金更是凤毛麟角。

截至8月16日,最新股票仓位占基金资产比例超50%的权益基金中,有44只产品净值创下历史新高。

具体来看,今年回报超10%且净值刷新历史新高的主动权益型基金仅有15只,如缪玮彬管理的灵活配置混合、杨宗昌管理的易方达供给改革灵活配置混合、刘自强管理的A、赖中立和李威管理的灵活配置混合A以及刘昇管理的汇添富盈鑫混合A年内回报分别为31%、27.61%、21.71%、21.11%和19.45%。

金元顺安元启灵活配置混合基金是今年的热门基金,相较于其他主动权益基金动辄30%、40%的最大回撤,该基金自2017年成立以来最大回撤仅14.43%,并且基金净值屡创新高,今年回报超30%。

多重仓地产、资源和新能源

4月底以来,A股反弹力度最大的就是板块,一些基金经理则凭借着优秀选股能力和择时能力,重仓新能源为基金净值带来丰厚回报,如汇添富优选回报灵活配置混合、泰达宏利新能源股票A和A等,即便年初经历大幅回撤,但是抓住新能源反弹行情,最新净值纷纷创下新高。值得注意的是,今年大多数新能源主题基金仍未能收复年初的失地,基金净值距离历史最高点也有不少距离。

除了新能源,上述基金净值创新高的基金产品中,也有不少基金不走寻常路,不依靠押注新能源板块,基金净值也站上了历史新高。

如易方达供给改革灵活配置混合今年二季报有兖矿能源、、等资源股。正如其名,该基金持续关注受益于供给侧改革、有的企业,并根据行业景气度、企业经营节奏、估值水平变化调整个股权重。行业配置上,该基金表示二季度在市场大幅调整中增加了汽车零部件板块的配置,保持了稳增长相关的煤炭、电解铝等板块的配置。

华宝动力组合混合A重仓股有保利发展、、、、和万科A等地产股和半导体,A重仓股有、、、、和等装饰、军工股。建信潜力新蓝筹股票A重仓煤炭、消费股等。

值得注意的是,上述不靠押注新能源而取得优异成绩的基金经理,不少是担任基金经理不久的新秀。如2020年才担任基金经理的周智硕任职时间不足2年,而其管理的建信潜力新蓝筹股票、股票和混合3只产品净值均在近期刷新历史最高纪录,年内净值分别上涨13.56%、10.22%和7.71%,其管理规模也迅速从不足5亿元提升至最新的100亿元。

持有人争相认购,11只创新高产品大额限购

船小好调头,上述净值创新高的基金产品最新规模均不足百亿元,规模最大的是、灵活配置混合A和易方达供给改革灵活配置混合,最新规模分别为89.53亿元、77.22亿元和63.77亿元,规模不足亿元的有混合、、华夏圆和混合、+混合和招商商业模式优选。

由于业绩好,净值创新高的基金快速引起投资者的关注。易方达环保主题混合、建信潜力新蓝筹股票、信澳周期动力混合、广发鑫享灵活配置混合和易方达供给改革灵活配置混合在二季度规模均增加了10亿元以上。

如祁禾管理的易方达环保主题混合、易方达混合和灵活配置混合在二季度修复年初净值回撤,近期净值均创下了历史新高,这三只产品的规模在二季度都得到提升。

A股整体市场表现震荡,管理规模迅速提升后,是否会影响基金经理操作?一些基金经理表示,为保证基金的稳定运作,保护基金份额持有人利益,选择了暂停大额申购,如建信潜力新蓝筹股票、、广发鑫享灵活配置混合、华夏智胜价值成长、华安安华灵活配置混合和趋势混合等,而金元顺安元启灵活配置混合则直接宣布从8月22日起暂停申购。