杉杉股份、科达制造公布GDR发行价格、发行结果等事宜,意味着此前筹划的GDR发行成功完成,两公司将于7月28日(本周四)正式在瑞士证券交易所上市。这意味着,该两公司将 成为“沪伦通”扩容后首批进入瑞士资本市场的中国公司。

从今年3月中旬开始,三一重工首先筹划GDR发行,并在瑞交所上市,其后,超过10家A股上市公司申请GDR发行。

7月24日晚间,杉杉股份、科达制造公布GDR发行价格、发行结果等事宜,意味着此前筹划的GDR发行成功完成,两公司将于7月28日(本周四)正式在瑞士证券交易所上市。这意味着,该两公司将 成为“沪伦通”扩容后首批进入瑞士资本市场的中国公司。

其中,杉杉股份确定的本次发行价为每份GDR 20.64美元,发行数量为1544.23万份,募集资金约为3.19亿美元;科达制造本次发行价为每份GDR 14.43美元,发行数量为1200万份,募集资金总额为1.73亿美元。

另外,格林美公告,本次发行的GDR的价格区间初步确定为每份GDR12.16美元至12.52美元。本次发行GDR的发售期为2022年7月25日(中欧夏令时间)当日。公司预计本次发行GDR的最终数量和价格将根据国际市场发行情况并通过簿记建档于2022年7月25日(中欧夏令时间)左右确定。

杉杉股份、科达制造28日将登陆瑞交所

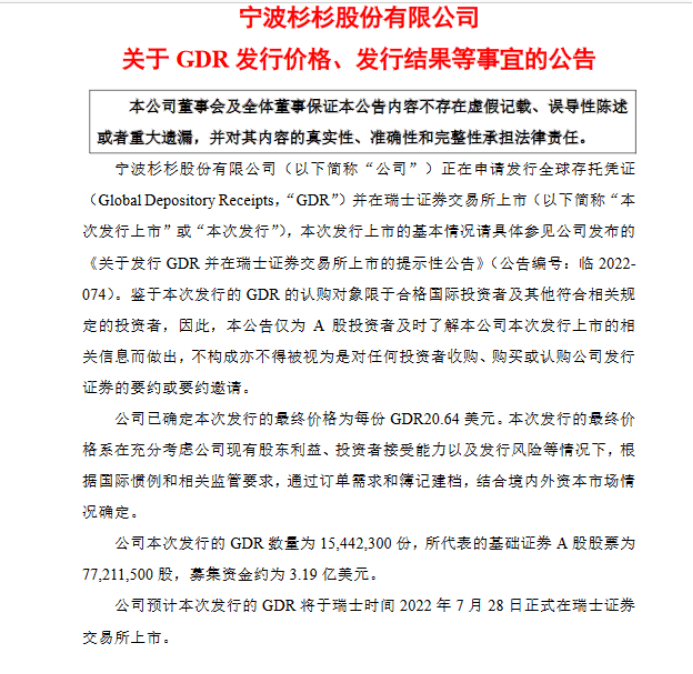

杉杉股份24日晚间公告,公司正在申请发行全球存托凭证(GlobalDepositoryReceipts,“GDR”)并在瑞士证券交易所上市。

公司已确定本次发行的最终价格为每份GDR 20.64美元,本次发行的GDR数量为1544.23万份,所代表的基础证券A股股票为7721.15万股,募集资金约为3.19亿美元。

公司预计本次发行的GDR将于瑞士时间2022年7月28日正式在瑞士证券交易所上市。

公司此前提示,公司本次发行的GDR自上市之日起120日内(以下简称“兑回限制期”)不得转换为A股股票。在兑回限制期满后,合格投资者可以通过跨境转换机构将GDR与A股股票进行跨境转换。跨境转换包括合格投资者通过跨境转换机制注销GDR并将对应的A股股票售出以及买入A股股票并生成新的GDR。

本次发行的GDR上市后,合格投资者除通过国际订单市场买卖GDR外,也可通过跨境转换机构将GDR与A股股票进行跨境转换。跨境转换包括将A股股票转换为GDR(以下简称“生成”),以及将GDR转换为A股股票(以下简称“兑回”),具体而言:

(1)生成:跨境转换机构可以根据投资者的指令通过委托上海证券交易所会员买入A股股票并交付存托人,进而指示存托人签发相应的GDR并交付给投资人。由此生成的GDR可以在瑞士证券交易所交易。

(2)兑回:跨境转换机构可以根据投资者的指令指示存托人注销GDR,存托人将该等GDR代表的A股股票交付跨境转换机构。跨境转换机构可以委托上海证券交易所会员出售该等A股股票,将所得款项交付投资人。

公司指出,根据境内的相关监管规定,公司本次发行的GDR自上市之日起120日内不得转换为A股股票。

另外,根据中国证监会核准,公司GDR存续期内的数量上限与本次GDR实际发行规模一致,因公司送股、股份分拆或者合并、转换比例调整等原因导致GDR增加或者减少的,数量上限相应调整。

公司还指出,在兑回限制期满后,GDR可以兑回为A股股票并在上海证券交易所出售,因公司送股、股份分拆或者合并、转换比例调整等原因导致GDR增加或者减少的,对应的A股数量上限相应调整。

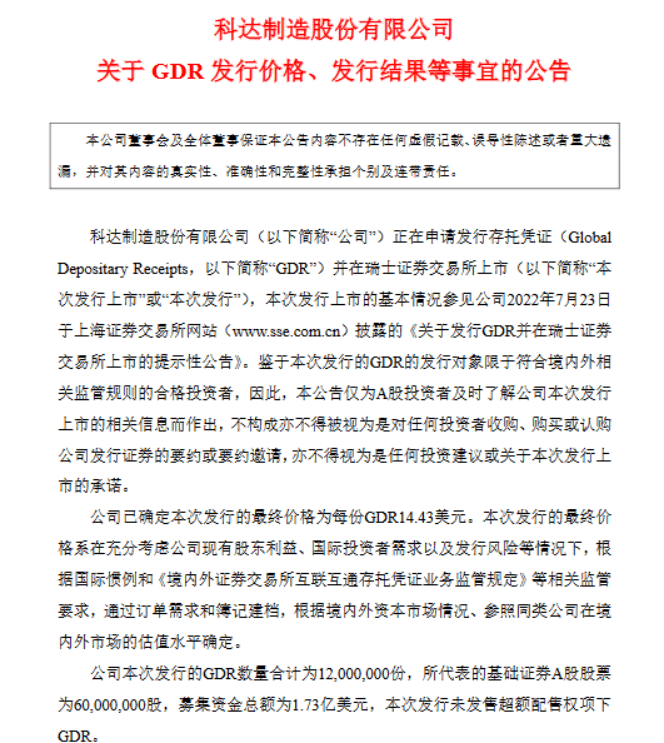

科达制造亦在24日晚间公告,公司正在申请发行存托凭证(GDR)并在瑞士证券交易所上市。

公司已确定本次发行的最终价格为每份GDR 14.43美元。公司本次发行的GDR数量合计为1200万份,所代表的基础证券A股股票为6000万股,募集资金总额为1.73亿美元,本次发行未发售超额配售权项下GDR。

公司预计本次发行的GDR将于瑞士时间2022年7月28日正式在瑞士证券交易所上市。

还有这些公司在路上

同日晚间,格林美发布公告称,公司拟初始发行不超过1957.23万份GDR,其中每份GDR代表10股公司A股股票。此外,公司及独家全球协调人CLSA Limited可共同行使增发权发行不超过861.18万份GDR;CLSA Limited作为独家全球协调人,BNP PARIBAS作为稳定价格操作人可以通过行使超额配售权,要求公司额外发行281.84万份GDR。本次发行的GDR所代表的新增基础证券为不超过3.1亿股A股股票(包括因行使增发权及超额配售权而发行的GDR所代表的公司A股股票)。

公司本次发行的GDR的价格区间初步确定为每份GDR 12.16美元至12.52美元。本次发行的GDR的发售期为2022年7月25日(中欧夏令时间)当日。公司预计本次发行GDR的最终数量和价格将根据国际市场发行情况并通过簿记建档于2022年7月25日(中欧夏令时间)左右确定。

按照初步确定的价格区间测算,假设本次发行GDR数量为初始发行规模1957.23万份,公司募集资金规模为2.38亿美元至2.45亿美元;假设本次发行GDR的数量为3100.25万份(即增发权及超额配售权悉数行使),公司预计本次发行的募集资金总额为3.77亿美元至3.88亿美元。

此外,国轩高科发行GDR并在瑞士证券交易所上市事项已获得中国证监会批复;韦尔股份、东鹏饮料等正在筹划境外发行GDR并在瑞士证券交易所上市。

政策力促企业赴境外上市

值得注意的是,杉杉股份、韦尔股份、东鹏饮料等均指出,本次境外发行全球存托凭证并上市是公司响应国内资本市场政策号召、深化中欧资本市场互联互通、利用境外资本市场促进实体经济发展的重要举措。

今年2月份,为进一步便利跨境投融资、促进要素资源的全球化配置,推进资本市场制度型开放,证监会对《关于上海证券交易所与伦敦证券交易所互联互通存托凭证业务的监管规定(试行)》(证监会公告〔2018〕30号)进行修订,修订后名称定为《境内外证券交易所互联互通存托凭证业务监管规定》。

证监会指出,此次修订拓展了参与互联互通存托凭证业务境内外证券交易所的范围。境内方面,从上海证券交易所拓展至深圳证券交易所,符合条件的沪深交易所上市公司可申请到证监会认可的境外市场发行全球存托凭证。境外方面,从英国拓展至瑞士、德国市场。中国证监会目前正与英国、瑞士、德国证券监管机构加强沟通合作,以确保存托凭证业务顺利开展。

此次修订允许境外基础证券发行人以新增股票为基础证券在境内公开发行上市中国存托凭证,允许境外基础证券发行人采用市场化询价机制确定发行价格。明确募集资金原则上应当用于主业,发行人可根据募集资金用途将资金汇出境外或留存境内使用。

3月16日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。会议指出,中国政府继续支持各类企业到境外上市。

随后,证监会表态,抓紧推动企业境外上市监管新规落地,支持各类符合条件的企业到境外上市,保持境外上市渠道畅通。

4月2日,为支持企业依法依规赴境外上市,提高境外发行证券与上市过程中相关保密和档案管理工作的规范化水平,推动深化跨境监管合作,证监会会同财政部、国家保密局、国家档案局对《关于加强在境外发行证券与上市相关保密和档案管理工作的规定》(证监会公告〔2009〕29号)进行修订,形成了《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定(征求意见稿)》。

证监会指出,国家继续支持各类符合条件的企业赴境外上市,不断深化跨境监管合作,相信规定修订将进一步提升境外上市企业的合规水平,促进境外上市活动健康有序发展。