由于一季度基金净值大幅下跌,“公募一哥”张坤、“公募一姐”葛兰资产规模均跌破千亿。去年四季度,刘彦春、谢治宇、周蔚文旗下基金规模均超过900亿元,到一季度普遍缩水两成至700亿元左右,此前基金规模居前的10位基金经理,今年一季度累计缩水1590亿元。 从持仓来看,一季度张坤继续维持高仓位运作,旗下基金普遍增配科技、医药行业,降低了对金融行业的配置;葛兰持仓变动不大,仍重点布局核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向;刘彦春旗下规模最大的两只基金均减持贵州茅台,同时增持五粮液。

出品|搜狐财经

作者|汪梦婷

4月22日,基金一季报全部披露完毕,明星基金最新动向曝光。

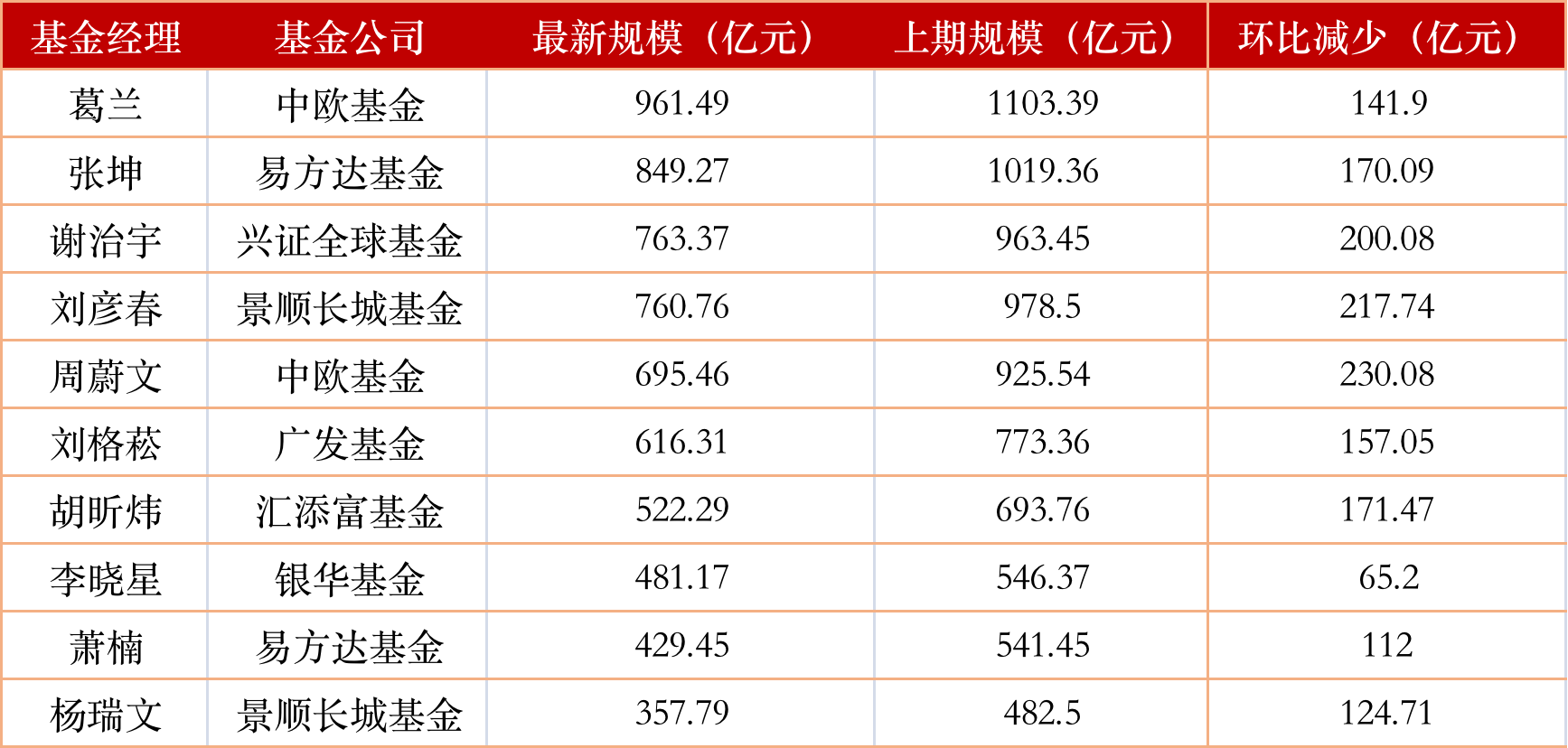

由于一季度基金净值大幅下跌,“公募一哥”张坤、“公募一姐”葛兰资产规模均跌破千亿。去年四季度,刘彦春、谢治宇、周蔚文旗下基金规模均超过900亿元,到一季度普遍缩水两成至700亿元左右,此前基金规模居前的10位基金经理,今年一季度累计缩水1590亿元。

从持仓来看,一季度张坤继续维持高仓位运作,旗下基金普遍增配科技、医药行业,降低了对金融行业的配置;葛兰持仓变动不大,仍重点布局核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向;刘彦春旗下规模最大的两只基金均减持贵州茅台,同时增持五粮液。

葛兰、张坤基金规模跌破千亿

搜狐财经统计发现,一季度多位明星基金经理资产规模出现下降,葛兰、张坤规模均降至千亿以下,刘彦春、谢治宇、周蔚文资产规模普遍缩水两成,在统计范围内的10位明星基金经理一季度规模累计缩水1590.32亿元。

去年四季度,葛兰旗下基金规模突破千亿,超越张坤成为“公募一姐”,到一季度末,已由1103.39亿元降至961.49亿元,共缩水145.07亿元,降幅12.86%。

其中中欧医疗健康规模由775.05亿元降至683.69亿元,缩水91.36亿元;中欧医疗创新规模降至113.78亿元,缩水17.16亿元;中欧明睿新起点规模28.46亿元,缩水7.77亿元;中欧阿尔法混合规模109.05亿元,缩水19.06亿元;中欧研究精选规模26.5亿元,缩水6.55亿元。

截止一季度末,中欧医疗健康总份额260.19亿份,相比去年四季度增加6.55亿份;中欧医疗创新总份额58.31亿份,环比增加1.89亿份;中欧阿尔法混合份额119.83亿份,环比增加4.54亿份;中欧研究精选、中欧明睿新起点出现净赎回,分别减少0.9亿份、0.78亿份。

总体而言,一季度葛兰基金份额依然处于正增长,规模缩水主要来自净值回撤。

张坤基金总规模从去年底的1019.36亿元降至849.28亿元,缩水170.08亿元,降幅16.68%。其中易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有分别缩水123.51亿元、31.17亿元、18.13亿元,仅易方达亚洲精选规模小幅增长2.73 亿元。

与葛兰类似,张坤一季度基金份额并未减少,最新基金份额合计415.37亿份,较去年底增加了5.42亿份。

此前资产规模超过900亿元的基金经理,一季度普遍缩水两成以上。一季报显示,刘彦春最新资产规模760.76亿元,环比减少217.74亿元,降幅22.2%;谢治宇资产规模763.37亿元,环比减少200.08亿元,降幅20.77%;周蔚文资产规模695.46亿元,环比减少230.08亿元,降幅24.85%。

张坤大笔加仓美团

张坤旗下基金一季度维持高仓位运作,并对持仓结构有所调整,增加了医药、科技等行业的配置,降低了金融等行业的配置。

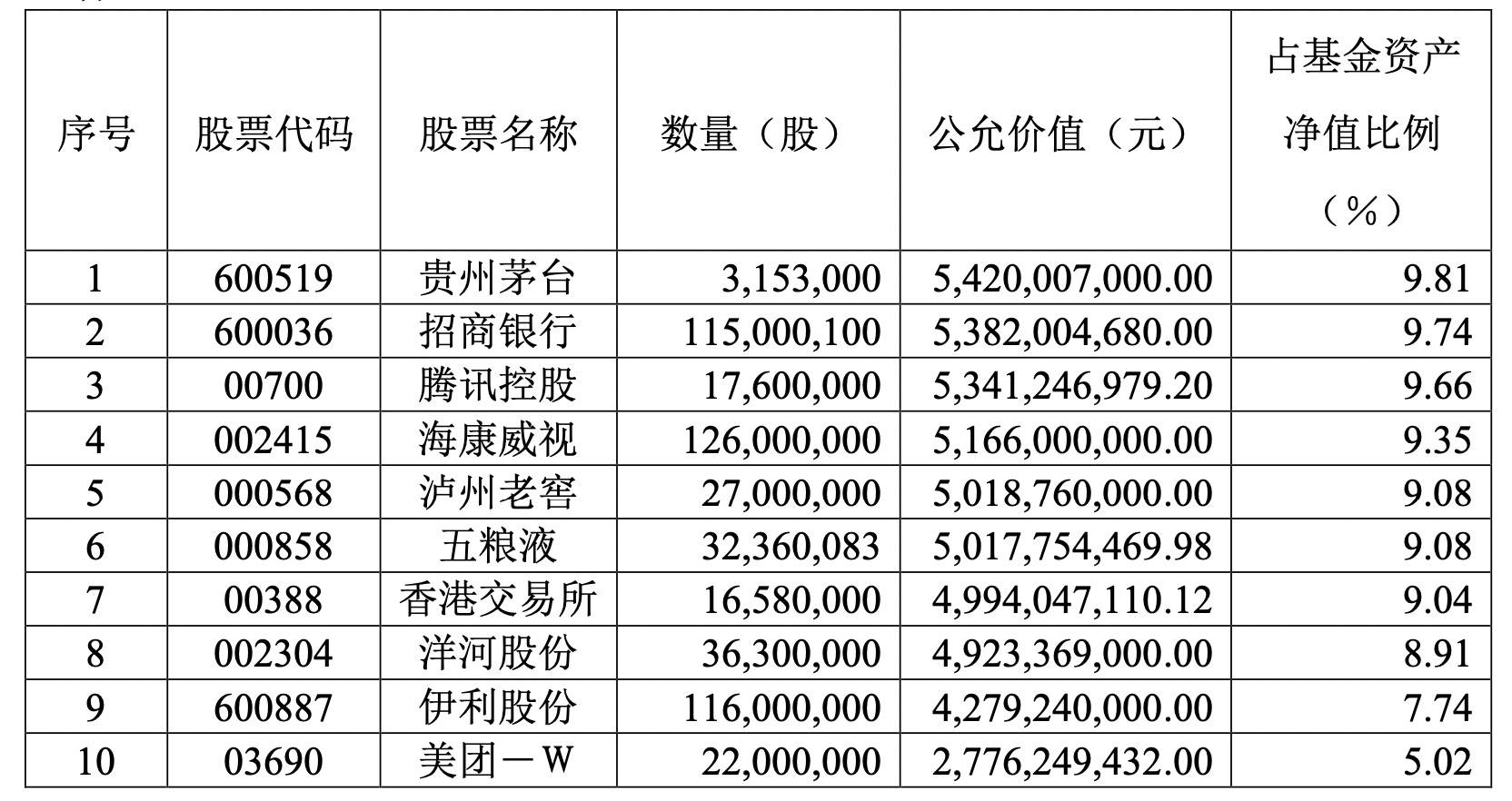

易方达蓝筹第一季度大笔加仓美团,共增持540万股,新进前十大重仓,腾讯控股被减持72.6万股,海康威视被减持100万股;白酒股调仓幅度较大,泸州老窖、五粮液分别被增持100万股、396万股,贵州茅台、洋河股份被减持4.7万股、140万股。

易方达优质精选也遵循相同的调仓思路,招商银行被小幅减持,取代腾讯控股成为第一大重仓。科技股方面,腾讯控股、京东集团分别被增持10万股、76万股。白酒股方面,贵州茅台被小幅减持1.4万股,五粮液、泸州老窖分别被增持113万股、20万股;此外伊利股份获大幅加仓,被增持500万股。

今年一季度,张坤旗下4只基金也未能扛住跌势,易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选分别下跌18.04%、17.06%、18.28%、6.61%。

张坤在季报中表达了自己的焦虑,“焦虑可能不仅来自于已经实现的下跌,更来自对未来继续下跌的担忧。”他认为尽管短期市场面临不少的困难,这也为长期投资者提供了相当有吸引力的价格。

张坤继续强调企业自由现金流的重要性,“我们相信,企业每天不断累积的自由现金流将反映到其价值的积累中,而不断增长的企业价值终将投射到其市值增长中。”

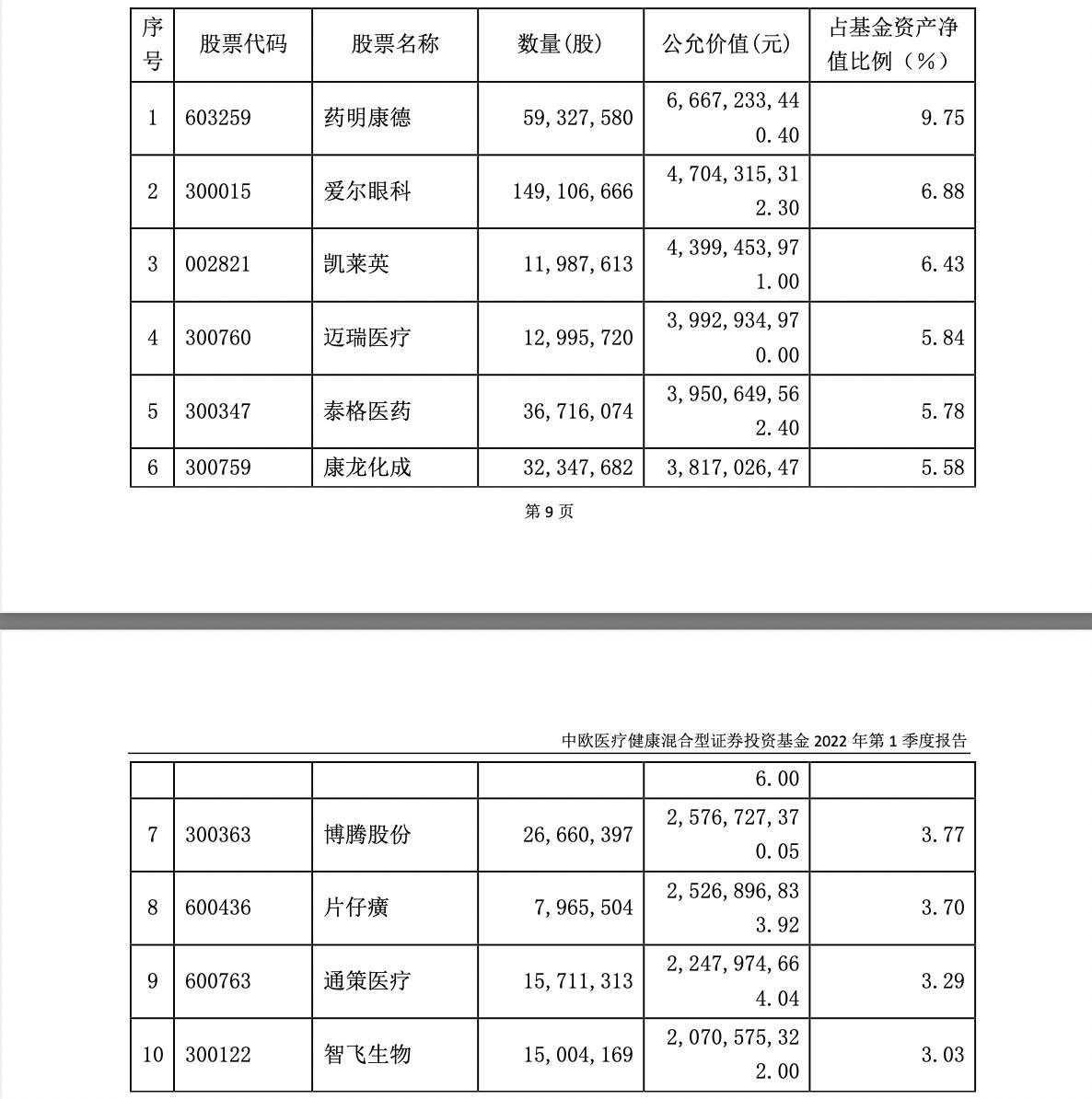

葛兰旗下基金维持较低股票仓位,重点布局核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向。

以中欧医疗健康为例,一季度权益投资比例为81.56%,重仓股基本不变,智飞生物取代九洲药业新进前十大重仓,其余9只重仓股均未变。

持股动向上,爱尔眼科、迈瑞医疗、智飞生物、泰格医药、片仔黄分别获827万股、112万股、45.8万股、43.2万股、9.6万股加仓,药明康德被减持639万股,凯莱英、泰格医药、通策医疗、康龙化成持仓不变。

葛兰依然看好医药生物板块的中长期投资机会,她表示,疫情对于部分行业造成了一定的扰动,但中长期来看,优秀的公司仍将会从波动中重新恢复到增长的趋势中。政策总体延续了稳健、积极的趋势,引导行业向有真正创新、有临床价值、提供高性价比产品及服务转变的导向没有变化。

刘彦春旗下基金持仓变动不大,旗下规模最大的两只基金均减持贵州茅台,同时增持五粮液。

具体来看,一季度景顺长城新兴成长前十大重仓不变,对贵州茅台、中国中免分别减持20.8万股、20.9万股,增持五粮液113万股。景顺长城鼎益减持贵州茅台6.8万股,增持五粮液54.2万股,另外加仓晨光股份267万股,取代爱尔眼科进入前十大重仓。