公募基金2021四季报即将披露完毕,基金公司整体持仓情况基本出炉。从行业配置看,基金四季度对制造业整体配置市值最高,紧随其后的分别为大金融板块、信息软件与信息服务业。 从基金重仓的行业看,医药、白酒和新能源是公募基金的兵家必争之地,几乎包揽了重仓股的前十。从个股层面看,基金第一重仓股仍是贵州茅台,其次为锂电池龙头宁德时代。 从基金重仓股变化来看,锂电、光伏、消费电子、计算机设备等板块龙头四季度获显著增持,多只医药、白酒、金融股则遭到减持。

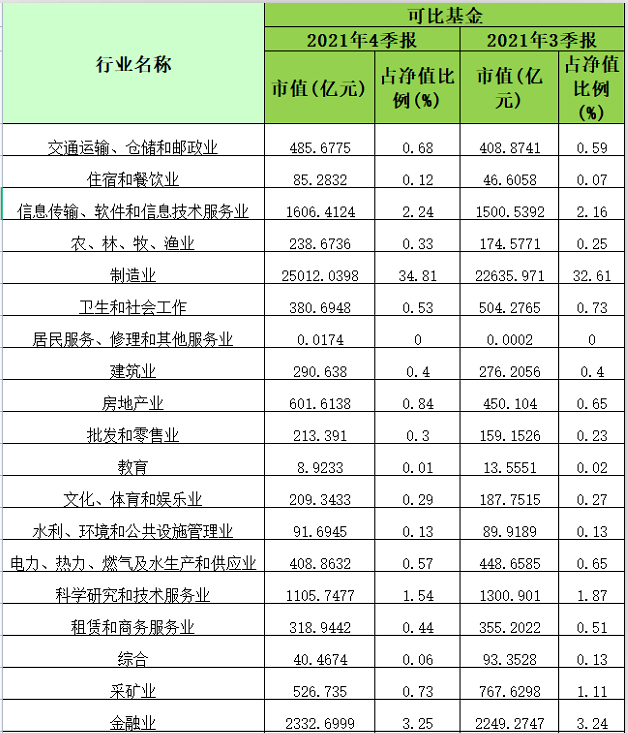

公募基金2021四季报即将披露完毕,基金公司整体持仓情况基本出炉。从行业配置看,基金四季度对制造业整体配置市值最高,紧随其后的分别为大金融板块、信息软件与信息服务业。

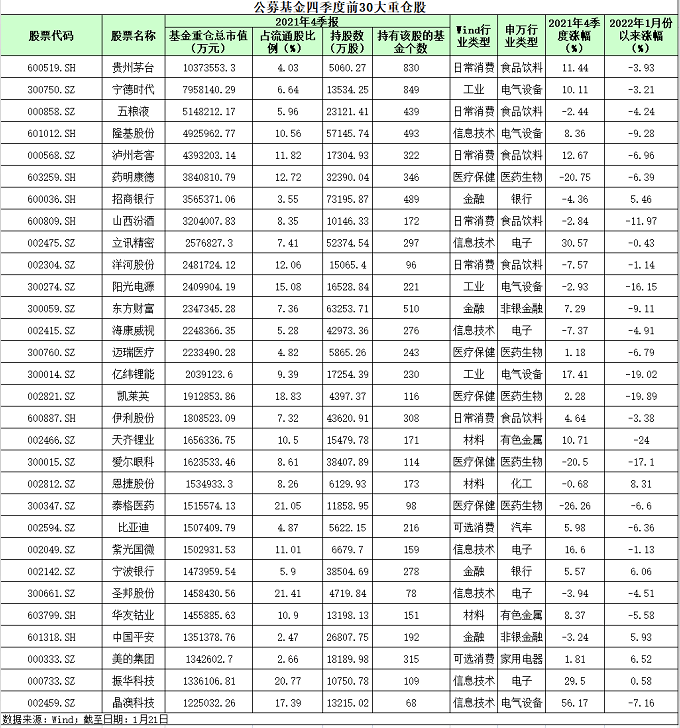

从基金重仓的行业看,医药、白酒和新能源是公募基金的兵家必争之地,几乎包揽了重仓股的前十。从个股层面看,基金第一重仓股仍是贵州茅台,其次为锂电池龙头宁德时代。

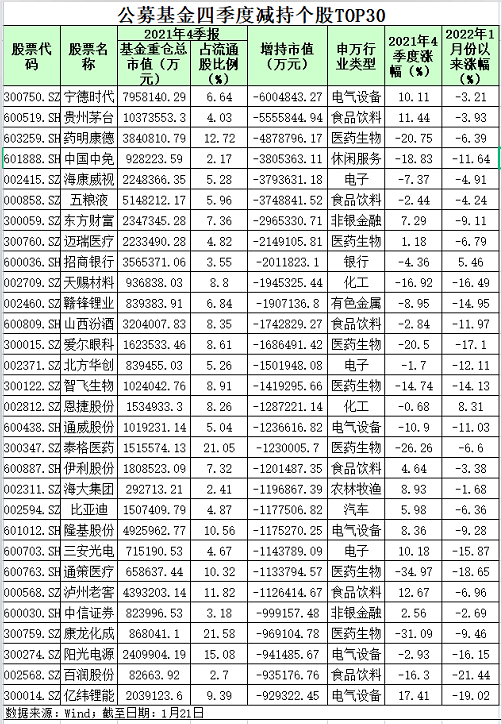

从基金重仓股变化来看,锂电、光伏、消费电子、计算机设备等板块龙头四季度获显著增持,多只医药、白酒、金融股则遭到减持。

制造业最受公募青睐

从行业配置看,制造业依然深受公募青睐,信息传输、软件和信息技术服务业、房地产业、金融业获得加仓,采矿业、科学研究和技术服务业则遭到减持。不过整体来看,基金四季度对各行业的配置比例变化并不大。

Wind数据显示,四季度公募基金持有制造业的市值为25012.04亿元,配置比例为34.81%,较三季度增长2.2个百分点,位列第一。

房地产业占基金净值比例从三季度的0.65%上升到0.84%,加仓幅度仅次于制造业。此外,交通运输、仓储和邮政业、住宿和餐饮业、信息传输、软件和信息技术服务业、农、林、牧、渔业、房地产业等8个行业也得到基金小幅加仓。

与此同时,四季度公募持仓前三名行业集中度为40.3%,较三季度末的38.01%上升了2.29个百分点,行业集中度有所上升。

另一方面,部分行业遭到公募减持。四季度期间,卫生和社会工作、教育、电力、热力、燃气及水生产和供应业以及采矿业等行业被减持。

贵州茅台为第一大重仓股

根据Wind统计数据,截至1月21日披露的公募基金四季报显示,2021年四季度基金第一大重仓股为贵州茅台。从重仓股行业看,白酒、医药和新能源是公募基金的兵家必争之地,行业龙头几乎包揽了重仓股前十。

截至去年底,公募基金前十大重仓股依次为:贵州茅台、宁德时代、五粮液、隆基股份、泸州老窖、药明康德、招商银行、山西汾酒、立讯精密、洋河股份。与三季度末相比,立讯精密、洋河股份新进前十大重仓股,海康威视和东方财富则被挤出前十大重仓股行列。

酒龙头贵州茅台继续稳坐公募基金第一大重仓股宝座。截至四季度末,共有830只基金持有贵州茅台,合计持股数5060.27万股,持仓市值高达1037.36亿元,占流通股比例为4.03%。易方达仍然是持有贵州茅台最多的基金公司,合计持有1194.93万股,持股市值接近245亿元。

锂电池龙头宁德时代是基金四季度第二大重仓股,被849只基金重仓持有,持仓总市值高达795.81亿元。位居第三的是五粮液,合计439只基金重仓持有,持仓总市值为514.82亿元。

光伏龙头隆基股份位居第四,493只基金合计持仓总市值达492.6亿元。泸州老窖、药明康德紧随其后,基金持仓市值分别为439.32亿元和384.08亿元。从四季度股价表现看,十大重仓股普遍表现欠佳。除招商银行外,其余9只个股均未能斩获正收益。

目前来看,重仓宁德时代的公募数量已经超过贵州茅台,而持股市值进一步缩小,仅相差不到200亿元,这一数据在三季度为200.88亿元,第四季度,贵州茅台股价下跌3.93%,宁德时代下跌3.21%。

纵观公募基金近些年第一大重仓股的变迁会发现,机构的偏爱发生了明显的改变。在两年前的2019年四季度末,贵州茅台就赶超中国平安成为机构第一大重仓股。

更早年间,A股容量尚小,公募基金数量也远不如现在。2014年四季度末,公募基金第一大重仓股中国平安。2013年二季度末,万科A是机构的最爱;2011年二季度末,有188只公募基金重仓招商银行,持股市值排名第一。

近11年间,公募头号重仓股从招商银行到万科A,再到中国平安、贵州茅台,以及如今即将取代成为第一的宁德时代,行业类别从金融到消费,再到科技,反映了经济发展的趋势变化。

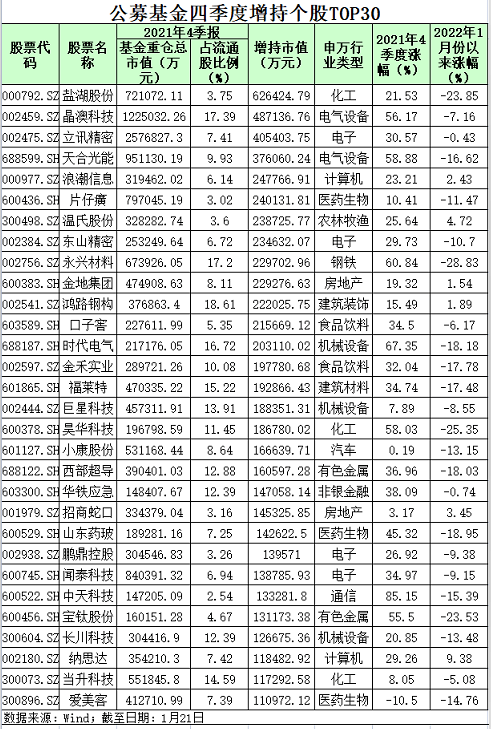

加仓新能源、消费电子

减持白酒、医药

四季度,新能源板块个股获得公募基金青睐。从更细分领域看,锂电、光伏板块获得显著增持,同时,公募基金四季度也加仓了部分消费电子龙头股和计算机设备企业。

Wind数据显示,四季度公募基金增持市值最多的是钾锂龙头盐湖股份,加仓市值达到62.64亿元;其次是晶澳科技和立讯精密,增持市值分别为48.71亿元和40.54亿元,天合光能位列第四,四季度获公募增持37.61亿元。

此外,浪潮信息、片仔癀、温氏股份、东山精密、永兴材料、金地集团等个股也分别获得20亿市值以上的增持。

从基金减持操作来看,遭到减持的股票有很大一部分是医药和白酒等基金重仓的主要行业,也有部分金融股遭减持。

基金四季度减持市值最多的是锂电池宁德时代,达到600亿元;其次是贵州茅台和药明康德,减持市值分别为555.58亿元和487.88亿元。此外,基金对中国中免、海康威视、五粮液、东方财富、迈瑞医疗、招商银行等6只个股的减持市值也超过200亿元。对于山西汾酒、爱尔眼科、智飞生物等,公募基金去年四季度也进行了较多减持。

值得注意的是,四季度多只高端白酒股遭到公募基金减持,除贵州茅台、五粮液外,还有泸州老窖、酒鬼酒、洋河股份、古井贡酒。

以偏爱白酒股著称的基金经理张坤为例,其管理的易方达蓝筹精选四季度减持了泸州老窖、贵州茅台、五粮液、洋河股份四只白酒股,减持幅度远大于基金份额缩小的比例,对于白酒板块的操作,易方达优质企业三年和易方达优质精选的仓位变动也呈现出同样特征。

去年四季度权益基金小幅加仓

股票基金维持“89%”高仓位

中国基金报记者 方丽

周六,81家基金公司旗下2856只权益类基金(股票型基金和混合型基金)2021年四季报已披露,部分揭开整体公募基金去年四季度投资的“冰山一角”。

去年四季度权益基金整体仓位小幅上扬,更多依靠调整持仓结构来应对市场。各类型偏股基金股票仓位均微幅上升,股票型基金仓位仍维持89%的高水位,更有超过七成基金公司选择增仓应对市场。

WIND资讯根据季报数据统计显示,去年四季度末,包括开放式股票型、开放式混合型和封闭式股票基金在内可比的偏股基金股票平均仓位为75.4%,较前一季末上升1.85个百分点。

从基金类型来看,去年四季度可比的封闭式基金平均仓位为85.05%,较去年三季度末上升2.42个百分点,是四季度仓位增幅最高的一类偏股基金。混合型开放式基金也仓位也在提升,去年四季度末平均仓位为72.74%,较去年三季度末上升1.96个百分点。

值得一提的是,开放式股票型基金去年四季末平均仓位逼近90%,达到89.81%,较前一季末上升了1.14个百分点。考虑到保持一定现金仓位来应对流动性,目前股票型基金仓位处于较高水位。

从基金公司数据来看,在已经披露季报的81家基金公司中,相比去年三季度末,77.78%的基金公司(含券商公募)在四季度整体仓位上升,显然是在四季度积极布局并为2022年投资做准备。在81家公司的可比数据中,有63家公司仓位上升,更有9家仓位上升幅度超过10个百分点。

其中,华融基金整体仓位由去年三季末的28.98%大幅上升至四季末的61.93%,加仓了32.95个百分点,是目前加仓幅度最高的基金公司。东吴证券紧随其后,去年四季度仓位上升了30.12个百分点至65.08%。山西证券、中金公司、惠升基金、招商资管等加仓幅度也超过了14个百分点。

也有一批基金公司选择了在去年四季度减仓。其中减仓力度较大的基金公司为西藏东财,该基金公司去年三季末平均仓位为90.58%,而到四季度末的仓位为82.29%,期间一共下降了9.29个百分点。此外,华泰资管、先锋基金、新沃基金、华安基金等也有下滑。

从绝对仓位看,基金公司目前平均股票仓位有10家超过90%,“80%~90%”区间的公司一共有26家。其中,仓位较高的基金公司为招商资管、东方阿尔法、睿远、广发资管、中庚基金、信达澳银、瑞达基金等。然而,平均股票仓位低于40%的公司有4家,鹏扬基金、安信基金、中加基金、博远基金等的平均股票仓位偏低。

从单只基金上看,二季度有1667只权益类基金选择加仓,占比达到63%(可比数据)。而从绝对仓位来看,股票仓位在90%以上的达到1319只。随着公募基金2021年四季报逐渐披露,将会更情况看到2021年四季度基金投资情况。