尽管信贷、债务、股权多维度融资利好不断,但是,据华福证券统计,2023年我国房企即将到期债券总规模9579.6亿元,其中信用债6315.9亿元,海外债3263.7亿元;2023年1月、3月、4月、7月和9月为房地产行业偿债高峰期,均有近千亿规模债券到期,偿债压力较大。

2023年第一次临时股东大会刚结束,一纸公告也让万科3亿H股配售尘埃落定。

3月9日晚间,万科公告关于根据一般性授权配售新H股完成交割及持股5%以上股东权益被动稀释的公告。

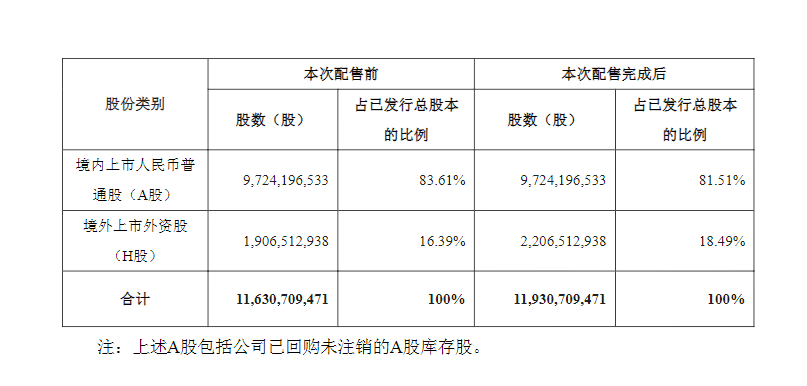

万科称,公司已于2023年3月9日,以每股13.05港元的价格,向不少于六名承配人(其及其最终实益拥有人并非本公司之关连人士),成功配发及发行总数为3亿股之新H股,分别占本次配售完成后全部已发行H股约13.60%及全部已发行股本约2.51%。

据了解,配售所得款项总额约为39.15亿港元,扣减所有相关成本及费用(包括佣金及律师费用)后,配售所得款项净额总额约为39.03亿港元,按2023年3月9日的汇率计算,约为人民币34.64亿元。

其中,60%资金将用于偿还公司境外债务性融资,剩余40%资金将用于补充公司营运资金,同时公司承诺本次募集资金将不会用于境内新增住宅开发项目。

根据此前万科集团总裁兼首席执行官祝九胜关于H股配股的解释:万科不是因为缺钱而发的H股,而是希望万科能够长期向好,能够创造真实价值。

“万科希望利用额度多拿一点钱,同时万科也看到部分一二线城市出现了结构性的机会,重新启动投资布局,能带来比较好的兑现。”

第一大股东深铁持股比例被稀释至27.18%

值得一提的是,此次万科H股为破净融资,而第一大股东深铁持股比例也被稀释。此外,在进行H股配股前,万科还曾于2月12日公布A股定增预案,拟募集资金总额不超过150亿元。在此前公布的A股定增中,深铁大股东也并未入列。

搜狐财经曾在《地产界掀起“配股风” 万科折价配股39亿港元输血》一文中,详解了万科配股融资及房企行业配股潮的内在逻辑。

根据公告,经过此次H股配股之后,由于公司总股本增加,万科持股5%以上股东深铁集团、盈安合伙及其一致行动人虽然持股数量不变,但持股比例被动稀释。

本次配售完成后,万科已发行股份总数由约116亿股增加至约119亿股,其中已发行H股总数约19亿股增加至约22亿股,已发行A股的数量保持不变,仍为约97亿股。

事实上,近日,万科融资动作不断,甚至不惜折价出售及稀释大股东,或与目前房地产整体市场及融资环境相关。

尽管信贷、债务、股权多维度融资利好不断,但是,据华福证券统计,2023年我国房企即将到期债券总规模9579.6亿元,其中信用债6315.9亿元,海外债3263.7亿元;2023年1月、3月、4月、7月和9月为房地产行业偿债高峰期,均有近千亿规模债券到期,偿债压力较大。

至于选择此时H股配售新股,祝九胜的解释是主要基于万科资债替换的考虑。

“过去一年境外融资,特别是美元的升息挺快,现在的境外贷款利率达到5.3%左右的水平,比曾经的3个多点提高了很多,选择这个时机发H股也是希望偿还部分境外债务性融资,降低财务费用。”

近日,万科也陷入“境外债利息差点逾期,系员工操作失误”传闻旋涡,万科执行副总裁、财务负责人韩慧华给予的回应为“不实信息”。

她指出,公司4、5月份要到期美元债已经在做偿付安排,现在整体的资金方案已准备好,万科会确保4、5月份美元债安全偿付,会通过境外信用银团、双边贷款以及公司的自有资金去偿还,万科的资金安全不存在任何问题,能够以相对比较低的成本去市场上融资,这侧面体现了万科的财务安全、信用安全。

“特别是在去年比较低迷的市场下,在市场信心脆弱之时,万科是为数不多能够完全依靠自身的信用在市场上发债的房企,且万科在境外组的大规模银团完全是信用银团。”

对于此时增发及配股,祝九胜用了一个形象的比喻讲述A股和H股增发规则的不同:H股就像泡普洱茶,A股就像泡绿茶。

“A股增发资金的用途主要用于现有的项目,即保交付,多余的部分用于补流。发H股拿到的资金60%用于置换原有的借款,剩下40%用于补充流动性,相对而言H股拿到的资金使用上更灵活一些。”

就万科财务结构来看,资金水平相对充裕。万科2022年第三季度报告显示,截至三季度末,万科拥有现金及现金等价物1158亿元,现金短债比达1.97倍。在手现金相对充裕。

短期债务方面,截至2022年三季度末,万科有息负债金额为2943.2亿元,其中78.7%为长期负债,占比较中期提升1.1个百分点。其货币资金1188.3亿元,同比下降19.22%。

值得关注的是,截至三季度末,万科录得经营活动产生的现金流量净额-41.76亿元,同比上年大幅下降达442.36%,一年内到期的非流动负债则增长30.8%至626.93亿元,在这一点上有些压力。

万科开年前两月未拿地 销售金额同比降幅缩窄

事实上,万科前两月未拿地,根据临时股东发挥释放的消息,其计划股权融资近200亿。万科执行副总裁兼首席运营官刘肖指出,万科融资后收并购策略是积极捕捉投资机会,重视投资质量,保持合理仓位。

从合理仓位来看,万科目前在手的资源约1.2亿平方米,去年结算面积3600万平方米,在手资源能够满足未来两到三年的发展,投资的强度或投资的节奏看起来可相对从容一点。

投资策略一定程度上关系着企业销售额的走向,良好的城市布局能在市场萎靡之时对冲风险。

就销售额来看,受行业下行影响,2022年,万科实现合同销售面积2630.0万平方米,合同销售金额4169.7亿元,分别同比下滑30.9%和33.6%。

步入2023年,市场回暖让销售额有所改善。万科2月实现合同销售面积193.7万平方米,合同销售金额301.2亿元,同比分别增长4.6%和2.6%,环比1月分别增长15.8%和5.2%。其中,万科1-2月实现合同销售面积361.0万平方米,合同销售金额587.5亿元,同比降幅缩窄至8.8%和9.6%。

对于未来发展,开源证券给予万科的评价是:万科作为行业龙头,公司有动力和机会保持现有规模,叠加多元化业务持续发展,将助力公司整体盈利水平修复,我们维持盈利预测不变。

“预计2022-2024年万科A归母净利润分别为244.4、269.0、297.5亿元,EPS分别为2.10、2.31、2.56元,当前股价对应PE估值分别为7.7、7.0、6.3倍,维持‘买入’评级。”