随着瑞士快消巨头雀巢高调入局低温鲜奶市场,乳业细分赛道也愈发内卷。 国内低温鲜奶市场中,光明、新乳业和三元长期占据市场前三。

随着瑞士快消巨头雀巢高调入局低温鲜奶市场,乳业细分赛道也愈发内卷。

国内低温鲜奶市场中,光明、新乳业和三元长期占据市场前三。

而随着乳业双雄蒙牛、伊利在奶源、冷链、渠道等布局逐步完善,国内鲜奶市场“战况惨烈”。除与两大巨头正面肉搏外,区域乳企的发展空间或进一步受限。

搜狐财经记者也了解到,除了在北方市场与三元、君乐宝、完达山等正面竞争外,乳业双雄也在加速“南下”,布局全国。

但根据东亚前海证券研究报告,低温奶目前受运输半径影响,区域化乳企市占率较高,行业格局较分散。

“目前看来,低温鲜奶市场格局不会变,区域乳企在品牌和渠道等方面的优势,短期很难被超越”,高级乳业分析师宋亮表示。

业内也看好鲜奶市场前景。“随着整个消费市场升级、以及新生代人口红利不断叠加等,低温鲜奶在后疫情时代有着非常广阔的发展空间”,中国食品产业分析师朱丹蓬也告诉搜狐财经。

而在冷链因素等影响下,保质期短仍是制约低温鲜奶发展的主要问题。

随着工艺技术的提升,低温鲜奶品类也再度细分。除巴士鲜奶外,“超巴奶”也逐渐占据市场较大份额。

业内认为,超巴奶将会成为未来低温鲜奶的发展趋势。目前,君乐宝、三元、光明等乳企均已推出超巴奶产品。

雀巢入局鲜奶赛道,乳企加速布局

低温乳制品赛道的火热,引得乳业巨头纷纷入局。

近日,雀巢中国也闯入低温鲜奶市场,首次推出低温鲜奶产品。

据雀巢大中华区董事长张西强对外披露,雀巢今年将在中国市场推出200多种新品,聚焦于“高端”、“大品类”、“健康化”三个核心。

据悉,雀巢于近日推出了名为“A2 β-酪蛋白”鲜牛奶,该产品可在雀巢官方微信小程序上购买,但目前仅支持北京、上海、深圳、广州等12个城市购买,全程冷链配送。

目前,雀巢中国A2 β-酪蛋白鲜牛奶分为236ml和650ml两个规格。规格为650ml*4、236ml*6的产品优惠售价分别为142元、100.8元,每瓶650ml、236ml鲜奶价格约为35.5元、16.8元。

从产品定价上来看,雀巢鲜奶产品确实定位于“高端”市场。

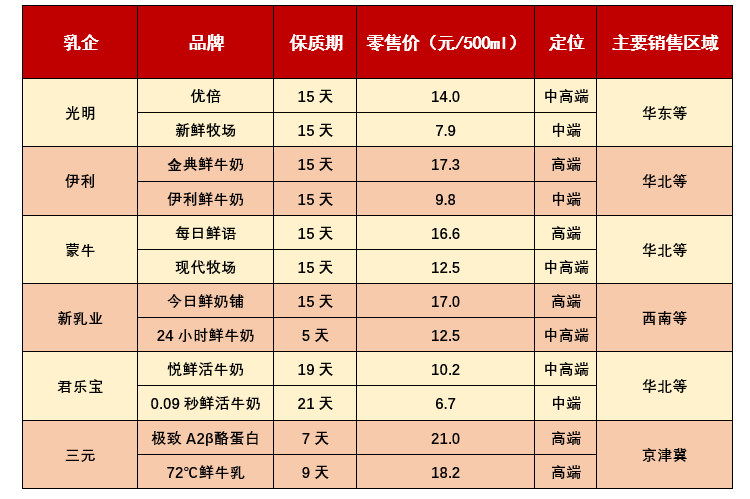

以A2β-酪蛋白同类产品例,三元旗下规格为240ml售价10.90元,君乐宝悦鲜活260ml售价为12元,蒙牛每日鲜语250ml的价格为13元。

若折合为同规格产品,雀巢鲜奶的售价超出市场同类产品的1.3倍。

事实上,在常温奶进入成熟期、酸奶增速放缓、消费升级等背景下,我国低温鲜奶市场正处于增长期。

根据欧睿统计数据,2021年,我国乳制品消费销售额达4425.43亿元,同比增长8.4%。其中,低温鲜奶销售额同比增长11.4%至414.62亿元。

低温市场不断扩大的增长潜力,使得热衷于并购的新乳业尝到了甜头。近年来,新乳业通过“鲜立方”战略在全国铺开低温鲜奶事业,也因此带动了业绩提速。

今年2月,新乳业在最新的投资者关系活动中表示,“低温板块鲜奶引领公司收入的增长,增长表现好于行业。”

据头豹数据研究院统计,至2020年,新乳业的低温奶业务占比已达52.7%。

新乳业财报显示,2022年前三季度,新乳业营收录得74.80亿元,同比增长12.48%;净利润实现3.10亿元,同比增长21.16%。

光大证券研报曾预测,“今日鲜奶铺”作为新乳业的低温重点单品,2022年第三季度的销售额达5000万以上,预计2022年全年销售额突破1亿元。

市场潜力之下,低温鲜奶市场这块 “大蛋糕”也被乳业巨头争相抢食。

据悉,蒙牛早在2017年就成立了鲜奶事业部,并于2018年推出高端鲜奶品牌“每日鲜语”,入局低温鲜奶赛道。

目前, “每日鲜语”、“现代牧场”系蒙牛鲜奶的核心双品牌;此外,蒙牛还推出了针对年轻人的子品牌“小鲜语”。

据蒙牛财报,2022年上半年,蒙牛鲜奶业务销售在多个渠道均表现出色,在山姆、永辉、高鑫零售系统销量份额达全国第一。

伊利也在2018年进入鲜奶领域,并推出“伊利到家”、“金典”等品牌鲜奶。截至2021年上半年,伊利鲜奶业务的市占率也提升5.7%。

2022年前三季度,伊利披露,其低温鲜奶增速超过40%,预计2022年全年增速50%。

在低温奶市场持续增长下,除乳业巨头,区域乳企也纷纷加速扩张。

盘踞在京津冀的三元股份,低温奶业务的发展也备受市场瞩目。

搜狐财经走访北京线下商超时,一位销售员对搜狐财经表示,“(三元)每个(品牌)鲜奶都卖得不错,主要是大家喝习惯了。”

目前,三元股份旗下的鲜奶主要有“三元极致”、“72℃鲜牛乳”、“每日新鲜”等品牌,上述规格为200ml、450ml、950ml的产品售价在7元至15元左右。

而低温奶龙头光明乳业在 “新鲜牧场”、“优倍”等核心产品拉动之下,鲜奶业绩增势亮眼。

根据光明乳业财报,2021年全年,光明乳业实现292亿元营收;其中,低温鲜奶销量增长超22%。

此外,君乐宝旗下鲜奶品牌悦鲜活、完达山旗下的“乳此新鲜”等品牌,也在市场上各占一席之地。

(部分乳企鲜奶产品售价 / 来源:国元证券 / 制图:搜狐财经)

(部分乳企鲜奶产品售价 / 来源:国元证券 / 制图:搜狐财经)

行业研报认为,得益于区域优势,部分乳企在鲜奶领域发展较快。

德邦证券研报显示,由于低温奶保质期短,货损高,冷链运输成本高昂,导致渠道初期开拓成本很高;而区域乳企较全国性乳企拥有生产基地近、配送成本低、网点覆盖全等便利条件,能够更好地将新鲜的乳制品送到消费者手中。

光明、三元、新乳业稳居鲜奶行业前三

“三元的(产品),我一天要补货个五六次,就(那种)纸盒装的,每天少说有个十几盒。”北京某商超的售货员告诉搜狐财经。

搜狐财经在走访线下商超、小超市时发现,三元旗下的低温鲜奶在各个货架上几乎占据“C位”,其次为蒙牛、伊利、君乐宝旗下品牌;此外,光明、完达山旗下鲜奶也出现在货架之上。

“三元是本地牌子,大家喝习惯了,顾客还是愿意购买的。每日鲜语、金典、还有悦鲜活,卖得也都还行”,上述售货员告诉搜狐财经,除三元的鲜奶动销较好外,蒙牛、伊利和君乐宝的鲜奶产品也受到消费者欢迎。

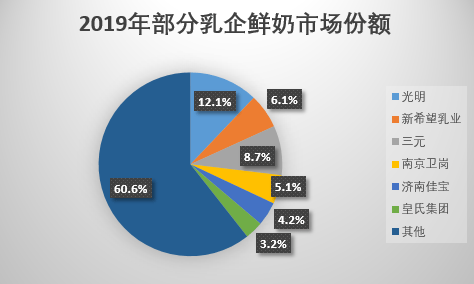

德邦证券研报显示,2015年至2019年,低温鲜奶行业TOP3均为区域乳企。

2019 年,我国低温鲜奶市场 CR3 分别为光明乳业、三元股份和新乳业,其市场占有率分别为12%、9%、6%,行业前三市市场占有率为27%。

其中,光明乳业扎根在华东大本营,三元主要深耕北京及周边市场,而新乳业在西南地区优势明显。伊利、蒙牛两大巨头也正加速布局低温鲜奶市场。

(数据来源:国联证券研究院 / 制图:搜狐财经)

(数据来源:国联证券研究院 / 制图:搜狐财经)

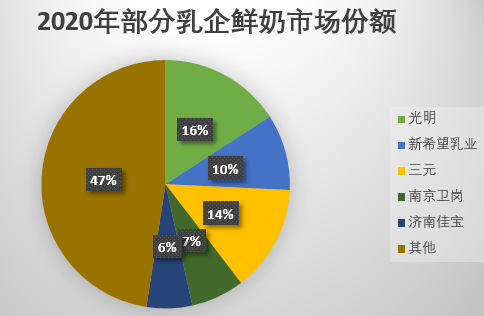

(数据来源:头豹研究院 / 制图:搜狐财经)

(数据来源:头豹研究院 / 制图:搜狐财经)

民生证券研报数据显示,2021年,国内鲜奶市场前三仍未易主。其中,光明以19.3%的市场位居第一;其次为三元,市场份额为7.8%;新乳业则以7.1%的市占率位居第三。

(数据来源:民生证券/制图:搜狐财经)

(数据来源:民生证券/制图:搜狐财经)

“目前看来,低温鲜奶市场格局不会变,区域乳企在品牌和渠道等方面的优势,短期很难被超越”,高级乳业分析师宋亮对搜狐财经表示。

“目前,鲜奶市场竞争的关键点,在于奶源、工厂物流和终端销售之间的就近布局,我们可以称之为“全产业链冷链体系”,这个布局越精细,竞争优势越大”,宋亮补充到。

在市场竞争愈发激烈前提下,国内众多乳企早已通过收并购等方式,完成了供应链布局。

例如,伊利旗下的优然牧业、中地乳业、恒天然中国牧场等奶源;而中国圣牧、现代牧业是蒙牛的供应商。

通过整合区域乳企,新乳业拥有了较高的市场渗透率。

据新乳业透露,鲜奶是其打造的重点品类。根据公开资料,目前,新乳业共有16家乳品加工厂,13个自有牧场、且分布于全国多个核心销售市场周边;同时,通过投资参股现代牧业、澳亚等牧业公司,签订了长期奶源合作协议。

“未来公司对上游会分阶段、分地域进行适当投入,并加强渠道建设,坚持鲜立方战略,通过多元化方式触达消费者,优化用户体验,增强企业壁垒”,新乳业表示。

不同于新乳业“买买买”的兼并购模式,此前,较早入局的三元、光明乳业则不断深耕当地。

三元股份的鲜奶市场主要集中在京津冀,其在北京的市占率更是高达90%。

近年来,三元股份却陷入业绩下滑困境。2022前三季度,三元股份营收63.02亿元,同比下降6.81%;净利润为1.08亿元,同比下降60.6%。

鲜奶巨头光明乳业早在2003年就成立“领鲜物流”的冷链运输网络。但截至目前,光明乳业的冷链运输体系仍主要集中于长三角地区。

此前,光明乳业也提出“稳固上海,做强华东,优化全国,乐在新鲜”发展战略。

2021年,光明乳业收购青海小西牛60%股权,完善了西部的奶源建设。2022上半年,小西牛为其带来了3.67亿元营收,实现净利润约0.45 亿元。

2022年上半年,光明乳业子公司光明牧业投资了定远牧场群,光敏乳业称该项目将有效填补其奶源缺口。

乳企纷纷入局后,如何在鲜奶赛道中跑赢,也是众多品牌不得不忧虑的问题。

“在保留与7天鲜奶相同含量免疫球蛋白等的前提下,通过进口双膜、低温过滤等工艺使产品做到15天保质期,这与简单提升杀菌温度而损失活性营养的鲜奶有本质区别”,光明乳业告诉搜狐财经。

对于鲜奶行业挑战,光明乳业称,“目前鲜奶市场大多在一、二线城市,发展下线城市、培养消费者饮用鲜奶的习惯,完善终端特别是零售小店的冷链,都是鲜奶发展过程中遇到的挑战。”

“鲜奶市场空间大,竞争不可避免。对此,我们将持续强化供应链的全国布局,这是我们打造护城河的主要基础设施,只有具备规模优势,我们才能在成本上拥有更大优势。”蒙牛相关人士对搜狐财经表示。