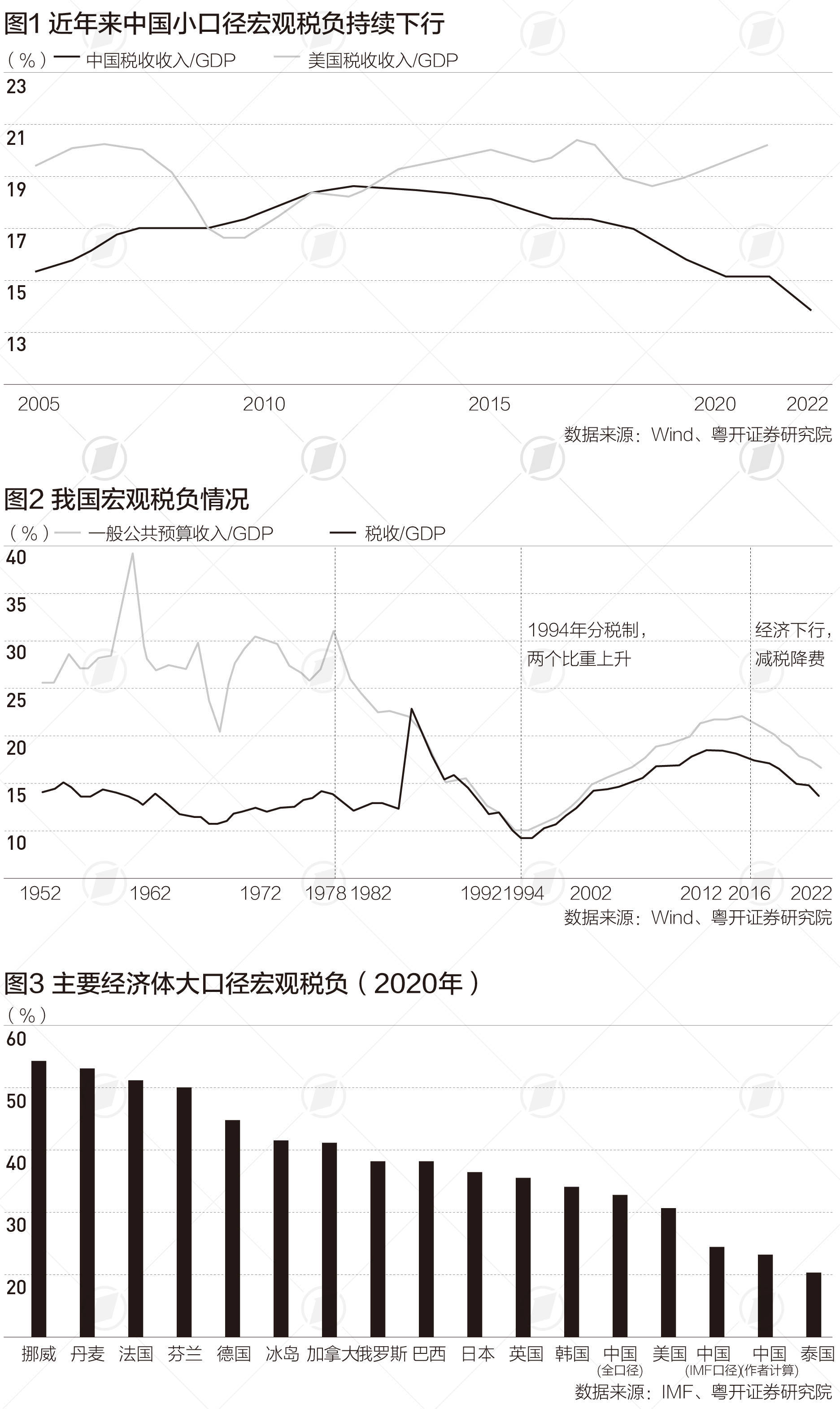

根据财政部数据,2022年小口径的宏观税负(税收收入/国内生产总值)为13.8%,中口径的宏观税负(一般公共预算收入/国内生产总值)为16.8%,创十年的新低。

随着财政部公布2022年全年数据,备受关注的宏观税负数据也有了最新变化。

受去年力度空前的4.2万亿元退减缓税费支持政策影响,宏观税负再度下降。根据财政部数据,2022年小口径的宏观税负(税收收入/国内生产总值)为13.8%,中口径的宏观税负(一般公共预算收入/国内生产总值)为16.8%,创十年的新低。

宏观税负是指一国在一定时期政府收入占经济总量的比重,体现政府在国民收入分配中所占的份额,及政府与企业、居民个人之间占有和支配社会资源的关系。一方面外界将其作为企业税负变化的参考指标——宏观税负走高,意味着企业税负走高;另一方面,宏观税负也反映政府财力状况,公众如果需要更高水平的公共服务,相应需要更高的政府收入去支撑,宏观税负也就相对更高。

前述口径宏观税负,只是采用政府收入中的部分来计算。为了更准确呈现中国宏观税负水平,需要用全口径宏观税负,即“全口径政府收入/GDP”。粤开证券首席经济学家罗志恒认为,全口径政府收入是一般公共预算、政府性基金预算、国有资本经营预算和社会保险基金预算四本预算收入加总,并剔除重复计算部分。

罗志恒通过计算发现,2020年的中国全口径宏观税负为33.2%,近两年预计进一步下行。中国全口径的宏观税负在全球仍处于偏低水平,低于法国、德国、加拿大、日本、英国、韩国等国家,2022年全口径宏观税负甚至可能低于美国。

为了减轻企业等市场主体税费负担,激发市场活力,中国近些年采取了大规模减税降费退税等政策。税务总局数据显示,十年来累计新增减税降费和退税缓税缓费超过13万亿元。这也是中国宏观税负下降的关键,特别是小口径宏观税负下降明显。2013年以来,中国小口径宏观税负低于美国,尤其是近几年美国加税而中国减税,这一差距在扩大。

当然,各国经济社会发展阶段、体制、公共服务水平不一,不宜简单与他国进行对比。而且宏观税负水平不是越高越好,但也并非越低越好。这需要在市场主体负担和公共服务需求间寻求平衡,找到一个合理区间。

罗志恒认为,中国改革发展稳定任务重,要保持一定的财政汲取能力确保支出,宏观税负下行要有度,否则要么导致债务攀升,要么导致公共服务不足,既要看到宏观税负下行对社会活力的积极意义,也要看到潜在风险。

“比如,1994年分税制之前,财政收入下行但支出不减的结果就是赤字和债务上升,财政陷入困境。”罗志恒说。

他表示,当前稳定宏观税负势在必行,要避免财政汲取能力过快下滑导致债务过快上升。收入端政策重在落实既定政策,要从数量规模型减税降费转向追求效率和效果。未来更多采用支出端政策,直接拉动需求。

“要通过逐步稳定宏观税负、优化支出结构、提高支出效率来解决财政困难,要通过市场化、法治化提高市场主体信心和微观主体活力,不能寄一切希望于减税降费。当然,也必须正视企业面临的困难、解决宏观税负持续下降但企业税负感偏高的问题。”罗志恒建议。

事实上,中央去年也明确将此前的降低宏观税负,调整为稳定宏观税负。

财政部部长刘昆近期也多次表态要稳定宏观税负。他认为,在全面建设社会主义现代化国家新征程中,政府公共服务保障水平需要不断提高,宏观税负宜保持总体稳定,为推动高质量发展提供坚实财力保障