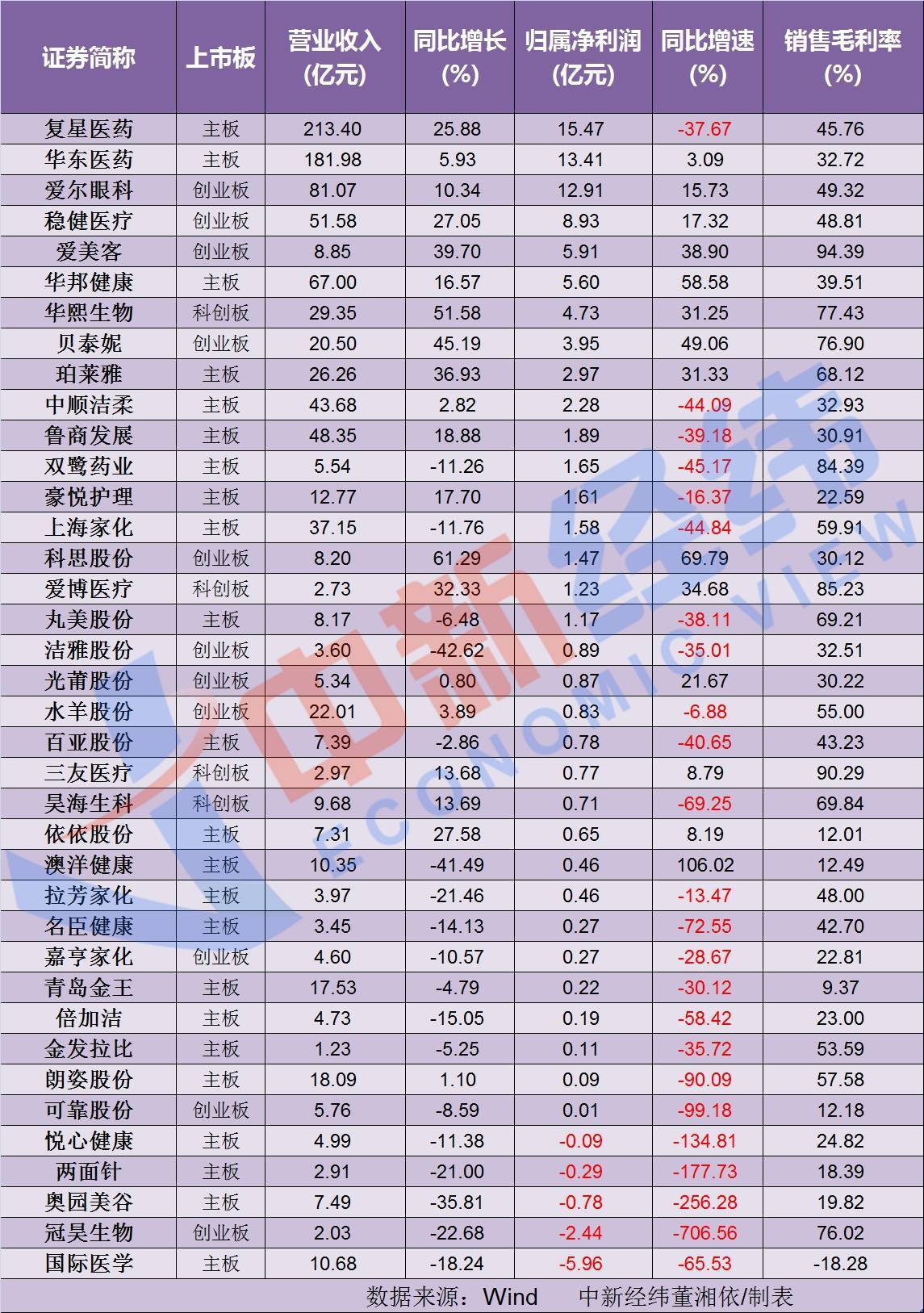

Wind医美概念所属的38家上市公司营收总和超千亿元,复星医药和华东医药2家均超百亿元,33家实现盈利,24家归属净利润增速为负。

A股上市公司半年报披露结束。中新经纬梳理发现,Wind医美概念所属的38家上市公司营收总和超千亿元,复星医药和华东医药2家均超百亿元,33家实现盈利,24家归属净利润增速为负。

38家公司营收超千亿

尽管疫情反复,但以高毛利率著称的医美行业在二级市场火爆未减。2022年上半年,38家医美上市公司营收总和超千亿元,复星医药和华东医药2家营收均超百亿元。科思股份营收增速最高,达61.29%,洁雅股份营收下降幅度最大,为42.62%。

上半年,复星医药营收、净利润规模双双位居第一,前者同比增长25.88%,后者则同比下滑37.67%,这与公司炒股赔钱有关。半年报显示,复星医药持有的BNTX股票股价变动致公允价值损失等净影响10亿余元,非经常性损益同比减少12.27亿元。

国际医学业绩垫底,上半年归属净利润为-5.96亿元,同比下降65.53%,同时,其现金流也同比大降360.53%,主要是受到疫情和旗下西安高新医院、西安国际医学中心医院停诊的影响。

冠昊生物上半年归属净利润为-2.44亿元,暴降706.56%,半年报显示,因珠海祥乐存货及商誉减值损失,导致公司净利润减少2.76亿元。

据了解,珠海祥乐系上市公司于2016年通过发行股份及支付现金收购而来,其主要业务为代理人工晶体产品,此前几年曾是上市公司的业绩“奶牛”。2017年到2019年,冠昊生物人工晶体业务营收分别为2.44亿元、2.04亿元和1.44亿元,占营收比重分别为54.21%、44.53%和32.79%。近两年,随着人工晶体被纳入集采,冠昊生物的人工晶体业务营收已经持续下滑。

“医美三剑客”业绩表现分化

国内玻尿酸龙头企业爱美客和华熙生物、昊海生科是行业前三巨头,并称“医美三剑客”,它们上半年的业绩表现如何?

数据显示,爱美客、华熙生物、昊海生科上半年归属于上市公司股东的净利润分别为5.91亿元、4.73亿元、0.71亿元,同比增速为38.90%、31.25%、-69.25%。

昊海生科在“医美三剑客”中掉队严重。半年报显示,其净利下滑受多重因素叠加:因上海疫情,相关主要生产型子公司的生产受到重大影响,其营业收入较上年同期有所下降,由此带来的毛利下降及停工损失超9000万元;其次,集团下属子公司Aaren与原国内独家经销商的经销协议终止,工厂启动阶段性停产缩减开支计划,产生经营性亏损约1466万元,对Aaren部分资产组计提减值损失2500万元;未收到投资产品分红等。

爱美客虽然在3家中业绩表现尚可,但其归属净利润增速骤降。去年同期,爱美客归属净利润同比增长188.86%。

爱美客投资者关系负责人对媒体表示,今年上半年疫情影响差不多有90多个城市,长期受到管控的一线城市影响比较大,公司销售收入占比较高的部分一线城市存在管控情况,导致公司上半年净利放缓。

毛利率方面,“医美茅”爱美客可谓孤独求败,Wind数据显示,其上半年销售毛利率高达94.39%,甚至超过贵州茅台的毛利率(2021年为91.62%)。分产品来看,爱美客两类注射类皮肤填充剂毛利率再创新高,溶液类注射产品毛利率达94.07%,凝胶类注射产品得益于营业收入的大幅上涨和营业成本的略微下降,毛利率高达96.05%,同比增加2.74个百分点。

此外,华熙生物的销售毛利率呈逐年下降趋势。Wind数据显示,2020年、2021年及2022年上半年,华熙生物的销售毛利率分别为81.41%、78.07%、77.43%。华熙生物在半年报中称,“如果未来公司的经营规模、产品结构、客户资源、成本控制等方面发生较大变动,或者行业竞争加剧,导致公司产品销售价格下降、成本费用提高或客户的需求发生较大的变化,公司将面临主营业务毛利率无法维持较高水平或下降的风险。”

未来投资机会几何?

根据研究机构Frost&Sullivan的报告,中国已经成为世界第三大医疗美容市场。市场规模在2021年达到1891.2亿元人民币,并预计在2026年达到3998.1亿元人民币,未来五年复合增长率为16.2%。

医美产业链上游为医疗美容耗材、药品生产商及器械设备的制造商和医学院校,中游为医疗美容机构,包括公立医院整形外科,专科医院和民营机构。下游涵盖传统广告,美容院和互联网营销平台等。

展望医美行业未来趋势,长城国瑞证券表示,我国医疗美容行业正值快速发展阶段,上游药械产品厂商将充分受益。注射类医美产品中,透明质酸行业竞争较为激烈,建议关注差异化产品布局的公司;肉毒素行业竞争格局好、行业壁垒高,已有产品获批的公司将充分享受先发优势带来的行业红利;再生类注射医美产品处于起步阶段,已有产品获批的公司将受益。光电医美器械行业进口品牌占主导地位,建议关注中国企业通过收购切入该领域,享受该板块市场快速增长带来的红利。

东兴证券称,上半年疫情反复在一定程度上积压医美需求,但在国内疫情趋稳的环境下,考虑到轻医美项目具有疗程性和消费黏性,上半年积压的医美需求有望逐渐得到释放,带动相关公司下半年业绩反弹