截至2022年7月15日,共有59家信托公司披露了未经审计的2022年半年度财务报表,处于同期可比口径考虑,本文分析采用其中57家信托公司财务数据。 整体来看,信托公司业绩表现承压,营业收入和净利润下滑均下滑。但是,信托公司净资产规模较上年同期有所提升,利于提高行业抵御风险的能力,更好地适应监管要求。预计下半年,随着疫情有效管控和经济逐步修复,信托业绩会有所改善。

截至2022年7月15日,共有59家信托公司披露了未经审计的2022年半年度财务报表,处于同期可比口径考虑,本文分析采用其中57家信托公司财务数据。

整体来看,信托公司业绩表现承压,营业收入和净利润下滑均下滑。但是,信托公司净资产规模较上年同期有所提升,利于提高行业抵御风险的能力,更好地适应监管要求。预计下半年,随着疫情有效管控和经济逐步修复,信托业绩会有所改善。

一、经济压力下超六成信托公司营业收入下滑

2022年,信托行业严监管态势持续,叠加疫情反扑和宏观进行下行影响,大部分信托公司仍然面临严峻的业务转型压力。

2022年上半年57家信托公司营业收入的平均数为12.42亿元,较2021年上半年下降13.35%。如果剔除可比合并口径样本,2022年上半年信托公司营业收入的平均数为7.98亿元,较2021年上半年下滑17.76%。另外根据中国信托业协会发布的统计数据,截至2022年第一季度,信托公司经营收入同比下降28.25%。

然而,2022年上半年57家信托公司营业收入的中位数为7.13亿元,大幅低于平均数,且较2021年上半年下降26.32%。2022年上半年,不包括合并口径的样本中位数为6.30亿元,较2021年上半年下降22.53%。

对比营业收入的平均数与中位数来看,2022年上半年信托公司营业收入中位数的下滑速度明显高于平均数的下滑速度,说明行业整体营业收下滑的同时,行业中枢下降更快,头部集中效应仍在持续。

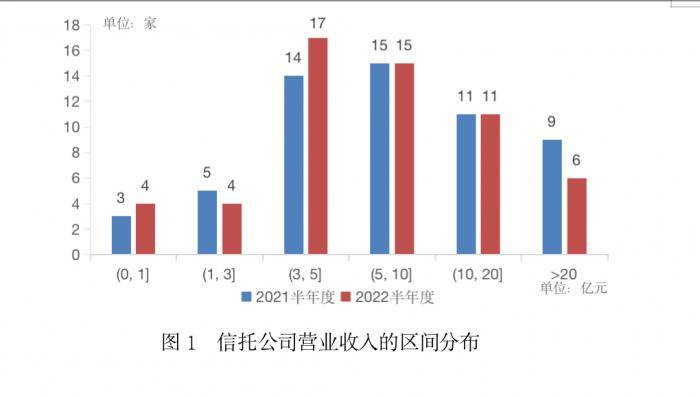

具体到各家信托公司的情况来看,2022年上半年有6家信托公司营业收入在20亿元之上,数量低于2021年上半年。营业收入分布于5-10亿元,以及10-20亿元区间的信托公司数量与2021年上半年持平。营业收入在3-5亿元区间的信托公司数量比2021年上半年增加了3家,反映了部分位于行业尾部的信托公司创收能力已有所提升。营业收入分布于1-3亿元区间的信托公司数量与2021年上半年持平。

总体来看,信托公司2022年上半年营业收入的发展特征表现为,行业头部公司也出现一定收缩,行业尾部信托公司保持平稳,但处于行业中游的信托有多增多,这与营业收入中位数大幅下滑的趋势相符。

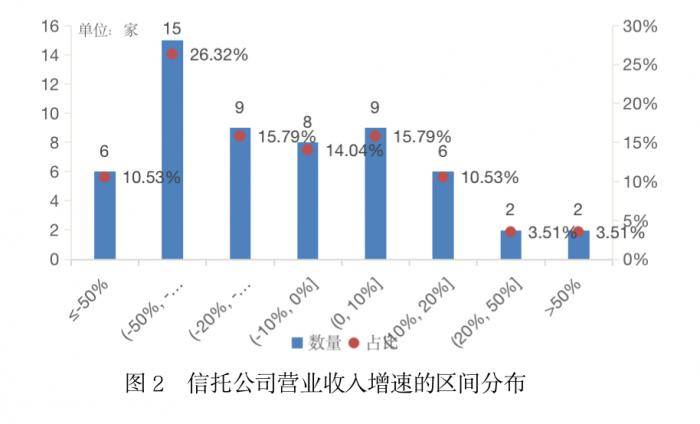

2022年上半年,57信托公司中实现营业收入增长的仅有19家,占比为33.33%,营业收入下降的为38家,占比为66.67%。营业收入增速为-50%--20%这一区间的信托公司数量最多,达15家。2022年上半年实现20%以上高速增长的信托公司数量仅有4家,但是下降超过20%的信托公司数量则为30家,信托公司中实现营业收入增长呈现明显的收缩态势。

二、净利润增速收缩明显,行业分化持续

2022年上半年,57家信托公司净利润的平均数为4.70亿元,较2021年上半年下降20.62%,降幅高于营业收入。2022年上半年,剔除合并口径的样本净利润平均数为3.39亿元,较2021年上半年下降23.06%。

另外根据中国信托业协会发布的统计数据,截至2022年第一季度,信托公司利润总额同比下滑31.42%。与营业收入相似的是,2022年上半年净利润中位数同样大幅低于平均数,为2.84亿元(剔除合并口径的样本净利润中位数为2.64亿元)。

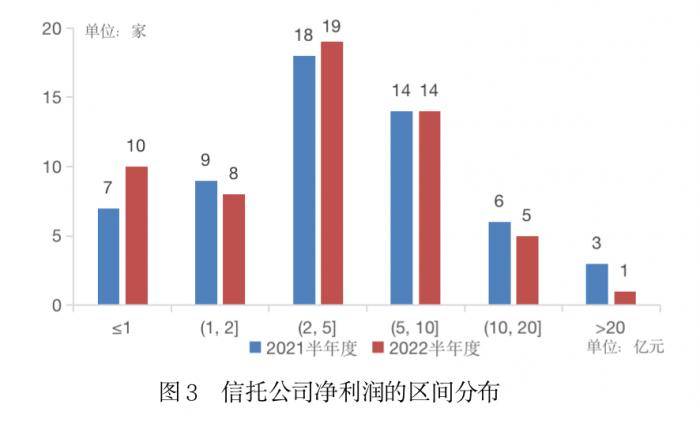

具体到各家信托公司的情况来看,净利润的区间分布在2022年上半年呈现为“尾部增加,头部减少”的局面。2022年上半年,净利润分布于较高区间10亿元之上的信托公司减少了3家,较低区间1亿元之下的信托公司数量增加了3家,分布于中间区间5-15亿元的信托公司数量保持不变。

2022年上半年,仅有25家信托公司净利润实现正增长(或由负转正、亏损减少),占比为43.86%。增速在20%以上的信托公司数量仅7家,而净利润下降幅度超过20%的信托公司数量多达29家,其中下降幅度在-20%--50%之间的信托公司数量最多,为17家,在行业利润整体下滑的同时,呈现出明显的分化局面。

三、净资产整体增长,ROE有所下降

2022年上半年,56家信托公司净资产的平均数为125.71亿元,较2021年上半年增长5.33%。净资产的中位数为91.03亿元,同样大幅低于平均数,中位数的增速为8.37%,高于平均数的增幅。

在剔除合并口径的样本中,净资产的平均数为96.51亿元,较2021年上半年增长5.12%,中位数为78.25亿元,增速下滑2.59%。另外根据中国信托业协会发布的统计数据, 2022年一季度,信托公司净资产同比增长4.16%。

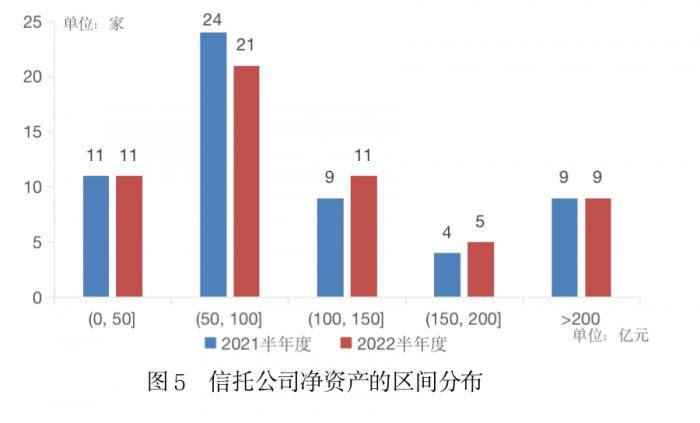

从净资产的区间分布来看,2022年上半年大于200亿元的信托公司数量依然为9家,净资产为100-200亿元的信托公司数量增加了3家,净资产为50-100亿元的信托公司数量减少3家。

与营业收入、净利润增速均出现下滑,且分化持续不同的是,信托公司在2022年上半年净资产规模实现整体提升,这将有助于提升抵御风险的实力,更好实现高质量转型升级。

净资产收益率ROE可以用来衡量企业的盈利能力,反映资本投入产生收益的效率。信托公司2022年上半年的ROE可通过净利润除以净资产计算获得,其中净资产采用2021上半年-2022年上半年的平均数。

2022年上半年,57家信托公司ROE的加权平均数(以2022年上半年净资产为权数)为3.32%,中位数为3.78%。相较之下,2022年上半年信托公司ROE有所下降。

综合来看,2022年上半年信托公司营业收入和净利润平均数下滑明显,但净资产的平均数均则实现了小幅的增长,净资产收益率ROE有一定收缩,但是依然维持一定的盈利能力。

四、结语

信托行业自2018年资管新规颁布后进入调整期,资产规模、营收指标在2021年止跌企稳,但受疫情反扑、宏观经济下行、资本市场波动等复杂外部环境影响, 2022年上半年,信托公司经营业绩整体下滑,营业收入和净利润平均数均为负增长,只有净资产实现了小幅正增长。

同时也应该看到的是,信托公司经营业绩的分化局面仍在持续。表现为营业收入、净利润、净资产的中位数均明显低于平均数。

根据中国信托业协会的统计数据,截至2022年第一季度,信托公司经营收入同比下降近三成。此外,信托资产规模也承受了一定的下降压力,但从信托资产来源、信托资产功能、资金信托投向、资金运用方式等方面来看,信托资产的结构处在持续优化调整的过程中。整体来看,信托行业主要指标受外部经济环境和监管政策影响较大,目前仍处于深度调整期。

展望下半年,随着一系列稳增长政策的落地以及经济修复加快,预计信托业绩会有所改善,未来信托公司应结合自身资源禀赋优势,围绕监管最新业务分类方向,积极探索业务转型,争取实现业务模式与经营业绩的高质量发展。

附注:

1.截至2022年7月15日,59家信托公司披露了未经审计的2022年半年度财务报表。未披露财务报表的信托公司情况如下:大业信托、浙金信托非银行间交易会员无披露义务;吉林信托、四川信托、雪松信托、新时代信托发公告延期披露;山东信托、新华信托、华信信托暂未披露。

2.在59家披露未经审计2022年半年度财务报表的信托公司中,57家符合同期可比口径,且大部分均为母公司口径的数据。为了使本文的数据分析口径尽量一致,如果某公司同时披露合并与母公司数据,使用其母公司口径的数据;如果某公司仅披露合并口径数据,则该公司的2022年上半年度对比数据采用合并口径。

3.为了保持本文的数据对比口径尽量一致,2021年年中数据均采用信托公司2021年年中在中国货币网披露的数据。

4.本文的分析基于各信托公司未经审计的2022年半年度财务数据,由于最终审计后的数据与未经审计数据或有一定的偏差,且本文仅基于57家信托公司做分析,本文的分析结论尚不能代表信托行业2022年半年度的最终发展情况,亦不构成任何投资建议的参考。