梳理了30家上市城商行2021年年报,包括3家A+H股上市银行、14家A股上市银行、13家港股上市银行,找出了上述问题的答案。 截至2021年末,30家上市城商行的不良贷款金额共计2034.14亿元,30家上市城商行平均不良贷款率为1.56%,低于商业银行平均1.73%的不良贷款率。 北京银行不良贷款金额最高 锦州银行不良贷款率增幅最大

2016年以来,我国一直坚持房住不炒的政策。此后的几年时间,房地产相关部门陆续出台了与之相配套的政策,涉及到房企融资、房贷等方面。

房住不炒的大背景下,大部分银行适当收紧了房地产贷款投放力度。在过去一年里,各家城商行的房地产贷款余额多少,占比情况如何,不良金额和不良率又产生了哪些变化?

凤凰网财经《银行财眼》梳理了30家上市城商行2021年年报,包括3家A+H股上市银行、14家A股上市银行、13家港股上市银行,找出了上述问题的答案。

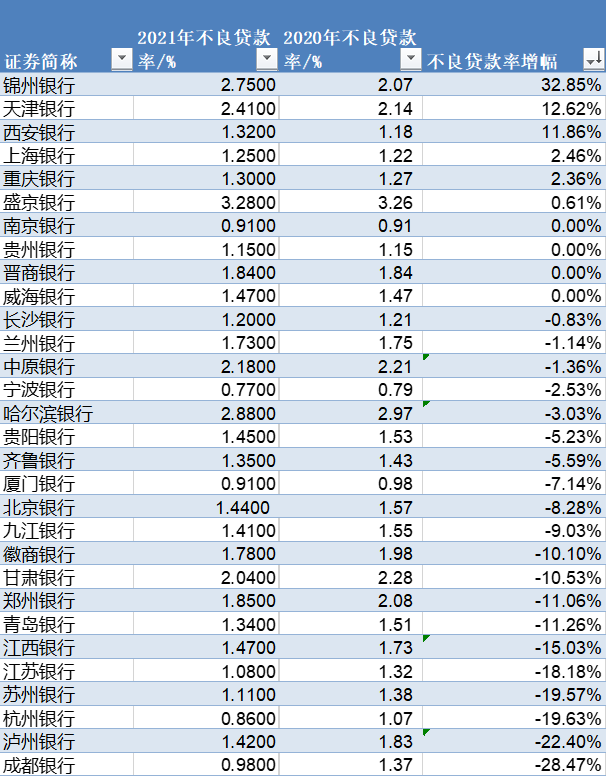

截至2021年末,30家上市城商行的不良贷款金额共计2034.14亿元,30家上市城商行平均不良贷款率为1.56%,低于商业银行平均1.73%的不良贷款率。

北京银行不良贷款金额最高 锦州银行不良贷款率增幅最大

30家上市城商行中不良贷款金额排名前三的分别是北京银行、盛京银行、锦州银行,其中北京银行不良贷款金额为241.21亿元,占30家城商行合计不良贷款总额的11.86%。

数据来源:凤凰网财经《银行财眼》统计

北京银行2021年年报中披露,该行2021年不断加大风险管控力度,逾期业务、新发生不良较上年同期减少。不良处置力度加大,实现了不良贷款率及不良贷款余额“双降”。但实现“双降”后的北京银行,其不良贷款金额仍高于其余29家上市城商行。

30家上市城商行中有20家银行不良贷款率同比下降,有4家与2020年末持平,有6家同比上升。从统计数据来看,不良贷款率增幅最高的前三名分别是锦州银行、天津银行、西安银行,锦州银行不良贷款率增幅达32.85%。不良贷款率降幅最大的三家银行分别是成都银行、泸州银行、杭州银行,成都银行不良贷款率降幅达28.47%。

数据来源:凤凰网财经《银行财眼》统计

锦州银行2021年报中解释了其不良贷款率增幅高的原因:主要由于受经济不确定性以及疫情影响,部分行业和企业经营出现困难,信用风险上升,使不良贷款未结清余额增加。

上海银行房地产业贷款金额、不良贷款金额均领跑

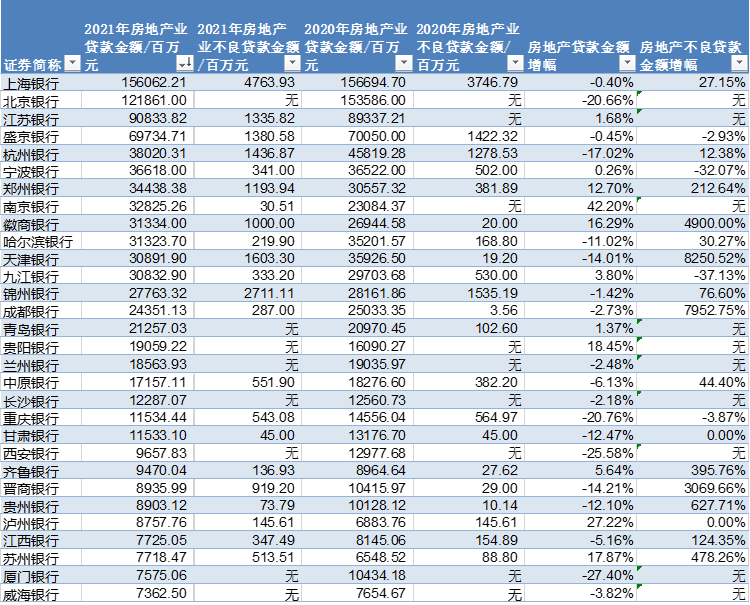

截至2021年末,30家上市城商行房地产贷款金额合计9443.88亿元,同比下降3.97%。

从统计数据来看,房地产贷款金额排在前三名分别是上海银行、北京银行、江苏银行,其中上海银行以房地产贷款金额1560.62亿元领跑。

数据来源:凤凰网财经《银行财眼》统计

房地产不良贷款方面,有8家上市城商行暂未披露房地产不良贷款金额的数据,其余22家银行里上海银行、锦州银行、天津银行排在前三,其中上海银行房地产不良贷款金额达47.64亿元,较2020年末的37.47亿元同比增加27.15%。房地产不良贷款金额增幅方面,排在前三名的分别是天津银行、成都银行、徽商银行,增幅分别为82倍、79倍、49倍。

上海银行在房地产贷款金额、房地产不良贷款金额均处于领跑位置,对此其在2021年年报中作出相关解释:受房地产行业风险影响,个别企业面临现金流压力。受到个别房地产企业集团层面风险传导的影响,抵押贷款、质押贷款不良率较上年末略有上升。受个别项目租售进度未达预期、还款能力有所下降等因素影响,房地产业不良贷款率有所波动,对公房地产业贷款不良率3.05%,较上年末上升0.66个百分点。上海银行已建立压降敞口、化解退出等一系列应对策略,细化刚性标准,做实主动退出,强化风险化解处置,整体风险可控。

晋商银行房地产不良贷款率超10% 两家增幅超100倍

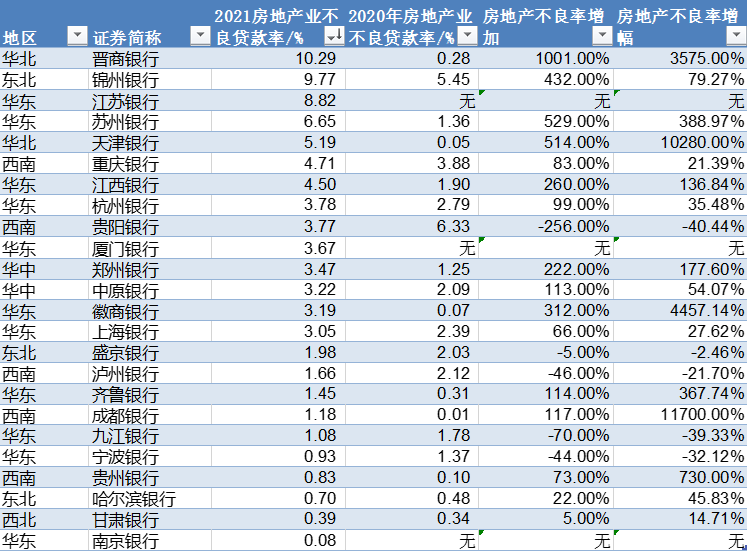

除6家未披露数据的上市城商行外,其余24家银行房地产不良贷款率均值为2.81%。从统计数据来看,房地产不良贷款率排名前三的分别是晋商银行、锦州银行、江苏银行,其中晋商银行房地产不良贷款率高达10.29%。

对此,晋商银行在2021年报中表示,受房地产行业政策调整影响,该行部分房地产贷款客户在2021年发生违约,致使不良贷款总额上升。由于受房地产行业政策调控的影响,部分企业的生产经营情况及信用水平承压,违约风险增加。另外,公司不良贷款余额上升主要是由于以碳达峰、碳中和为目标的绿色产业转型过程中,导致一些技术落后、产品成本高的客户随著经营风险的增加,被市场淘汰。同时,由于房地产行业政策的调控,导致部分房地产贷款客户违约风险增加,同时向上下游蔓延。

数据来源:凤凰网财经《银行财眼》统计

房地产不良贷款率增幅方面,排在前三名的分别是成都银行、天津银行、徽商银行,增幅分别为117倍、102倍、44倍。

长江证券表示,考虑房地产企业的集中信用违约主要从2021Q4 才开始,且目前市场尚未企稳,高杠杆房企的现金流压力依然很大,判断2022 年对公房地产贷款的不良继续“双升”。

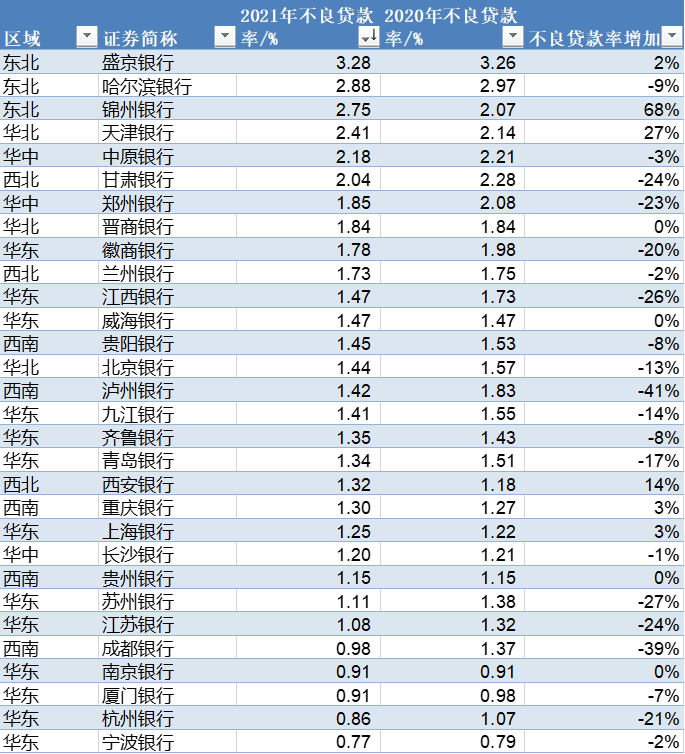

东北地区城商行不良率表现差 盛京银行垫底

从地区来看,东北地区的盛京银行、哈尔滨银行、锦州银行2021年的不良贷款率分别为3.28%、2.88%、2.75%,是30家城商行中表现最差的3家银行,高于商业银行不良贷款率平均1.73%的水平,更远高于30家上市城商行不良贷款率平均1.56%的水平。

盛京银行年报中并未披露其不良率居高不下的原因,该行表示2021年积极优化股权结构,市属国资企业增持成为第一大股东,风险抵御能力进一步增强。

对比来看,华东地区的城商行不良贷款率表现明显好于东北地区,全国30家城商行中2021年不良贷款率最低的7家银行中有6家来自华东地区,其中宁波银行、杭州银行、厦门银行、南京银行分别以0.77%、0.86%、0.91%、0.91%的不良率排在前四位。

数据来源:凤凰网财经《银行财眼》统计

此外,截至2021年末,西南、华中、西北地区的上市城商行在房地产业不良贷款率方面的表现要优于华北、华东、东北地区。

从数据来看,华北地区表现最差的晋商银行为10.29%,华东地区表现最差的江苏银行为8.82%,东北地区表现最差的锦州银行为9.77%,西南地区表现最差的重庆银行为4.71%,华中地区表现最差的郑州银行为3.47%,西北地区的甘肃银行为0.39%。而华东区的南京银行以房地产业不良贷款率0.08%的水平位列此项最佳。

数据来源:凤凰网财经《银行财眼》统计