芯片业进入寒冬,和当下全球产业分工格局被打破有很大的关系。打铁必须自身硬,在芯片行业只有实现真正的独立自主,才能不惧打压,不惧寒冬。

英特尔业绩爆雷、三星AMD业绩遇冷,全球芯片业为何突然陷入寒冬?

文丨BT财经 Han

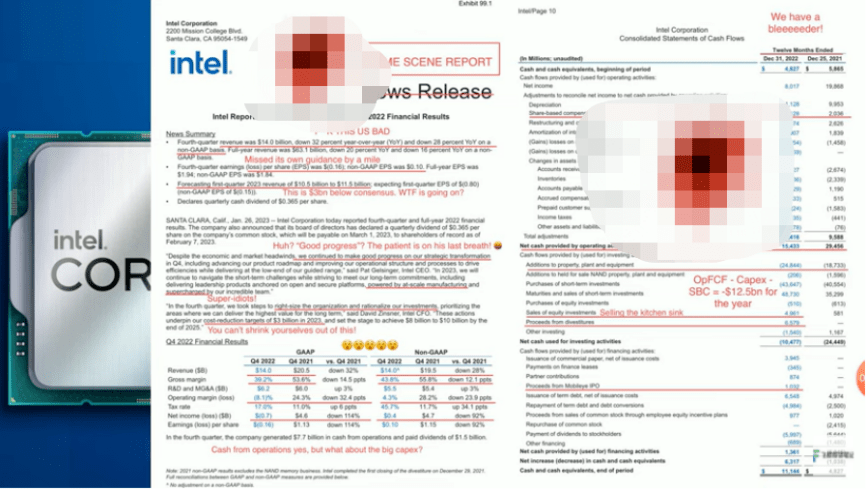

全球芯片龙头英特尔( NASDAQ:INTC )业绩又“崩了”。公司最新发布的2022第四季度财报以及2022年年报显示,Q4当季亏损6.61亿美元,全年净利润为80.14亿美元,同比下滑了近六成。要知道,自2001年互联网泡沫破灭以来,英特尔的业绩还从未出现过如此大的跌幅。

其实,市场已经预料到了英特尔业绩不佳,但没想到这么差。财报发布后的交易日,英特尔股价开盘跌近10%,对于市值千亿美元的大公司来说,这个震动幅度着实不小。

坏消息接踵而至——

1月31日,另一芯片巨头三星公布了八年来最低的季度利润,2022年Q4公司营业利润为4.3万亿韩元,大大低于分析师预估的5.8万亿韩元,且芯片业务的利润暴跌超90%。

同日,市场相对看好的AMD( NASDAQ:AMD )也发布了2022年Q4业绩,幸而凭借数据中心的增长势头维持了业绩总体的增长,但PC电脑相关业务收入(含PC电脑芯片等)还是骤降了51%。

显卡龙头英伟达( NASDAQ:NVDA )此前的财报也显示出疲软,其游戏部门Q3的销售额同比下滑了51%,好在有数据中心业务“拯救”、销售额上涨31%,拉动了财报整体基本符合当时的市场预期。全球芯片行业到底怎么了?

英特尔崩盘的“精神打击”

我们回到英特尔,细看它的业绩,公司两大业务板块客户运算事业群、数据中心和人工智能(AI)事业群业绩双双滑坡,库存升高到历史罕见的151天水平,还在最重要的中国市场营收下滑了四分之一。更详尽的业绩分析,可以参见BT财经此前的文章《intel栽了?》。

我们今天再来谈一谈,英特尔业绩跌破预期,为什么对市场信心打击这么大?

CNBC评价“这是一份残忍的财报”;在美股投资者圈子里,一份经过PS的财报笔记也广为流传,作者用夸张的语句形象表达出,英特尔整篇财报字里行间字字泣血、令人心痛。

英特尔业绩崩盘带来的最大“精神打击”,是让市场哗然居然已经无法准确掌握龙头的业绩趋势。 这不禁令投资人士怀疑,整个芯片行业的下滑速度已经超出了最差的预期。

从历史经验来看,对于英特尔这种大体量的巨头来说,华尔街分析师通常可以比较精确地推算到它的业绩情况。但Q4的情况是,英特尔亏了6.64亿美元,大大超过了市场预期的平均水平-2.78亿美元。投资者都是最谨慎的水手,他们绝不敢驶向未知的水域。

除了难以琢磨的业绩走向,连英特尔自己都似乎都拿不准将来的走向。公司一反常态在此次业绩报告中没有给出下一个年度的全年展望,只给出一份黯淡的下季度业绩指引——还是预计将继续同比大幅下滑。

值得注意的还有会计计算方法的变更,英特尔宣布从2023年1月开始将部分生产设备的折旧年限从5年提高至8年,这一变更或将在2023年给英特尔“节约”总折旧费约42亿美元。虽然这个调整和其他科技巨头保持了一致(如IBM、微软、亚马逊等),但难免令部分投资者心里打鼓。

资本害怕业绩下滑,但更害怕前途未卜。于是我们看到,机构们的短期一致选择就是暂时出逃。

更值得注意的是,近年英特尔的行业龙头地位愈加岌岌可危,公司市值也于2022年8月被竞争对手AMD超越。公司CEO帕特·基辛格牵头的管理层虽然在几年前就给出了一个宏大的“复兴计划”,但伴随着业绩继续不及预期,加上关键高管离职(如2022年11月英特尔“复兴计划”关键组成部分,即芯片代工业务的自身主管离职),市场显然正在陷入对英特尔的怀疑,并慢慢失去耐心。

芯片业从“高山”到“低谷”?

跳出英特尔来看整个芯片行业,目前确实走在了从高山到低谷的下行周期阶段。

按照历史经验来看,芯片业和其他行业相同,都面临供给和需求的轮动收缩扩张,通常来说一个周期约为3—5年,而市场往往会先行1—2个季度行动。

回顾2020年以来,在居家工作的需求刺激下,全球PC出货迎来小阳春,2020年和2021年总出货量同比增长17%和15%,显著高于2019年约5%的增速。而这一指标到2022年骤降至同比缩减27.8%。

更进一步看这一轮全球芯片的上涨节奏,科技垂类账号《只谈科技》总结道,从2020年4月开始,汽车芯片领衔涨价,随后沿着集成电路芯片(IC芯片)、晶圆、封测、设备、材料这一路径逐级传导。如今近两年的时间过去了,随着宏观因素改变和供求形势变化,从2022年下半年开始,芯片产业又沿着CPU下跌、GPU下跌、半导体设备和材料下跌的路径悉数入冬。

而2023年,很可能是这一轮下跌的谷底。回暖迹象或许要到2024年才能看到。为了应对寒冬,芯片大厂纷纷开启裁员节流模式。

英特尔的裁员计划从2022年底延续至2023年初。根据提交给美国加州地方部门的文件,英特尔加州圣克拉拉分部将裁员201人,1月31日生效。此外还有报道指出公司已提议俄勒冈州等地的芯片厂员工放三个月的无薪假。

另一家美国芯片制造商泛林集团1月25日宣布计划裁减约7%的员工。手机芯片巨头高通也加入了裁员大军,被曝分别于2022年底和2023年初裁减了美国和以色列的员工。

与此同时,英特尔还挥刀砍向了部分非主要业务,最近的这次是Tofino网络交换机芯片、RISC-V Pathfinder项目落马。据《快科技》统计,含上述两项业务,公司CEO基辛格已经陆续转卖或关闭了九项业务,其中包括RealSense体感、4G/5G基带、运动和可穿戴、无人机等。

科技企业靠裁减冗员和砍掉不赚钱的业务无疑将“美化”财报,但这条路也有后患,即:有可能削弱公司的竞争力,甚至会加速公司的坍塌。这样的例子离我们并不遥远,“蓝色巨人”IBM曾经多次靠裁员缩减运营成本,如今公司的行业地位早已不复往昔。

全球分工大乱局

令人担忧的还有,尽管芯片行业用裁员、砍业务等方式“断臂求生”,但整体来看,目前全球的芯片产业链格局已经出现巨大改变。

据彭博社报道,美国、日本和荷兰三国高层1月27日就半导体议题达成协议,荷兰此前已经禁止光刻机巨头阿斯麦( NASDAQ:ASML )的部分产品向中国出口,现在该公司还停止了向中国出售深紫外线光刻机。但旋即又有报道指出,阿斯麦CEO已经对媒体回复称“目前政府层面尚无新的出口限制措施、公司可以继续向中国发货深紫外线光刻机设备”。

其实荷兰和日本作为芯片行业的打压者,同时也是芯片行业全球分工的受害者,这也是之前就算在美国官员的不断施压下,荷兰和日本政府在芯片问题上向中国施压也非常不积极的原因。

事实上,芯片行业之所以会形成当下全球分工的局面,正是因为美国打压当时的芯片强国导致的结果。

上世纪80年代,日本一跃成为全球最大的半导体生产国,占据了全球超过50%的市场。并且,日本在全产业链都实现了国产化。

日本的芯片企业和美国芯片企业存在竞争关系。美国开始打压日本芯片企业。1985年,美国半导体行业协会根据“301条款”起诉日本。次年,美日签署条件明显不利于日本的《美日半导体协议》,日本被迫不断开放市场,很快,日本企业的全球市场份额大挫,下降到10%左右。

在打压日本企业之后,美国做了另一件事——拆分芯片行业产业链。美国开始扶持韩国三星和荷兰阿斯麦。

1997年,为了控制光刻技术,美国英特尔公司联合摩托罗拉、IBM等公司成立一个技术联盟。许多国家的芯片企业都加入了这一联盟,当时的日本芯片企业却被踢出了局。

美国拆分全球的芯片行业产业链所带来的结果就是,芯片产业链集中在少数国家和头部企业中,比如目前全球芯片主要原材料硅晶圆主要来自6家公司,这6家公司产能合计占到全球硅晶圆供应链的90%以上。这6家公司分别来自中国台湾地区、日本、韩国、德国。

从晶圆到芯片,从原材料到成品分工明确。芯片制造产业链中,荷兰阿斯麦控制了光刻机,日本控制了光刻胶等零部件。从理论上讲,这些国家或公司,只要他们想,都能够打压和制裁链条下游的国家、地区和企业。

科技行业研究员姜鹏许指出,表面上看,芯片制造产业链属于上下游关系,但从行业分类来看完全不同,科技行业的生产链条在当下的全球产业分工中,错综复杂,你中有我,我中有你,一个环节出了问题,其他产业端都不会好过。比如打压销售端会导致生产端成本无处转嫁,打压企业间的技术合作会导致企业之间的零部件产品不匹配,全球产业分工的平衡一旦被打破,就连英特尔这样的行业巨头也会受到致命影响。

姜鹏许指出,英特尔2022年业绩爆雷的背后,是其在中国大陆的营收同比暴降25%,要知道中国是该公司第一大市场,也是拯救英特尔的惟一希望。

目前,美国仍在加大对华为的打压。1月31日,拜登政府被曝已经停止向美国公司发放许可证,后者可能将无法继续向华为出口产品和技术,其中包括此前获批的4G技术与产品。这无疑为整个半导体业的寒冬再添一阵寒流,也必将让全球芯片产业走向更不确定的未来。

黑夜里的微光

尽管芯片行业步入历史性的崩溃寒冬,但BT财经洞察资本市场发现,暗夜里并非“全盘皆墨”,仍有值得投资者注意和把握的趋势。

第一个趋势是关注苹果( NASDAQ:AAPL )自研芯片的韧性。此前公司放弃和英特尔的合作、转而投向M系列自研芯片,如今这一押注开始产生丰厚的回报。尽管公司和其他PC厂商一样预计个人电脑放缓趋势将令Mac销量受到影响,但M系列芯片的成功将为其降本增效、保持高利润率提供韧性。

第二个趋势是龙头企业押注AI人工智能。尽管PC电脑放缓令芯片行业承压,但AI芯片成为竞争白热化的新战场。2023年1月底,芯片代工厂台积电被曝同时接到苹果、AMD和英伟达三家大厂的AI芯片订单,对话式AI模型ChatGPT的突然爆火又为产业再填一捆干柴。其中的典型代表之一是英伟达,公司股价在遭遇暴跌后从2022年Q3开始呈现反弹趋势,火爆出圈的ChatGPT据悉就已经导入了1万颗英伟达高端GPU。公司的数据中心业务也已经逐渐代替游戏业务,成为最主要的业绩驱动力。

第三个趋势是继续向高端化进击。尽管行业入冬,芯片制造业继续顶着压力冲击尖端制程。目前台积电、三星均已宣布3nm制程芯片量产,英特尔也通过技术人员对外“放风”称预计在2023年底推出3nm等效工艺节点。台积电还在1月中旬举办的业绩说明会上透露“3nm工艺将在2023年满负荷生产”。顶尖工艺无疑将为行业下一轮触底反弹,提供更强劲的动力。

第四个趋势是行业整合。对于大多数行业来说,下行周期都是行业纵横并购的关键时间点,当下芯片大厂的收购热情并未冷却。例如2022年5月博通宣布豪掷610亿美元收购云服务提供商VMware,继续从半导体供应商向基础设施服务商转型。英特尔也在2022年2月收购了高塔半导体以增强自身的制造能力。同月,AMD完成了对全球最大FPGA厂商赛灵思的收购,后者一直是大厂眼里的优质标的。更受全行业瞩目的并购案还有英伟达拟以660亿美元收购Arm,虽然这一交易已经基本走向失败,但也足以见得抄底并购是巨头们在暗夜中竞争、甚至弯道超车的关键一招。

芯片业进入寒冬,和当下全球产业分工格局被打破有很大的关系。打铁必须自身硬,在芯片行业只有实现真正的独立自主,才能不惧打压,不惧寒冬。