零跑的竞争目标不是“蔚小理”而是特斯拉,但对于零跑而言,低价的标签不是那么容易就能撕掉的。

零跑的竞争目标不是“蔚小理”而是特斯拉,但对于零跑而言,低价的标签不是那么容易就能撕掉的。

文丨BT财经 庆秋

零跑汽车上市首日股价暴跌200亿元令业界大跌眼镜。

零跑汽车在9月底可谓风光无限,先是28日宣布旗下全新旗舰轿车零跑C01正式上市,官方消息称预售订单已超过十万辆;接着30日,成功冲刺港股IPO,股票代码“9863”,成为继蔚小理后国内造车新势力的第四股。

然而,市场反应却异常冷淡。据媒体报道,散户认购仅有0.16倍,最终以招股区间48-62港元的最低值48港元为发售价,尽管零跑已经折价上市,但依然遭遇了破发,开盘低开14.58%,上市股价狂泻30%以上,最低报22.95港元,市值由估值548亿港元一度腰斩至283.39亿港元。

相比之下,蔚来市值2156亿港元,理想市值1958亿港元,小鹏749.8亿港元,虽然零跑近两个月的销量都已超过“蔚小理”这三家造车新势力,但市值却差距不小,“第四股”想进入第一阵营还有一段路要走。

对此,零跑汽车董事长朱江明表示,目前不是上市的很好时间段,“全球形势动荡,处在下行通道,但我们选择上,主要原因是我们不在乎当下的时间段,这是一个长跑。我们更关心的是尽快拿到我们的市场份额。”

透过零跑的招股书和中期财报,我们会发现朱江明在最后一句中道出了无奈的实情—— 为何必须尽快拿到市场份额?因为零跑账上资金已等不及了,必须尽快融资,才有弹药粮草去冲锋陷阵。

零跑汽车曾立下“三年内超越特斯拉”的雄心壮志,现在的零跑汽车究竟靠什么干掉特斯拉?

真的“领跑”吗?

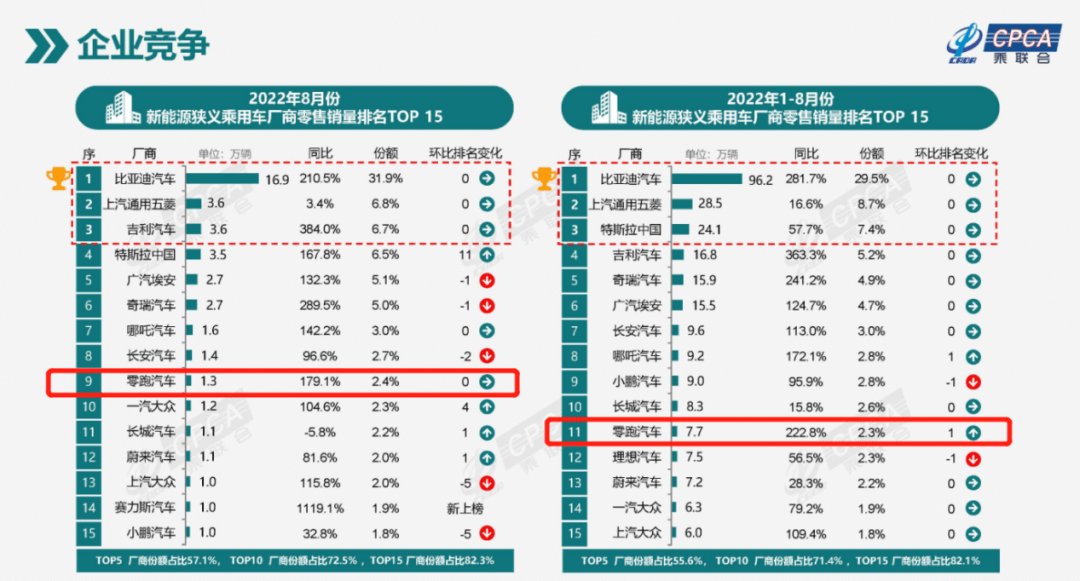

根据乘联会最新数据统计,2022年1-8月,零跑累计交付汽车7.66万辆,全国排名第11位,排名同比上升222.8%,次于小鹏,领先于理想、蔚来。单看8月份,零跑则交付了1.25万辆,位列第九,不仅进入前十,更是全面超过“蔚小理”。

2020年,零跑汽车全年销量仅为8050辆;2021年便暴涨至43748辆,翻了四倍多;2022年前八个月,销量就已经是2021年全年的1.75倍了。根据弗若斯特沙利文的资料,若按交付量计,零跑已成为造车新势力中增速最快的公司,称得上是“全球第五大、中国第四大造车新势力”。

零跑之所以能够有这样高速的销量增长,主要原因在于推出了A00级纯电轿车T03,起售价仅为7.95万元。新能源汽车行业观察师赵天表示,T03在10万元以下的小型电动车中颇具竞争力,续航可达400公里,还同时拥有L2级别的辅助驾驶以及自动泊车技术,因此一经上市便受到了市场热捧, 直接拉动了零跑的销售纪录,也救零跑于危难之际。

零跑的第一款车并非T03,而是一款纯电轿跑车型S01,起售价12.99万元。但由于定位不清、特色模糊,并未能引起太多反响。零跑S01推出的2019年,仅交付了约1000辆。截至2022年6月30日,零跑S01才一共交付2729辆。

2019年,零跑汽车营收仅为1.17亿元,都无法覆盖销售成本(2.29亿元),更别提还有3.58亿元的研发开支,毛损率高达95.7%。2020年随着T03的火爆,零跑汽车营收进账翻了六番,达6.31亿元,这才让零跑在新能源车市场找到了一席之地,获得了宝贵的喘息机会。

不过,销量的领跑,就代表真的领跑了吗?

事实上, 除了销量这一数据可观之外,零跑汽车在多个重要财务指标上都明显落后于蔚小理的第一阵营。

2022年上半年,蔚来实现营收202.03亿元,小鹏营收148.91亿元,理想营收182.95亿元,而零跑营收仅有50.82亿元,相差一个数量级。

毛利率对比更是惊人,蔚小理三家在2020年均已实现毛利率转正,2022年上半年分别为6.9%、5.78%、11.05%。而零跑汽车的毛利率自2019年以来一直为负,2022年上半年虽然较2021年上半年的-52.1%缩减了一半至-26%,但仍是负的。

主要原因在于零跑的主打产品为廉价车型,售价8万元左右的T03是销量最多的车型,今年上半年,交付了33058辆T03,占总销量的63.6%。因此,尽管销量较高,但因单价过低,很难覆盖营收成本。

大家都是卖一辆亏一辆,理想卖一辆亏1.1万元,小鹏卖一辆亏6.4万元;蔚来卖一辆虽然亏损9万元,但产品单价都在30万元以上;而零跑卖一辆亏7.2万元,几乎把整辆车子都赔进去了。

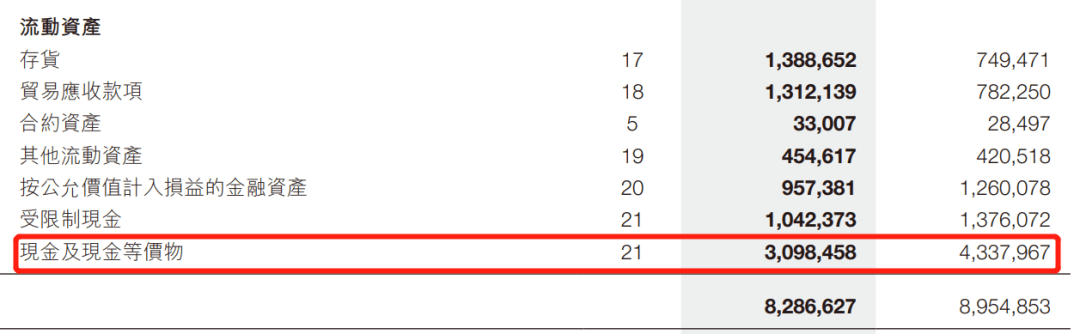

此外,零跑的现金流也不容乐观。2019年,零跑汽车账上的现金及现金等价物为2.06亿元,2020年就仅剩1亿元。2021年,零跑完成了B轮和Pre-IPO两轮重大融资,融资金额分别为43亿元和45亿元,注册资本增加至7.89亿元,这两笔款项到位后,现金及现金等价物才充盈至43.38亿元。

但是, 2022年上半年零跑的经营亏损已经有24.93亿元,几乎接近2021年一整年经营亏损金额(28.86亿元),而此时账上现金及现金等价物为30.98亿元,如果没有新的融资进来,这笔钱恐怕很难维持一年。因此,上市才变得迫在眉睫。

研发含金几何?

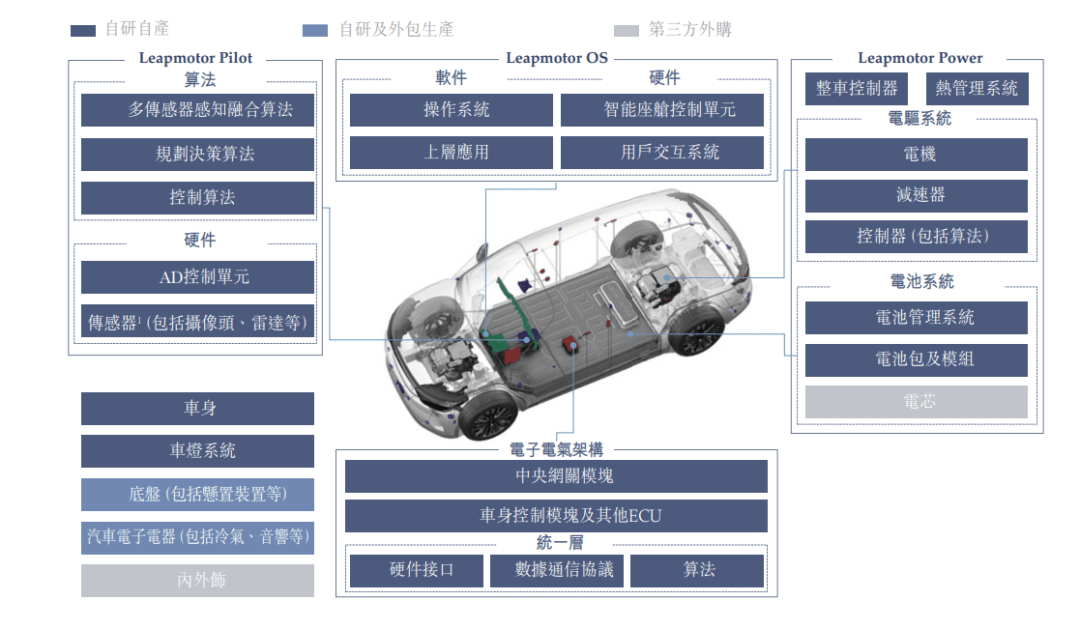

零跑表示,此次IPO所得资金将有40%投放到研发上。在对外的宣传中,零跑一直强调自己是 “中国目前唯一一家具有全域自研能力”的造车新势力, 放眼全球的话,则是除特斯拉之外唯二真正具备智能汽车自研、自产、销售和服务一体化完整产业链闭环的新能源车。

据招股书显示,零跑汽车的算法、软硬件、电子电气架构、车身、电驱系统等都是自研自产,底盘及汽车电子电器为自研及外包生产,只有内外饰和电芯属于第三方采购。

那么,零跑的全域自研能力含金量到底有多少呢?

从研发投入来看,力度并没有人们想象中那么大。2019年、2020年、2021年、2022年上半年,零跑的研发支出分别是 3.58亿元、2.89亿元、7.4亿元、5.26亿元,合计19.13亿元,占总营收的比例分别为306.4%、45.8%、23.6%、10.4%,呈逐年下降趋势。

对比之下,蔚小理这三家仅一个季度的研发投入就超过或者接近零跑三年多的研发投入。以2022年第二季度为例,蔚来研发投入21.49亿元,理想投入15.3亿元,小鹏投入12.65亿元。

值得一提的是, 在这三年多的时间里,零跑研发出了四款汽车,均摊到每款车上,开发成本仅约为5亿元。

对此,外界质疑不断,朱江明不得不正面回应,表示“这是在高效规划下的合理费用区间”,投入水平与传统车企相当,并强调“全域自研不是空话”,交付的10余万辆车中,每辆车的电池包、电驱总成、车灯、智能座舱的控制器以及传感器等都是自研制造的。

从团队规模来看,零跑也逊色一筹。截至2022年6月30日,零跑研发团队1869人,而理想则有4078人,小鹏是5554人。

说到这,不得不提一下零跑创始人朱江明的背景。在进军汽车行业之前,他是安防巨头大华股份的主要创始人之一,也是一位技术出身的IT大佬。

朱江明曾表示,凭借大华股份在电子技术领域的技术积累,零跑节省了不少电子部分的研发开支。但不少业内人士不太接受这个解释,他们表示安防与汽车是两个完全不同的行业,即便在电子技术部分有些互通,也占比很少,很难影响整辆车的研发与制造。

据悉,大华与零跑联手打造了一款智能驾驶芯片——凌芯01,28nm制造工艺,算力8.4Tops。由此,零跑成为了国内新势力中唯一一家拥有自研AI自动驾驶芯片的企业。但是,相比其他车企使用的第三方产品,凌芯01的表现并不出色:地平线征程5芯片,16nm制程,算力128Tops;特斯拉HW3.0自动驾驶芯片,14nm制造工艺,算力为144Tops;蔚来使用的英伟达Orin芯片,算力达到1016Tops。

零跑还自创了 无电池包的CTC技术, 将电池与底盘进行一体化构造,据说可增加14.5%的电芯空间,从而提升续航里程。但赵天表示,目前来说CTC技术的优势并不大,尽管提升了电池能量密度,但续航上勉强与比亚迪汉EV的无模组刀片电池技术相当,而且一体化意味着维修成本会更高,一旦出现问题不能直接拆卸电池包,得拆汽车整个底盘。

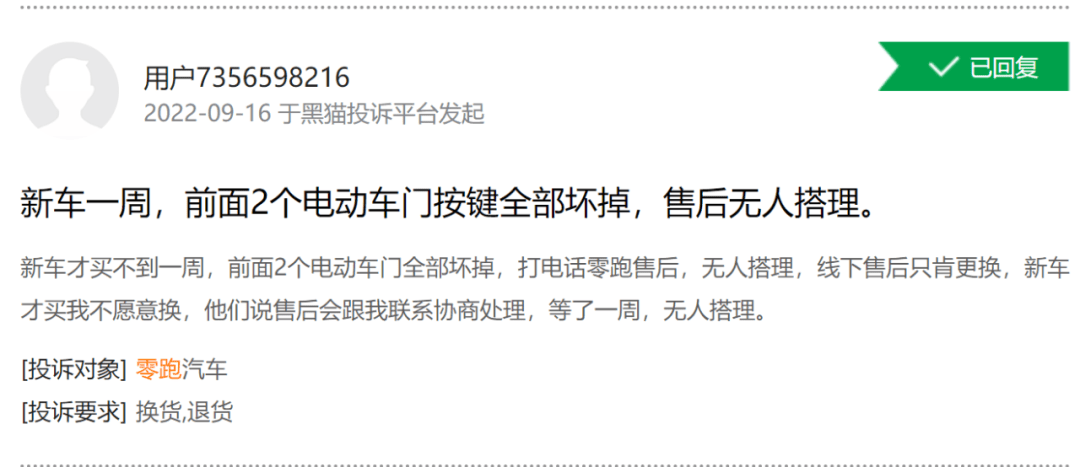

再从市场反馈来看, 零跑汽车更是多次曝出存在质量问题 ——底盘异响、主控屏幕黑屏、电动车门按键故障、前挡风玻璃无故开裂、动力系统故障、真空助力泵失灵、车辆无故停摆等等,多次评测翻车,屡遭车主维权。

图: 黑猫投诉平台上关于零跑汽车的部分投诉截图

图: 黑猫投诉平台上关于零跑汽车的部分投诉截图

软件上,零跑也被曝出其APP(V1.20.30)涉及“APP强制、频繁、过度索取权限”,且据工信部发布的《关于侵害用户权益行为的App通报(2022年第5批,总第25批)》,并未按要求完成整改。

对此,赵天表示,造车新势力通常很难有时间、资本和能力去做到“全域自研”,零跑所说的“全域自研”到底是营销手段还是真技术,还需要更多时间去检验。

干掉特斯拉可行吗?

在2021年零跑2.0战略发布会上,朱江明放出豪言,零跑的竞争目标不是“蔚小理”,而是特斯拉,并提出了 “三年内在智能驾驶领域超越特斯拉、2023年进入造车新势力TOP3、2025年销量80万辆” 的目标。

零跑曾花费10亿元打造了金华工厂,结果却没有拿到汽车生产资质,不得已之下,金华工厂只负责核心零部件的制造,整车则有外包工厂杭州长江乘用车代工。直到2021年,公司通过收购才为金华工厂拿到了造车资质。据了解,金华工厂的整车产能约为20万辆。据悉,2022年公司又在杭州钱塘购买了一块54万平米的地皮,计划2023年投产核心零部件,2026年全面达产。两处合计有可能实现80万辆的产能,但是销量能否匹配得上,还得看产品。

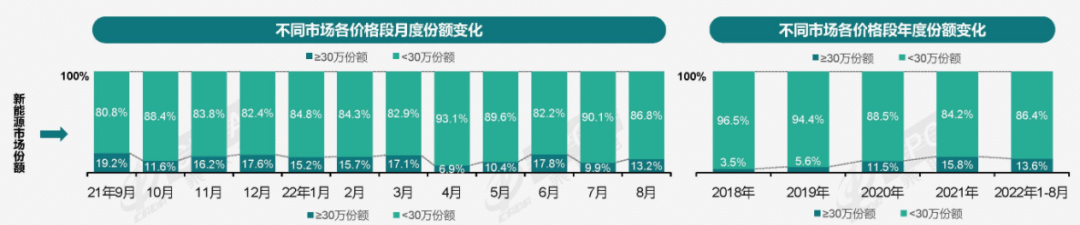

乘联会数据显示, 目前我国新能源市场80%以上的份额是由30万元以下的车辆贡献,2021年的份额为84.2%。

进一步细分的话,由零跑招股书可知,2021年售价在15-30万元区间的新能源汽车占总销量的36.2%,预计2022年该价格区间的细分市场将成为中国新能源汽车市场最大增长最快的市场,年增长率达到59.6%,预计2026年,该细分市场总占有率将达到49.1%,成为中国新能源汽车市场增长的主要驱动力。

对此,零跑也是瞄准了这一细分市场。继S01、T03之后,零跑于2021年推出了第三款产品C11,这款五座SUV的补贴后售价区间为15.98万-19.98万元。零跑还表示,计划于2022年下半年推出C11增程式版本,以满足更多消费需求,从而扩大市场空间。

但对于零跑而言,低价的标签不是那么容易就能撕掉的。

在2022年前六个月内,零跑一共交付了18915辆C11,而支柱产品T03则同期交付达33058辆,与C11处在同一售价区间的小鹏P5在2022年上半年的销量达到23334辆。 对比来看,C11还没能爆发出像T03一样的市场能量。

尽管如此,零跑还是想突破向上,于2022年5月又推出了第四款车型——智能纯电动中大型轿车C01,补贴后价格为19.38万-28.68万元之间,进一步向中端主流市场靠拢。

据悉,C01将成为全球首家在量产车型上采用CTC技术的新能源车型,宣传称单次充电续航里程最高可达717公里,将成为中国电动车市场同价位区间中续航里程最长的车型之一。

零跑方面表示,C01开启预售4小时,订单达到20764份,9月21日预售订单量已突破十万辆。不过,由于预定不需要付费,预售订单的实际转化率还要打上问号。

赵天表示,如今的新能源汽车市场已经迈入了2.0时代,不再靠概念和愿景赢得市场,传统车企和造车新势力均已入局且码好赛道,竞争日趋白热化,接下来要拼的是实实在在的产品力和品牌力。

“目前来看,零跑仅有一款低端产品T03获得了一定的市场份额,但中端代表产品C11和C01都还没有足够的说服力,而且品牌价值并没有得到认同。”赵天说: “零跑是从下往上走,特斯拉是从上往下走,一个升维挑战,一个降维打击,不可同日而语。 零跑想要干掉特斯拉,有这份雄心壮志是好的,但也容易沦为笑谈。”

零跑为了生存而抢跑上市,但能否真正实现中国品牌的领跑,相信时间和市场会给出答案。