数据显示,“这十年”我国实体上市公司利润占规模以上工业企业利润的比重,由23%增长到近50%;2012年上市公司营业收入相当于当年GDP的48.71%,2021年上市公司营业收入相当于当年GDP的58.04%,十年间提升了9.33个百分点。

本报记者 张 颖 任世碧 楚丽君

上市公司是实体经济的“基本盘”,也是完善现代企业制度的“先锋队”。党的十八大以来,A股公司作为中国企业的优秀代表,整体业绩稳步增长,高质量发展步伐越走越稳健,为中国经济高质量发展提供了有力支撑。

数据显示,“这十年”我国实体上市公司利润占规模以上工业企业利润的比重,由23%增长到近50%;2012年上市公司营业收入相当于当年GDP的48.71%,2021年上市公司营业收入相当于当年GDP的58.04%,十年间提升了9.33个百分点。

中航基金首席经济学家邓海清日前接受《证券日报》记者采访时表示:“一系列制度改革和创新,对A股市场高质量发展具有重要的引导作用。随着注册制改革稳步推进、常态化退市机制逐步形成,将进一步加速公司优胜劣汰,促进资源向优质公司集中。这些优质公司聚焦主业,不断提升自身可持续经营能力和市场竞争力,将继续带动产业链整体发展。”

数据是最客观的印证。“这十年”,净利润、净资产收益率、研发投入等三大财务数据稳步增长,清晰生动地勾画出A股上市公司高质量发展的风采。

净利润超百亿元公司数量 十年增长近1.7倍

近十年,A股上市公司整体归母净利润不断攀升,成长性凸显。

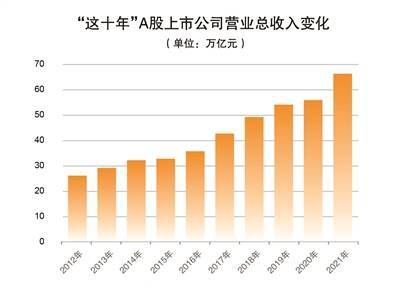

东方财富Choice数据显示,截至2022年7月末,A股上市公司数量合计达4844家,今年一季度实现营业总收入16.61万亿元,实现归母净利润1.44万亿元;这4844家A股公司今年上半年合计实现营业总收入34.52万亿元,报告期内实现归母净利润3.00万亿元。其中,有3508家A股上市公司2021年业绩与2012年业绩有可比性,上述公司2012年合计实现归母净利润2.17万亿元,2021年合计实现归母净利润4.49万亿元,十年间归母净利润增长106.91%。这3508家公司2012年合计实现营业总收入26.25万亿元,2021年合计实现营业总收入60.56万亿元,十年间营业总收入增长130.70%。

上述3508家A股公司中,有1635家公司十年间归母净利润增长幅度不低于100%,其中有35家公司归母净利润增长均超100倍。

党的十八大以来,我国经济体制改革围绕处理好政府和市场的关系,全方位展开、系统性推进,重要领域和关键环节改革取得决定性成果,社会主义市场经济体制更加系统完备、更加成熟定型,国家治理体系和治理能力现代化有效推进。

“良好的外部营商环境和制度改革,促进了上市公司业绩的长期稳步增长。”中航基金首席经济学家邓海清如是说。

川财证券首席经济学家、研究所所长陈雳对《证券日报》记者表示:“这十年A股上市公司业绩稳步增长,抗风险能力和盈利能力增强,高质量发展态势明显,反映出宏观政策成效显著,经济韧性和活力持续增强。上市公司业绩稳定增长主要有两方面原因:首先,党的十八大以来,中国经济向高质量发展的转型加速;其次,主营业务能力提升促进上市公司业绩持续增长。”

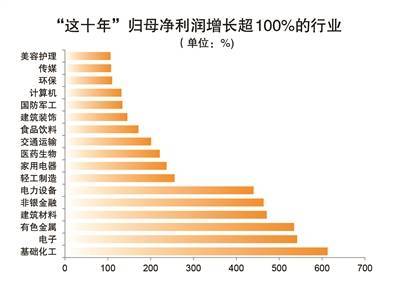

从申万一级行业看,上述业绩可比的3508家A股上市公司涉及31个行业,17个行业的上市公司“这十年”营业总收入和归母净利润增长均超100%。其中,基础化工、电子、有色金属等三行业上市公司归母净利润增幅居前,2012年归母净利润总和分别为261.67亿元、174.26亿元、157.98亿元,2021年归母净利润总和分别达到1866.19亿元、1118.56亿元、1003.18亿元,十年间归母净利润增幅分别为613.19%、541.88%、535.02%。

前海开源基金首席经济学家杨德龙对记者表示,“过去十年,在中国经济稳步增长的背景下,我国上市公司业绩稳步增长,优秀上市公司迅速成长,特别是行业龙头公司,业绩增长更加突出。而基础化工、电子和有色金属等三行业,受益于经济快速发展带来的需求上升,过去十年均保持高速增长。”

“这十年”,基础化工行业营业收入和净利润保持逐年增长,2021年双双创下新的历史纪录。据中国石油和化学工业联合会发布的数据显示,2012年,石油和化工行业规模以上企业累计实现营业收入10.94万亿元,2021年这一数据升至14.45万亿元,十年间营业收入增长32.08%。2012年石油和化工行业规模以上企业实现利润总额7111.2亿元,2021年升至1.16万亿元,十年间利润总额增长63.38%。

对此,陈雳认为,受益于龙头企业在工艺技术和研发上的进步等,化工行业整体实现了利润的快速增长。

“这十年”,电子行业营业收入持续上升。据工业和信息化部数据显示,2012年我国规模以上电子信息制造业实现营业收入84619亿元,2021年升至141285亿元,十年间营业收入增长66.97%。2021年我国规模以上电子信息制造业营业收入占当年整个工业营业收入比重达到11%,已经连续9年保持工业第一大行业的地位。

“这十年”,有色金属行业利润保持稳步增长。据工业和信息化部数据显示,2012年有色金属行业规模以上企业实现利润2192亿元。2021年升至3644.8亿元,创历史新高,十年间有色金属行业利润增长66.28%。

陈雳表示,有色金属行业更多受益于中下游新能源行业发展,金属需求量有较大提升,叠加资源产品本身的稀缺性,抬升了金属价格,使得行业利润快速增长。

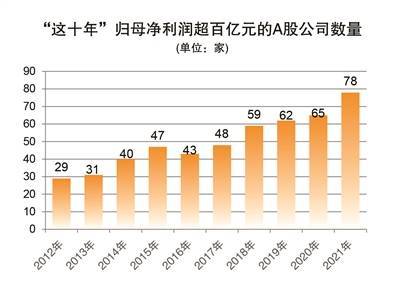

近十年,随着“新面孔”不断加入A股市场,归母净利润超百亿元的A股龙头企业的行业分布更趋多元化。

数据显示,2012年归母净利润超百亿元的A股公司数量为29家,2021年达到78家,十年间归母净利润超百亿元的A股公司数量增长168.97%。

在2012年归母净利润超百亿元的29家A股公司中,金融和传统能源相关的A股公司强势霸屏榜单:12家为银行,2家为非银金融机构,石油石化行业有2家,煤炭行业入围1家。

2021年归母净利润超百亿元的78家A股公司涉及21个申万一级行业,其中,银行依然数量最多,达20家;非银金融机构15家,石油石化行业有5家公司入围,煤炭、建筑装饰、房地产、电子等四行业2021年归母净利润超百亿元的公司数量均为4家。

剔除基数较高的传统金融、石油石化等两行业后,2021年归母净利润超百亿元的A股公司数量达38家,而2012年仅为10家。

在上市公司高质量发展的过程中,一批具有较强价值创造和价值管理能力的上市企业脱颖而出。例如,作为新能源行业的佼佼者,成立于2011年的宁德时代,于2018年6月11日登陆创业板。公司成功把握产业机遇,并逐渐坐稳全球动力电池第一的宝座。其归母净利润也从2018年的33.87亿元上升至2021年的159.31亿元,这也是该公司年度归母净利润首次超过百亿元。

A股公司整体ROE不断提升 21家连续十年均超20%

净资产收益率(ROE)作为判断一家公司经营能力强弱的重要指标,从一个侧面展现出一家公司的整体实力。巴菲特曾经说过,如果只能选择一个指标来衡量公司经营业绩的话,那就选净资产收益率。

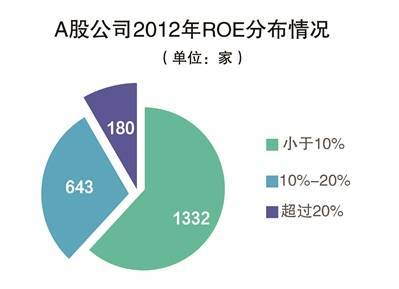

“这十年”A股公司整体净资产收益率不断提升。东方财富Choice数据显示,2021年A股市场4844家上市公司的净资产收益率中位数为8.39%,而2012年中位数为7.35%,十年间净资产收益率的中位数增长了1.04个百分点。

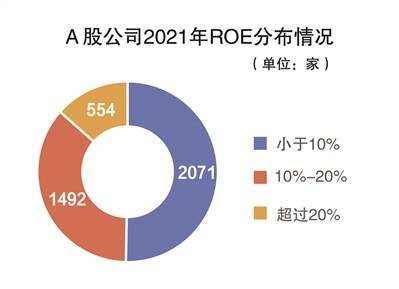

统计数据显示,2012年,剔除净资产收益率为负的公司后,在2155家公司中,有180家公司净资产收益率超20%,占比8.35%;而2021年,剔除净资产收益率为负的公司后,在4117家公司中,有554家公司净资产收益率超20%,占比13.46%。

邓海清对此表示,A股上市公司通过业务和管理创新,实现了治理能力和业务经营能力的提升,同时也提升了净资产收益率。

记者进一步梳理发现,有21家公司连续十年净资产收益率均超20%,涉及11个申万一级行业,其中有5家公司来自食品饮料行业,有3家来自医药生物行业。

陈雳认为,“这十年”A股上市公司净资产收益率不断增长,盈利能力持续增强。食品饮料行业近年净资产收益率一直排名靠前,化工、煤炭等行业净资产收益率也在不断攀升。新能源行业的快速发展是助推基础化工等行业盈利的关键;煤炭等行业净资产收益率提升,主要得益于大宗商品价格上涨。

A股公司持续加大研发投入 高质量发展底气更足

正如证监会主席易会满在《努力建设中国特色现代资本市场》中所述,“创新是高质量发展的第一动力,培育出一批具有核心竞争力的创新型企业,是经济高质量发展必须具备的微观基础。”

近十年A股上市公司持续加大研发投入,高质量发展的底气越来越足。

东方财富Choice数据显示,2021年,A股市场有4415家上市公司披露研发投入金额,合计1.37万亿元。其中,有2151家公司2021年研发投入与2012年具有可比性,上述公司2012年研发投入金额为2193.06亿元,2021年提升至9486.40亿元,十年间研发投入金额增长332.56%。

“这十年”持续增长的研发投入,明显提升了上市公司的盈利能力,上述2151家公司合计归母净利润实现大幅增长。具体来看,上述公司2012年合计归母净利润为6085.33亿元,2021年为15809.17亿元,十年间归母净利润增长159.79%。

从近十年研发投入金额的变动情况来看,上述可比公司中,有1926家公司2021年的研发投入金额较2012年实现增长,占比近九成。值得一提的是,“这十年”有1591家公司研发投入金额同比增长均超100%。

从2021年的研发投入金额来看,A股4844家上市公司中有1774家公司2021年研发投入金额在1亿元以上,占公司总数的比例为36.62%。其中,有17家公司2021年研发投入金额均超100亿元,而2012年没有一家上市公司的研发投入金额超100亿元。

邓海清表示,“这十年”我国上市公司研发投入,无论是从金额还是复合增速来看均有明显提升。技术创新是企业发展的内在动力,更多的研发投入促使企业形成自主品牌、掌握关键核心技术,最终将研发投入转化为技术壁垒并拓宽企业护城河,进而转化为公司营业收入和净利润的增长,促进正向循环。

杨德龙认为,从研发数据来看,“这十年”上市公司研发投入金额不断攀升,研发投入高的企业,研发成果更多,也会有更多发展壮大的机会。未来重视研发投入将成为优质上市公司的重要特征之一,通过提高研发投入提高竞争力,会成为市场各方的普遍共识。

从上述2151家研发投入可比的上市公司来看,“这十年”31个申万一级行业的研发投入均出现不同程度增长。其中,交通运输、传媒、电子、公用事业、医药生物研发投入增长居前五位,分别增长1492.42%、676.67%、669.47%、656.72%、504.83%