国泰君安银行团队:2017年银行业资产负债配置展望

来源: 王剑的角度

作者: 国泰君安银行团队

预计2017年基础货币的主要投放渠道为再贷款、公开市场操作等;信贷投放总量约12万亿元,投向以基建为主;表外理财增速放缓,投向以债券、非标为主。

研究背景

银行业资产负债配置研究是经济金融研究领域最重要的内容。它不仅从宏观上影响国家的货币总量和各项经济政策的实施效果,同时影响债券和其他证券走势,对实体经济的融资成本和经营业绩也发挥决定性作用。

研究框架

以M2为分析起点,从其总量出发倒推基础货币情况,以此了解银行负债端的对央行负债和资产端的存放央行,再从M2的派生方式掌握银行的资产运用情况大致得出表内广义信贷数据,最后分析表外理财的业务空间。

2017年主要预测

1.广义货币增速下行至10.5%左右,较前几年继续下行。央行通过调节银行的信用派生来控制M2总量。预计2017年末M2总量为171.5万亿元,全年需增16.3万亿元。其中预计信贷增量在12万亿元左右,占比74%,地方债置换贡献5万亿元,外汇占款流失2万亿元,财政支出、购买债券、自营非标投放1万亿元M2。

2.基础货币的主要投放渠道为再贷款、公开市场操作等。因外汇占款持续流出,同时又担心降准会错误释放宽松信号,央行改为通过再贷款、公开市场操作等方式补充基础货币。预计2017年降准1次,超额存款准备金率低于2016年上半年,在1.8-2.0%之间,银行间流动性紧于2016年上半年。

3.信贷投放以基建为主。银行2017年面临的信贷需求仍较疲弱,政策层面上也不支持投放过多信贷,预计信贷投放量在12万亿元左右,与2016年持平。信贷投放主力仍然是基建相关的对公长期贷款,需关注基建、PPP项目的进展。房地产相关的个人住房贷款仍有一定贡献,因调控效果逐渐显现,可能存在全年前高后低分布。其他个人、对公短期贷款则呈微弱复苏态势。

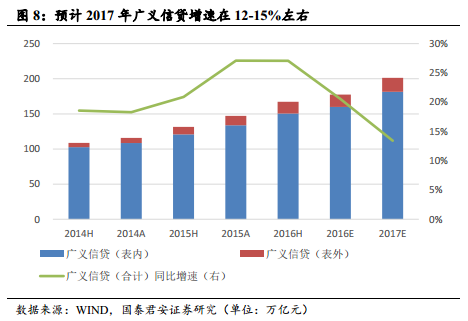

4.表外理财增速放缓已成定局。受MPA考核影响,2016年下半年因广义信贷增速明显回落,预计2016年末理财余额达28万亿元。因MPA考核有控制M2增速意图,预计2017年广义信贷增速将下压至12-15%,其中表内增速为13.6%左右,表外理财增速预计为12%。按此推断,计入广义信贷的表外理财规模约20万亿左右,较2016年仅增2万亿元。

PART1 序:为什么要做这样的展望

银行业是一个资产规模高达200多万亿元的庞大行业,它的资产负债配置,会影响一国经济金融的方方面面:

(1)对于宏观经济管理者,银行业资产负债配置影响着一国的货币总量,也影响着各项经济政策的实施效果,尤其是货币政策的传导效果,还会反过来影响政策当局的决策;

(2)对于证券投资者,银行业资产负债配置会直接影响债券走势,同时通过影响市场流动性和利率水平,间接影响其他证券走势;

(3)对于银行等金融机构,掌握明年的宏观政策和信贷需求情况,为自身展业提供参考;

(4)对于实体经济,银行业资产负债配置则直接决定了他们融资的难度和成本,影响他们的经营业绩,甚至决定了他们的存亡。

因此,可以说,银行业资产负债配置研究,是经济金融研究领域最重要的内容,与我们每一个人都有关。其中最为决定银行业资产负债配置的,一是中央银行,二是商业银行。

本报告基于经典的货币经济学框架,基于现行货币制度和商业银行制度,基于最新的金融货币数据,结合未来的宏观经济和政策研判,对2017年银行业资产负债配置做出尽可能准确的展望,以供各方参考。

PART2 主要结论与分析框架

2.1 主要结论

根据我们的分析,预计:

(1)2017年广义货币(M2)增速在10.5%左右,较往年继续回落,信贷仍为派生M2的主要渠道;

(2)2017年基础货币的主要投放渠道为再贷款、公开市场操作等,预计降准1次,超额存款准备金率低于2016年上半年,在1.8-2.0%之间,银行间流动性紧于2016年上半年;

(3)信贷投放以基建为主,个人住房贷款仍有一定贡献,其他个人、对公短期贷款则有微弱复苏;

(4)受MPA考核制约,表外理财增速放缓,2017年全年增长12%左右,投向以债券、非标为主。

2.2 分析框架

根据银行业的资产负债表,我们的分析过程如下:

(1)首先M2是分析的起点,通过掌握M2总量,就基本了解了银行负债端最为主要的一大类别:存款。

(2)然后从M2总量出发,倒推基础货币情况,以此来了解银行负债端的对央行负债(基础货币的来源),和资产端的存放央行(包括法定和超额存准)。这一因素对银行的资金成本有重大影响。

(3)接着再从M2的派生方式,掌握银行的资产运用情况,以此来预测银行资产端的主要类别,包括信贷、债券、同业投放等,同时也大致得出表内广义信贷数据。

(4)最后以MPA考核为基础,剔除了表内广义信贷后,就是表外理财的业务空间。

同时,我们也认为有必要提醒本研究的一些问题:

(1)预测的准确性:货币政策和银行业务的推进,本身也是相机抉择的结果,且受太多因素影响,因此这种预测的准确度是相对有限的,本研究更多的意义在于建立框架或模型,用以跟踪2017年的银行业情况。换言之,预测,是用“错误”替代“混乱”。

(2)数量不是惟一的重要因素:本研究仍然是基于数量指标为主,这是模型决定的,不可避免的,但这并不是说数量是惟一重要的内容。恰恰相反,根据高层的政策定调,结构调整、防范风险、抑制泡沫等是2017年的重要任务。这些因素有些能反映在本模型中(比如有意压降M2或信贷的增速),有些则不能,需要配合以其他方面的研究,才能精准把握2017年的金融、银行情况。

PART3 广义货币:增速下行至10.5%左右

3.1 分析框架

虽然广义货币(M2)的重要性一直受到争议,但目前仍然是货币政策最为重要的中介指标,央行投放基础货币,银行投放资产等行为,都要围绕预定的M2目标。因此,M2目标是各项操作的起点,也是我们分析的起点。

央行负责一国货币总量的投放与调节,在现行的中央银行—商业银行二级银行制度下,央行直接操作的,只是向银行投放基础货币,银行再在此基础上向社会公众投放信用货币(或称存款货币,计入广义货币)。当然,后一环节央行也会实施管控。

货币派生的过程可进一步简化为:

M2的来源,主要包括外汇占款投放、政府支出投放、银行信用派生等。银行信用派生又包括信贷、自有资金购买企业债券、自营非标等。

上述投放渠道中,外汇占款投放、政府支出投放是央行不能掌握的,因此央行通过调节银行的信用派生,来控制M2总量。调节手段包括传统的窗口指导、信贷额度,还包括最新的MPA考核。尤其是MPA考核,广义信贷囊括了几乎所有能够派生M2的银行资产运用渠道。只要将广义信贷增速控制住,那么M2总量也会得到控制。

广义信贷还新纳入了表外理财(剔除存款和现金部分),表外理财中被居民购买的部分是一种直接金融,不派生M2,但是对融资企业来说同样是一种信用供给,且因刚性兑付的原因,这种信用供给本质上也是银行以自身信誉来保证的,因此其性质和M2非常相近(只是流动性比M2差),将其纳入广义信贷有合理性。只是截止目前,2017年MPA中对广义信贷增速的考核要求尚未确定,较难测算。

此外,还有一些特殊的M2投放渠道,比如央行向非银行金融机构再贷款(比如2015年向证金公司)时,是央行亲自投放M2;再比如银行向非银行机构股权投资时,也能派生M2。但这些渠道投放总量不大,暂可忽略。

3.2 展望:M2增速继续下行

一般来说,我们会将每期的M2全部增量,减去当期外汇占款投放量、政府支出投放量,得到银行信用派生量。再将银行信用派生量减去信贷量、银行购买企业债券总量,即可得到一个“其他”项,主要包括自营非标(即银行以同业理财、资管产品、信托计划为通道,向企业投放的资金)等,还包括地方债置换因素。

地方债置换是近年主要的干扰因素,它使信贷、非标余额下降(表现为信贷和非标的净增加额减少),但并不减少M2(举例:银行投放了100元信贷,派生了100元M2,但原有10元信贷被置换为地方债,报表上仅增90元信贷。此时,100元的增量M2中,就体现为由信贷派生了90元,由地方债“贡献”了10元——这10元其实是被低估的那10元信贷派生的)。因此,银行信用派生的M2量中的“其他”部分中,有一部分是地方债置换量。除去此因素后,“其他”里的剩余部分则主要是非标等。注意,这种分析还基于一个假设,就是地方债置换的均是表内资产(信贷或自营非标),但如果是置换了表外资产(比如表外理财持有的非标),则效果不一样。我们预计2016-2017年的地方债置换金额分别为5.5万亿元、5.0万亿元。

从历史上看,信贷是最为主要的派生来源,近年每年的新增M2中,由信贷派生的比例维持在70-85%之间。该比例波动较大,主要是因外汇占款波动较大。而前几年,非标也是另一个重要的M2派生渠道,在M2增量占比达到20%上下,后来受监管而有所收缩。其他财政支出、银行购债等因素则贡献较小。

我们预计2016年末M2总量在155万亿元左右,同比增长11.5%。在此前的年度策略报告中,我们综合考虑了实际GDP增速、CPI、货币深化以及最新的政策取向等因素后,预计2017年M2增速在10.5%左右,较前几年继续下行。则年末M2总量为171.5万亿元左右,全年需增16.3万亿元。

最后,再分析2017年新增的16.3万亿元M2的来源。我们预计,2017年信贷增量在12万亿元左右,派生相应的M2。地方债置换也能“贡献”5万亿元左右的M2(其本质是被低估的信贷或非标)。但预计2017年外汇占款继续流失2万亿元左右,回笼了相应金额的M2。最后,财政支出、银行购买债券、自营非标也投放了少量M2,预计超过1万亿元。据此,全年M2增量为16.3万亿元。其中,信贷的增量占比为74%,与前两年相近。

因此,2017年全年,新增的16.3万亿元M2中,大部分将形成银行的存款(少量被提现)。同时,银行的表内资产端,新增12万亿元的信贷、5万亿元的地方债,以及少许企业债券、非标等资产。而外汇资产(流失2万亿元)、财政存款(投放6000亿元)等因素则影响银行的存放央行的存款准备金,也就是基础货币,使其下降1.4万亿元。下一章将分析,央行将如何运用货币市场工具,补足这一基础货币缺口。

PART4 基础货币:以降准和再贷款等方式补充

4.1 分析框架

基础货币的主体是银行存放央行的资金,包括法定存款准备金和超额存款准备金,此外另有少许银行库存现金和流通中的现金。法定存款准备金是存款总额的一定比例,其余的便是超额存款准备金。

银行通过信贷等资产投放,派生了M2,新增了存款,整个银行体系所需的法定存款准备金也会增加,超额存款准备金则相应下降。此时,央行通过投放基础货币,或者通过下调法定存款准备金率,来增加银行的超额存款准备金率,从而改善银行间市场的流动性水平,也就是降低其利率水平(有时则是相反,即央行回笼基础货币,降低超额存款准备金率,从而提升银行间利率水平)。而该利率水平是银行的重要资金成本,会影响银行的资产投放行为。

简言之,央行通过投放或回笼基础货币,或调整银行的法定存款准备金率,来调节超额存款准备金率,从而将银行间市场的流动性和利率维持在合适的水平,以实现其调控目标。

基础货币的投放渠道,主要包括外汇占款、财政支出、央行对银行的央票发行、再贷款和公开市场操作等。其中,外汇占款是被动投放方式(同时投放基础货币和M2),央行无法掌控,一般用提高法定存款准备金率的方式,加以“冻结”,或者干脆用其他货币政策工具回笼基础货币,从而将超额存款准备金率维持在合理水平。财政支出也是央行无法掌握的,但每年财政收支终归有一定计划,不会形成太大干扰。央行主动掌控的手段只有对银行的央票发行、再贷款(包括传统再贷款、MLF、PSL等)和公开市场操作(包括逆回购、SLO、SLF等)等。

2011年及之前,基础货币主要投放渠道是外汇占款,被动投放,央行多次提高法定存款准备金率加以对冲,2008年及之前央行甚至还通过发行央票的方式回笼基础货币。2012年,有几个月外汇占款外流,但全年仍然实现了少量流入,投放了4281亿元的基础货币。而2015年,则是近年来首次出现全年外汇占款大幅外流,全年下降2.21万亿元。当年,央行仅用其他手段做了少量补充,因此全年基础货币下降了1.77万亿元。但央行通过降准,“解冻”了部分法定存款准备金,使其成为超额存款准备金,保持了银行间市场的流动性水平和信用派生能力。因此,较少的基础货币仍然支撑了充足的M2总量,未出现流动性紧张。

4.2 展望:以再贷款、逆回购等补充基础货币

2016年前11个月,外汇占款继续流失,下降了2.6万亿元,降幅已超2015年。此时,因银行法定准备金率比前期低,降准空间变小(可理解为提高货币乘数的空间变小),同时也是顾虑降准释放货币过宽的信号,央行改为通过向银行发放再贷款、公开市场操作等方式,补充了基础货币5.07万亿元。与降准相比,再贷款、公开市场操作等方式投放给银行的基础货币,同时会形成相应金额的银行负债,一是银行要为此支付利息,二是期限有限,因此对于银行而言有财务成本和管理成本。同时,2016年央票到期释放了6072亿元的基础货币。另外,根据季节性规律,12月会有政府的大额支出,将投放基础货币。

前文,我们已预计2016年末M2总量在155万亿元左右。货币乘数参考近期的5.2,则对应基础货币在29.85万亿元左右,全年投放约2.21万亿元。

因2017年货币政策已定调为稳中偏紧,我们预计2017年超额准备金率也会维持在低于2016年的水平。2016年前两个季度末超额存款准备金率均在2%以上,下半年央行主动拆杠杆,而有意把超额存款准备金率压降至1.7%(为2011年以来的最低值),该水平也并非常态。因此,我们预计2017年超额存款准备金率会低于2016年上半年,但高于目前的1.7%,即在1.8-2.0%之间。

因外汇占款流失,我们预计2017年降准一次,降0.5个百分点。货币乘数因此上升,至5.45左右,以此来减轻基础货币投放压力。按此估计,2017年底基础货币余额在31.5万亿元左右,全年需新增约1.62万亿元。

然后,再来预判有何渠道补充这1.62万亿元基础货币。2017年外汇占款仍将继续流失,但因人民币贬值已较充分,外加外汇管制加强,因此流失金额将变小,预计全年流失2万亿元左右。央行将继续通过再贷款、公开市场操作等方式投放基础货币,投放总额将达3万亿元。但进一步细分,我们预计上半年央行仍将延续近期的“锁短放长”策略,逆回购陆续到期,不作为主要的基础货币投放方式,反而可能继续回笼基础货币,而再贷款则是主要的基础货币投放方式。此外,2017年赤字率上升,财政支出也将投放一部分基础货币。

反映在银行资产负债表上,则是负债端对央行负债(再贷款、逆回购等)增加3万亿元,而资产端的存放央行增加3万亿元。上节中,存放央行是下降1.4万亿元的。因此,累计后,存放央行将增加1.6万亿元,也就是2017年新投放的基础货币。

除关注投放的总量外,我们更关注的因素是,央行投放基础货币的期限和成本。在银行的负债端,低成本的逆回购陆续到期,再贷款的占比继续上升,其利率在2.8%左右,使负债平均期限拉长,利率有所抬升,对银行净息差造成一定压力。

PART5 信贷投向:基建将成主要支柱

现在,银行2017年面临了最关键的一个问题:如何配置这约12万亿元的信贷增量。此外,还有约5万亿元的地方债置换,腾出的信贷或非标,可用于投放。

我们首先分析信贷需求。信贷又可大致分为个人短期、对公短期、个人中长期、对公中长期、票据贴现等。近几年及2016年前11个月,新增信贷的结构为:

2016年对比前几年,投放特征上有几点重大变化:一是对公、个人短期贷款的明显收缩,这主要是银行风险偏好下降,以及私人部门信贷需求疲弱;二是个人中长期贷款大幅扩张,是受个人住房贷款带动。这些因素在2017年仍将存在。

然后,我们对2017年这几类信贷做出大致的预估:

(1)个人短期贷款、对公短期贷款与民营经济活跃程度相关。根据PMI指数,2016年下半年以来有所回升,显示出民营经济有一定复苏迹象,但仍然疲弱。这种弱复苏态势或将持续,预计2017年全年,这两类信贷投放将好于2016年,但合计仍不会超过2万亿元。在此背景下,中小企业可能仍然将会感受到融资偏难。

(2)个人中长期信贷,主要是个人住房贷款。2016年,该类贷款的每月金额在5000亿元左右。但受房地产调控打压,2016年11-12月房地产销售面积显著回落(前几年无此季节性规律),全国十大城市商品房月均成交约700万平方米,而此前10个月月均成交超过1100万平方米。2017年房地产销售面积将会同比回落,房价持平,因此销售总额降幅10%左右。预计2017年个人住房贷款每月降至3000亿元左右(但因放款时滞,1月份仍会偏高),则全年投放约3.8万亿元。

(3)对公中长期信贷,主要是固定资产投资相关,重点包括工业项目、政府背景的基建项目、房地产开发项目等,其中基建项目有望成为重点。我们预计2017年全年固定资产投资总额接近65万亿元(增长7%)。按历史经验,“银行信贷/投资”比例在6%左右,按此估计信贷需求约4万亿元。但考虑到近年开始推广以PPP模式开展的基建投资,2017年PPP项目落地金额高达4万亿元,假设这些项目建设期三年,则2017年内完成投资约1.33万亿元,将根据开工进度陆续申请贷款,贷款比例以70%计,则贡献信贷需求约1万亿元。按此估计,全年新增对公中长期贷款或将达到约5万亿元。

(4)其余还有些额度,由票据贴现占用,金额在1.2万亿元以上。

此外,除上述12万亿元的信贷之外,还有5万亿元的地方债置换所腾出的放款额度,预计其投向与前述信贷相近,主要也是基建,并且在科目上更为灵活,除表内信贷之外,还可以以非标的形式。

整体而言,银行2017年面临的信贷需求仍较疲弱,再加上货币政策已定调为稳中偏紧,如果政策面进一步收紧,则有可能不支持过多投放信贷,甚至有可能出现信贷投放量不足12万亿元。其投放主力,仍然是房地产相关的个人住房贷款和基建相关的对公长期贷款。

这一信贷投放结构,会导致以下几个后果:

(1)基建类信贷仍是投放主力,需关注基建、PPP项目的进展。基建相关行业(比如上下游)将会显著受益,银行展业也应积极关注这一领域;

(2)个人住房贷款仍有较大比例,可能存在全年前高后低分布,因调控效果逐渐显现。甚至不排除部分城市若调控效果不明显,还可能加码,需注意部分调控较严城市的房地产风险。按过往经验,在调控背景下,因一线城市房价回落风险小,则反而可能吸引更多资金,业务竞争更为激烈;

(3)中小微企业、问题国企等领域仍然会感受到融资偏难,而且信贷结构调整的重要性更高,尤其是国企去杠杆会加速推进,需注意风险暴露。

PART6 表外理财:增速放缓已成定局

银行一般先优先保证表内资产的配置,然后再配置表外理财。表外理财若为居民、企业购买,则不会干扰M2总量,主要受监管影响,尤其是MPA考核的影响,以及未来仍有可能发布的银监会理财新规的影响。我们目前先只考虑MPA考核。

经我们估测,全行业2016年上半年广义信贷(含表外理财)增速约27%,处于一个较高水平。下半年在央行持续管制下,增速明显回落。我们预计2016年末,表内广义信贷增速在20%左右,加上表外理财后,广义信贷增速约21%。其中,我们预计2016年末理财余额达到28万亿元。

目前,2017年MPA考核中的广义信贷增速目标尚未确定,经2016年试行,预计2017年会有所调整。因MPA考核本身就有控制M2增速之意图,所以央行2017年很可能将此指标下压,以便控制M2增速。因此,参考M2增速(即10.5%),则广义信贷增速将略高于此(因为部分广义信贷不派生M2)。

我们预计2017年广义信贷增速在12-15%区间。其中,结合前文的预测,表内广义信贷增速为13.6%左右,而表外理财增速在12%左右。按此推断,计入广义信贷的表外理财规模(即扣除现金与存款之后的)约在20万亿元左右,较2016年仅增2万亿元左右。这2万亿元的表外理财资金,投向上仍以债券、非标为主,其中债券可能占据较大比例。

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。