投行上半年日子继承了去年的“大年”好日子,上半年股权类承销收入比去年同期增长72.79%。其中,中信证券拿下冠军宝座,海通证券排名第二,两家券商均得益于IPO收入大幅增长。部分中小券商也有不错表现,比如东方证券与安信证券在IPO收入单项指标中挺进前十。

投行“半年考”成绩单出来了。

尽管上半年IPO审核尺度频频传出从严,但发行节奏依然保持着常态化,IPO融资规模快速增长,新上市企业数量相比去年同期翻倍;再融资规模也保持上升态势。

在此背景下,投行上半年日子继承了去年的“大年”好日子,上半年股权类承销收入比去年同期增长72.79%。其中,中信证券拿下冠军宝座,海通证券排名第二,两家券商均得益于IPO收入大幅增长。部分中小券商也有不错表现,比如东方证券与安信证券在IPO收入单项指标中挺进前十。

头部效应加剧,体现在股权再融资市场,这一业务前三名的投行承销规模市场份额合计达到了46%。

债券市场方面,有分析师称,由于利率上行带来发债成本上升,叠加去年同期高基数的影响,今年上半年债券发行增速放缓。

中信、海通股权类承销收入突破十亿

今年上半年投行股权类承销收入整体向好,券商中国记者根据Wind数据进行的统计(口径覆盖IPO、增发、配股、可转债),上半年券商股权类承销收入为141.44亿元,同比增长72.79%。

共有两家券商投行股权类承销收入超过10亿,分别为中信证券16.1元,同比增长144.39%;海通证券13.39亿元,同比增长366.05%。

中信建投今年上半年股权类承销收入未能保住第一位置,跌至第四位,为8.66亿元,同比下滑15.57%。数据显示,中信建投上半年主要因为IPO、配股、可转债业务收入相比去年同期减少。类似的情况也发生在中金公司身上。

另有24家券商投行上半年股权类承销收入主承销收入过亿,而去年同期仅有19家。外资控股券商瑞信证券凭借今年2月在沪市主板上市的华康股份IPO一单,承销保荐费1.04亿元,一举进入股权类承销收入“亿元大军”。

成立才满一年多的甬兴证券,投行股权类业务在今年上半年实现了“零突破”,承销收入为1132.08万元,主要来自可转债业务。据了解,该投行“首单开门红”出自债券业务,为“21甬投01”,发行人是开投集团,发行金额15亿元。

安信东方逆袭挤进IPO收入前十

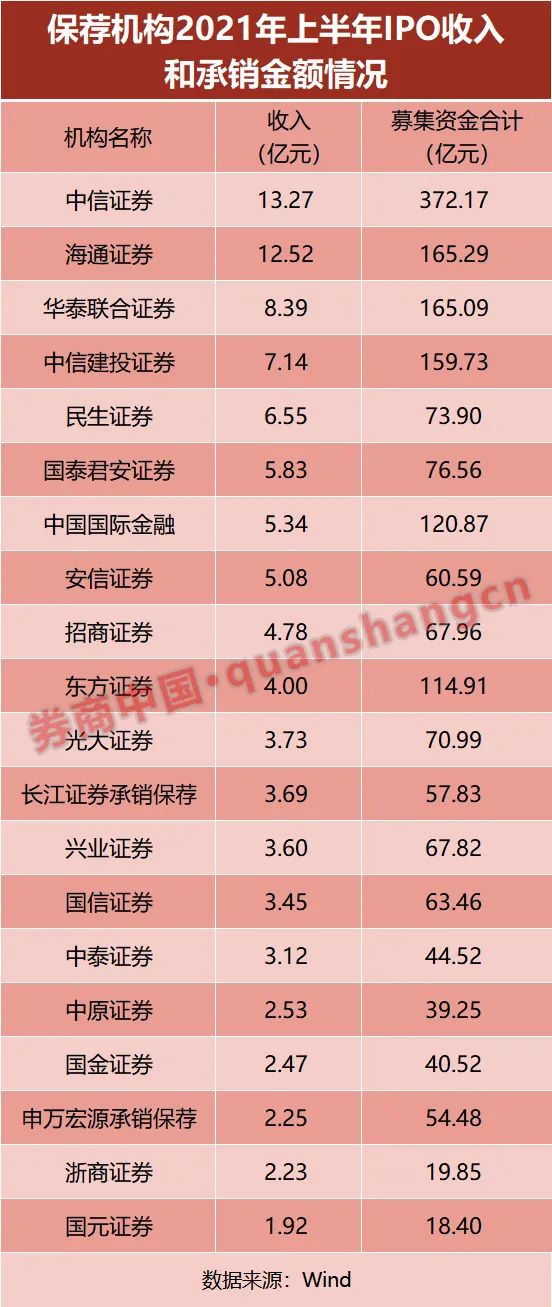

尽管今年以来IPO审核端从严,但发行端节奏仍然有增无减。Wind数据显示,今年上半年共有253只新股实现上市,相比去年同期的106只同比大增139%。投行作为中介机构也赚得盆满钵满,IPO整体收入相比去年增长79%。

根据Wind统计,中信证券与海通证券的IPO收入均超过了10亿元。中信证券收入规模最大,为13.27亿元,同比大增188%。据了解,中信证券有一单IPO为三峡能源,承销保荐费达到1.89亿元,成为上半年之最。

海通证券排名第二,今年上半年IPO收入为12.52亿元,同比暴增391%。数据显示,海通证券有多单IPO项目承销保荐费过亿,如5月上市的大中矿业承销保荐费1.18亿元,4月上市的中红医疗IPO承销保荐费1.07亿元,海优新材承销保荐费1.04亿元。

华泰联合排名第三,上半年IPO收入8.39亿元,其保荐上市的中望软件承销保荐费为1.32亿元。

此外,中信建投、民生证券、国泰君安、中金公司、安信证券上半年IPO收入均超过5亿元,分别以7.14亿、6.55亿、5.83亿、5.34亿、5.08亿依次排在第四至第八名。东方证券挤进前十,上半年IPO收入为4亿元。

IPO业务传统劲旅如国信证券、国金证券表现暂时落后,上半年IPO收入分别以3.45亿、2.47亿元排在第十四位、第十七位。

中小券商如中原证券、浙商证券、国元证券、东莞证券、华林证券、华西证券上半年IPO收入均在亿元以上。

中信IPO排队家数遥遥领先

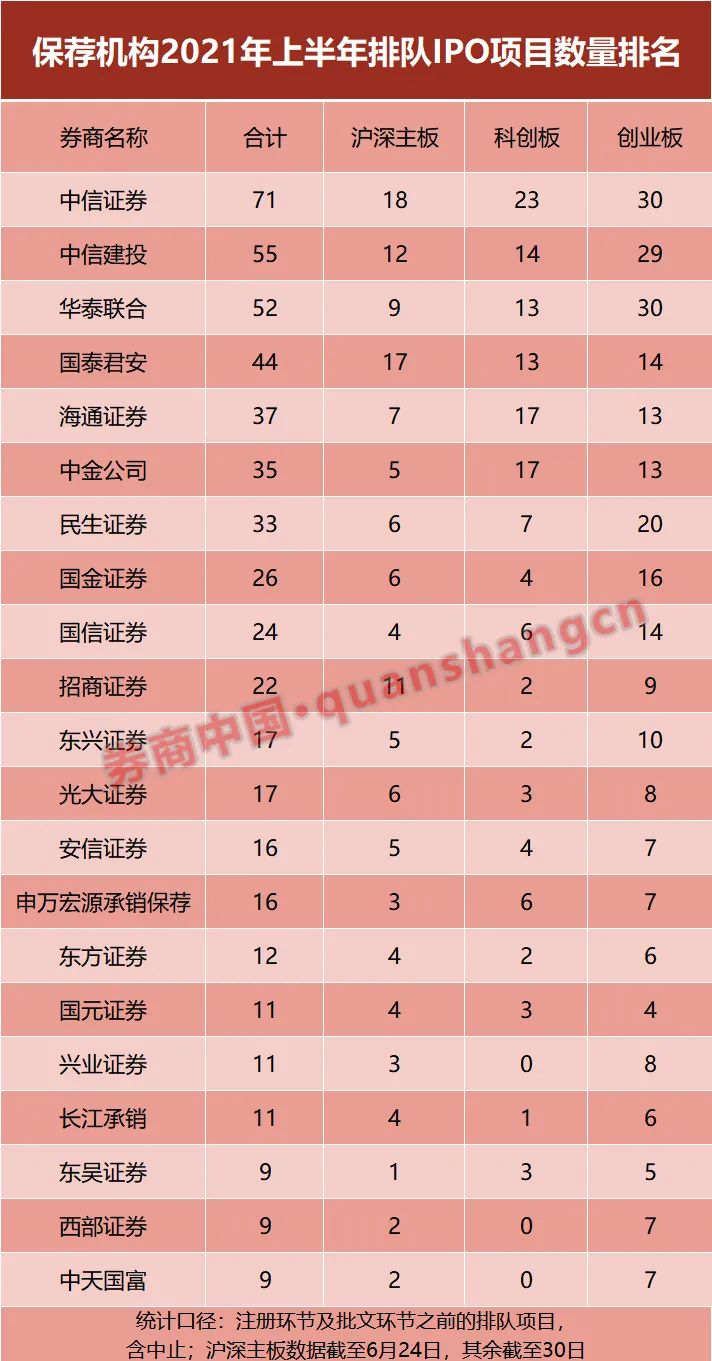

IPO项目排队候审数量体现券商投行的发展潜力。从数据来看,头部效应仍然十分明显。

具体来看,截至6月30日(其中沪深主板截至24日)中信证券保荐的IPO项目,目前有71家在排队审核(注册环节前),在券商中排名第一,远远超过后来者,其中沪深主板保荐项目18家,科创板23家,创业板30家。

中信建投和华泰联合各自保荐的IPO排队家数均有50家以上,分别为55家、52家,依次排在第二和第三。

国泰君安保荐的IPO排队家数有44家,排名第四,各板块保荐数量均衡,沪深主板、科创板、创业板依次有17家、13家、14家。

海通证券、中金公司、民生证券3家券商的IPO排队项目家数都有30家以上,排名依次为第五、第六和第七。

头部效应非常明显,尽管东吴证券、西部证券、中天国富证券3家券商的IPO排队项目家数已挤入行业前20,但都只有9家,且项目集中在创业板上。

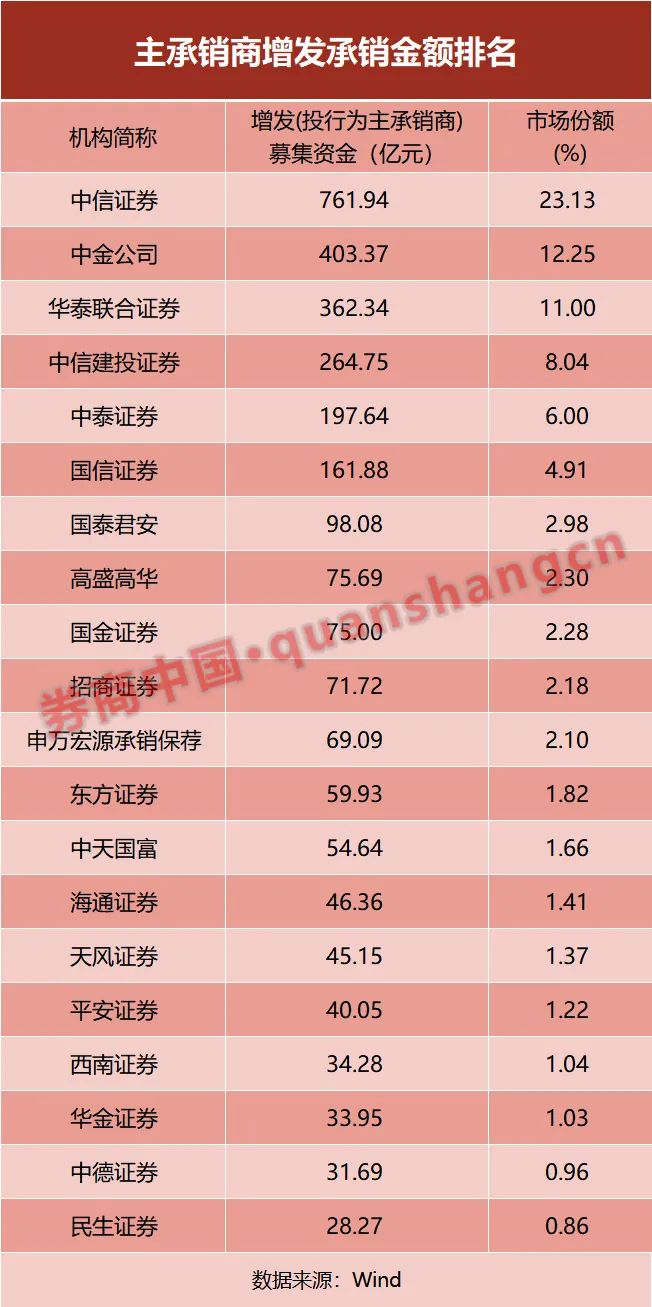

前三投行拿下增发市场46%份额

今年上半年增发市场中,融资额百亿项目并不多,仅有两家,其中邮储银行以300亿定增规模居首,潍柴动力以130亿募资规模排名第二。而在去年同期百亿项目多达10家。

根据Wind对“增发(投行为主承销商)募集资金”指标的统计,中信证券今年上半年以761.94亿元的承销融资规模排在首位,占全市场份额达到了23%。

中金公司和华泰联合分别以403.37亿元、362.34亿元的承销规模依次排在第二、第三位,两家券商的市场份额合计才23%。也就是说,前三家投行在增发市场中已占据46%份额。

另有3家券商上半年增发项目承销资金超过百亿。其中,中泰证券罕见进入前五,上半年增发承销金额197.64亿元。公开资料显示,潍柴动力、中国重汽的定增项目中,都能见到中泰证券的身影。

同样罕见的情况还有高盛高华,该合资券商上半年以75.69亿元承销规模排在第八名,据了解高盛高华在上半年参与了承销东方雨虹、卓胜微定增项目。

14家券商债券承销规模逾千亿

今年上半年债券一级市场,发行增速下降。

国泰君安非银团队指出,由于债券利率上行带来企业发债成本上升,叠加去年同期高基数影响,市场债券发行增速放缓。

中金公司固收团队统计的数据显示,今年上半年,金融类信用债发行量1.66万亿元,同比有所下降;净增量7000亿元,同比小幅上升。非金融类信用债发行量和净增量分别为6.04万亿元和0.98万亿元,发行量较去年同期减少5.1%,净融资规模同比下降67%。

券商中国记者根据Wind数据统计券商承销债券规模,覆盖地方政府债、金融债、企业债、公司债、ABS、短期融资券、中期票据、定向工具等债券品种,共有14家券商上半年债券承销规模超过千亿元。