展望2021年下半年,我们认为经济量价齐升,恢复斜率最快的阶段已经过去,整体将进入平稳发展的阶段。

1、经济

从经济基本面来看,上半年国内外疫情虽有局部的反复,但整体都处在全球共振复苏的趋势之中。中国经济表现亮点较多,1-5月出口40.2%,出口的旺盛需求带动相应制造业产业链不断复苏,1-5月工业增加值增速达到17.8%,制造业投资增速达到20.4%,都已经超过或接近2019年疫情前的水平。同时,随着疫苗接种不断提速,受到疫情冲击最大的消费也在持续温和修复,尽管尚未恢复至2019年水平,但消费意愿旺盛,五一假期出游人数已经接近2019年同期。

展望2021年下半年,我们认为经济量价齐升,恢复斜率最快的阶段已经过去,整体将进入平稳发展的阶段。

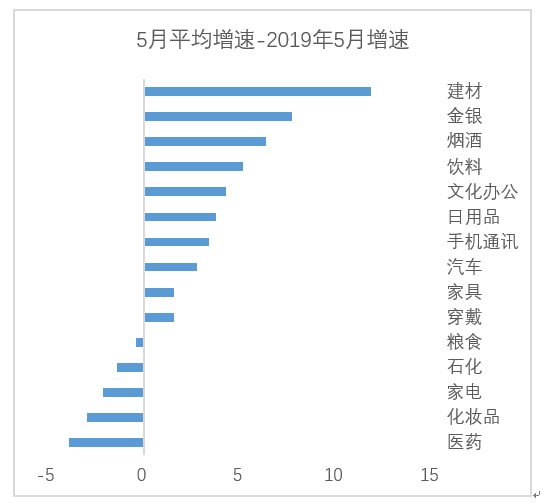

消费继续修复趋势不变。从主要的驱动来看,消费整体恢复的还较慢,尤其是国内外疫情反复在局部爆发,使得消费的恢复路径相对波折。社会零售品销售总额5月相对2019年同期的复合增速为4.5%,高于4月的4.3%,接近去年底12月单月的4.6%,后期仍然有望继续向上修复。其中,商品类的消费如手机、汽车、烟酒饮料、化妆品、办公用品等已经基本恢复至2019年正常水平,未来着重在餐饮、旅游、酒店、交运等消费服务复苏潜力更大。

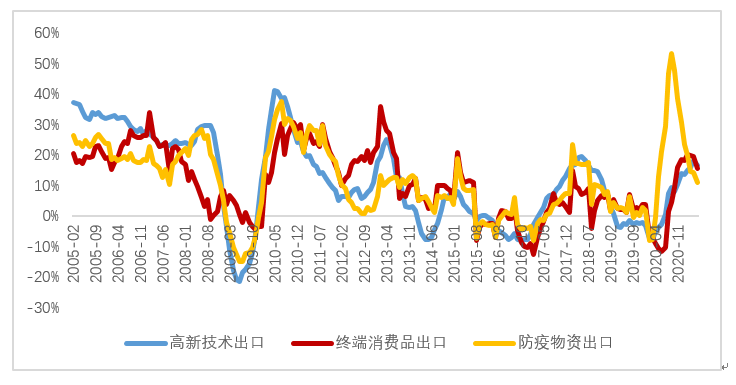

出口平稳,未来结构或有调整。5月出口增速27.8%,低于4月出口增速32.2%,处于基数消退后的自然回落。疫情物资(占出口总额的5%)出口增速开始明显放缓,但高新技术产品(占出口总额近30%)出口增速却是在加速上升;一般工业品(占出口总额30%)和终端消费品(10%)出口增速高位震荡,部分原因在于海外部分行业供给受限(汽车、地产)。下半年随着欧美等国供给能力恢复,疫情以来的出口替代效应可能减弱,但考虑到需求上升的幅度,出口景气仍有可能继续维持,出口结构将由消费品转向资本品和中间品。

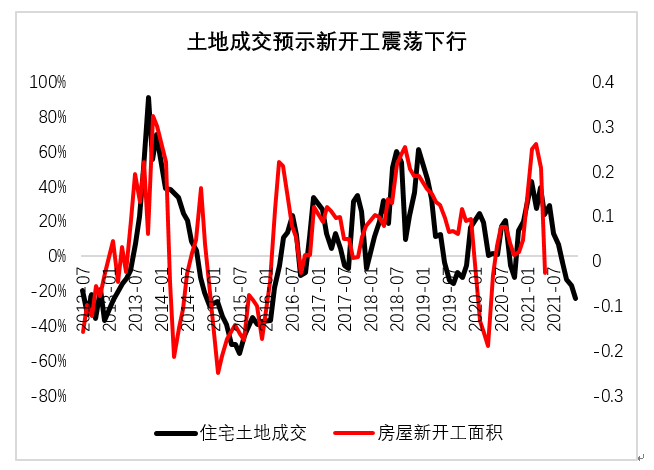

地产基建受到紧信用影响,后期可能走弱。与消费复苏对应的是,投资端强度仍然维持高位,但下半年可能边际走弱。2020年3季度以来,地产融资政策明显收紧,呈现“前端弱,后端强”的格局,而地产拿地动能的放缓也限制了后续地产投资上行的空间,从整体节奏上来看,预计2021年下半年随着施工力度的减弱,地产投资增速整体放缓;方面,随着逆周期政策的退出,基建投资方向上或呈现一定压力,但是受益于前期相关项目的持续推进,预计基建投资仍将维持一定幅度的正增长。

2、 物价和流动性

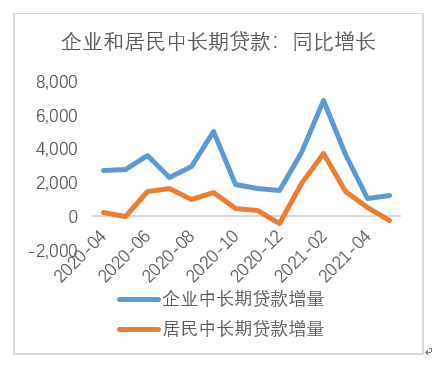

社融增速回落,紧信用趋势不改。5月信贷1.5万亿,符合预期,其中居民中长期贷款同比转负,反映了政策收紧影响。5月社融为1.92万亿,存量增速为11%,环比回落0.7个百分点,低于市场预期,其中债务融资、非标融资仍然持续收缩。预计下半年社融增速继续缓慢回落至10%-10.5%,紧信用趋势不改。

3、 股票市场整体

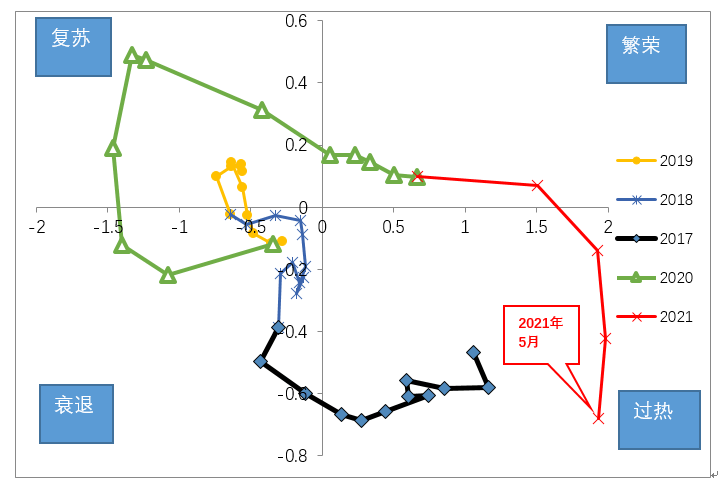

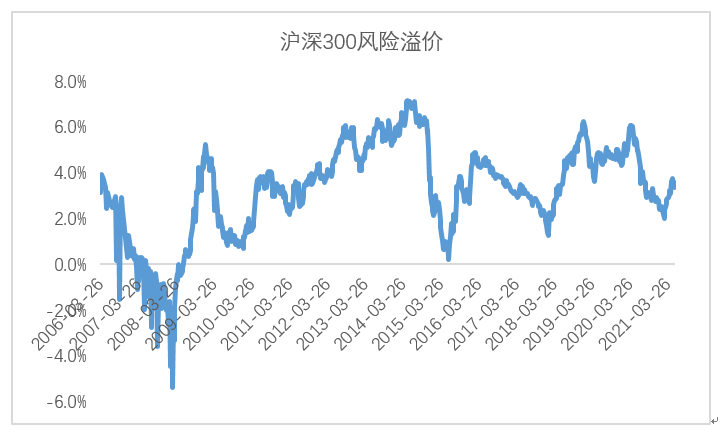

按照对于经济周期状态的划分,经济从上半年的“繁荣”进入到“过热”,意味着经济是平稳的,流动性从中性转紧。反应在下半年的股市上,意味着盈利向上+估值向下,体现出明显的结构性特征,整体呈现宽幅震荡走势。当前股市的风险溢价约为3.39%,比2021年初提升了60个百分点,当前位于历史中枢水平,但明显小于2020年初的4.5%和2019年初的5.6%,说明股市的预期回报仍然不高,需要继续进行估值、行业、风格上的均衡。

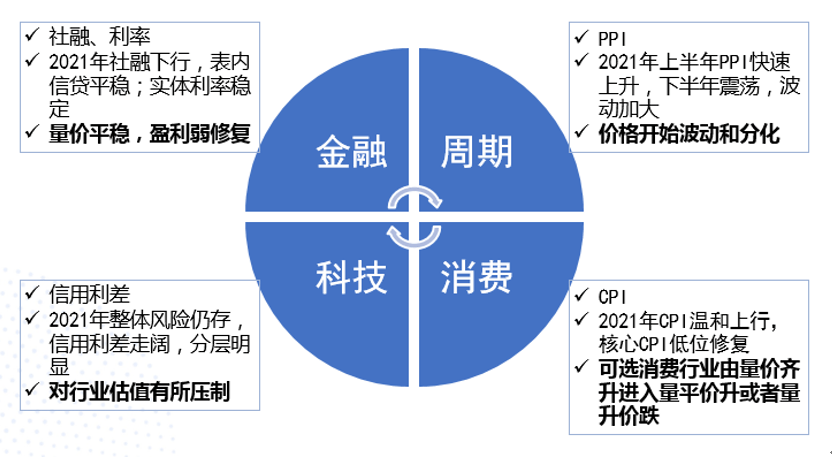

图:中欧经济周期模型

4、行业配置策略

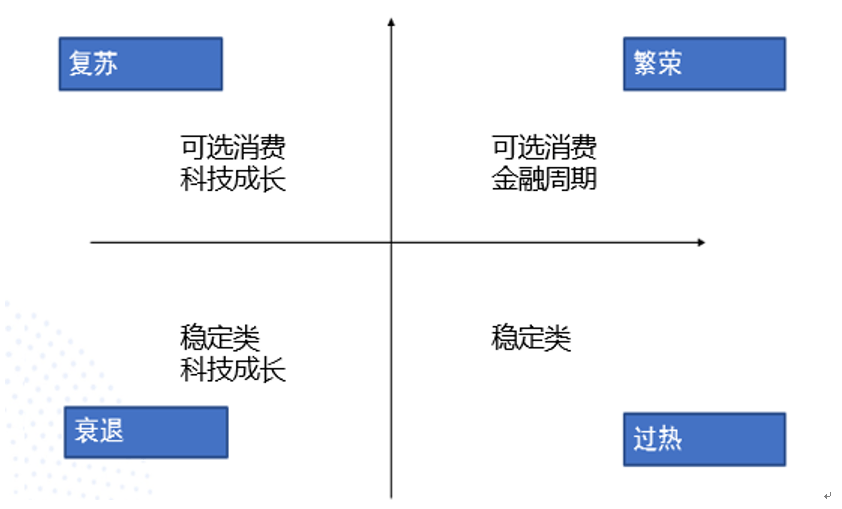

“顺周期”配置向稳定类或逆周期方向配置。下半年当经济平稳,流动性中性偏紧的时候,整体的行业配置思路应该从顺周期(量价齐升的可选消费+金融周期)向稳定类或逆周期方向转变。这些行业通常分布在必选消费(稳定类)和科技行业(逆周期)之中,需要结合细分的盈利和估值匹配度进行筛选。

消费:可选消费转向必选消费。2021年下半年无论是CPI还是核心CPI,都是温和复苏向上的趋势。消费板块整体表现依然稳健。但是下半年配置的重点需从可选消费转向必选消费,因为可选消费在经济持续向上的过程中会享受量价齐升的盈利弹性,所以是2020年下半年至今年一季度的配置重点;但是下半年经济转向稳定之后,可选消费的盈利弹性会走平甚至下降,而相对稳定的必选消费的优势就可以体现出来。我们相对看好的细分子行业包括医药、农产品、食品,也包括还未完全恢复的一部分消费服务业(旅游、酒店、航空)。

科技:整体仍受压制,左侧可开始关注逆周期。在流动性中性转紧的环境下,高估值的科技股估值是最早受到影响,且持续受到压制。但我们可以发现,经过连续调整之后,当前科技板块的风险溢价已经调整至一个中枢偏高位置,意味着市场已经相对充分的对于流动性收紧进行定价。展望下半年乃至明年,部分与经济周期关联度小、甚至是逆周期行业(例如新能源、计算机、5G通信)存在左侧布局的机会。

金融:银行基本面仍然稳定。下半年社融增速继续缓慢下行,银行的信贷投放相对仍然平稳。同时,利率逐渐走平,息差呈现出弱改善的趋势。银行基本面将继续保持稳定,可以作为稳定类配置的选择之一。

周期:波动加大,分化加剧。尽管PPI趋势向上,指向周期板块的盈利改善,但大量大宗品价格在流动性推升、疫情导致供给受限等催化下,创出十年新高,随着疫情改善,流动性中性偏紧,供需缺口改善,大宗商品价格将进入震荡走势,分化加剧。我们更看好海外经济驱动的商品,而对国内经济驱动的商品相对谨慎。细分行业上,石油化工、有色可以持续关注。